M&A(エムアンドエー)とは?意味や目的、仕組みや手法などM&Aの基本を簡単に解説!!

M&A(エムアンドエー)とは、”Mergers and Acquisitions”の頭文字を取った略語であり日本語に直すと合併と買収です。

本記事では、M&Aの基本概念から具体的な手法、メリットやデメリット、そして実際の事例までを簡単に解説します。M&Aの流れや費用、相談先など、実際にM&Aを考える際に役立つ情報を網羅的にお届けします。

この記事を読むことで、M&Aの全体像が把握でき、具体的な進め方や注意点が理解できるようになります。これにより、自信を持ってM&Aの検討や実行に踏み出せるでしょう。

記事だけでは解決できない不安や疑問は、経験豊富なアドバイザーがご相談を承っております。

まずは無料相談からご活用ください。

目次

M&A(エムアンドエー)とは?

M&A(エムアンドエー)とは、”Mergers and Acquisitions”の頭文字を取った略語です。

「企業の合併・買収」を指す言葉であり、広義の意味としては、企業の合併・買収に加えて、提携までを含める場合もあります。

企業の株式や事業を他社へ譲渡することは、売り手企業はもちろんのこと、買い手企業にも様々なメリットがあります。

近年日本では、M&Aが経営戦略として人気を集めており、中小企業の間でも件数が増加しています。

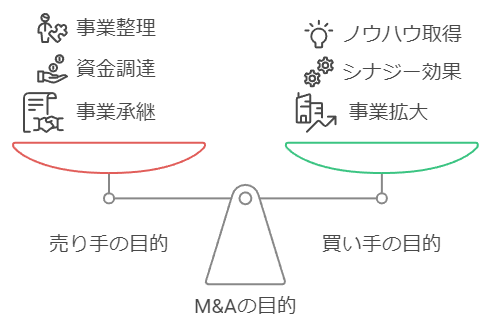

M&Aの目的

M&Aの買い手と売り手の主な目的は簡単に整理すると図の通りです。

ここからは、買い手と売り手の両者の立場に立って、それぞれより詳細に見ていきましょう。

買い手企業のM&Aにおける目的

買い手企業がM&Aを行う主な目的は以下の3つです。

- 新規事業への参入

- 既存事業の強化

- スケールメリットの獲得

新規事業への参入

新規事業への参入の際、1から新規事業を立ち上げるとなるとノウハウや販路、人材集めなどを1から始めなければなりません。

しかし、ここでM&Aを行いすでに軌道に乗っている事業を買収すると、その事業が保持している技術やノウハウ、販路、それに関わる人材を手に入れることができます。

新規事業の参入とM&Aは相性がとても良いです。

既存事業の強化

自社事業とシナジーが期待できる会社を買収することは、既存事業の強化も期待できます。

具体的には、生産性の向上や必要とする優秀な人材、新たな取引先も事業強化に役立ちます。

スケールメリットの獲得

譲渡企業の資産や従業員などを自社に譲り受けると、会社の規模の拡大を図ることができます。

会社規模が拡大すると、交渉力やブランド力が強化されるため、スケールメリットを見込むことができます。

例えば、知名度向上による広告費の削減や採用力の強化や、大量仕入れによる仕入れコストの引き下げなどが挙げられます。

売り手企業のM&Aにおける目的

売り手企業がM&Aを行う主な目的は以下の3つです。

- 後継者問題の解決

- 事業の整理

- 従業員やノウハウの承継

後継者問題の解決

後継者問題の解決は中小企業において重要な話題の一つです。

後継者がいない会社を廃業させるのではなく、M&Aによって事業を承継することは、従業員の雇用を守ることに繋がったり、創業者は利益を得てリタイアすることができたりなど多くの会社関係者にとっても良い手段ともいえます。

事業の整理

M&Aでは必ずしも会社全体を引き渡さなくてはならない訳ではありません。

会社の一部の事業だけを抽出して譲渡することは可能です。

事業を幅広く展開することによって、経営資源の配分が難しくなったり、それが原因で業績が伸び悩んだりすることがあります。

採算が取れていない事業をM&Aによって切り離すことで、会社の事業を整理し、中核となる事業に集中することができます。

従業員やノウハウの承継

廃業を選択し、会社を清算することはすなわち、その会社に勤めている従業員たちの雇用の喪失を意味します。

廃業を避け、M&Aを選択すると、多くの買い手企業もこれまで事業を支えてきた従業員を含めて譲り受けることを検討します。

そのため、多くの場合従業員の雇用は守られるのです。

また、従業員の雇用が守られるということは、これまで会社が培ってきたノウハウや技術を残すことにも繋がります。

これは売り手企業のみでなく、多くの中小企業によって支えられている日本社会全体にとってもプラスであるといえるでしょう。

M&Aの目的に関しては、以下の記事で詳細を解説しているので是非ご覧ください。

M&Aの目的とは?売り手側・買い手側それぞれ...

M&Aの目的を理解することはM&Aを成功させるために最も重要な最初のステップであるといえるでしょう。 近年では、M&A(合併・買収)は企業戦略の重要な一部となっていますが、その目的は多岐にわ…

M&Aの手法

M&Aにおける手法の種類は上記の図の通りです。

一般的な中小企業のM&Aは、狭義的な定義である「企業譲渡」を意味します。

M&Aにおいて活用される機会の多い手法は下記の9つです。

- 株式譲渡

- 事業譲渡

- 会社分割

- 株式交換

- 合併

- 第三者割当増資

- 資本業務提携

- 資本参加

- 合弁会社設立

ここではそれぞれ簡単に解説します。

株式譲渡

「株式譲渡」は、M&Aにおいて最も活用されている手法です。

売り手側の株主が、買い手側に対して過半数以上の(一般的には100%)の株式を対価と引き換えに譲渡することで承継する方法です。

株式譲渡については、こちらの記事でより詳しく解説しています。

関連記事:

株式譲渡とは?中小企業のM&A・事業継承にお...

株式譲渡とはいくつかある会社売却の方法の一つであり、中小企業のM&Aにおいて最も一般的な手法です。 会社の売却を考えている経営者の方であれば、M&Aのことを詳しく知らなくてもなんとなく「自分が持ってい…

事業譲渡

「事業譲渡」は、企業全体ではなく、特定の事業のみを譲渡する手法です。

売り手企業の経営者が一部の事業だけを譲渡したい場合や、買い手企業が赤字事業や発現する可能性の高い簿外債務を承継したくない場合に利用されます。

事業譲渡については、こちらの記事でより詳しく解説しています。

関連記事:

事業譲渡とは?M&Aの手法を誰でもわかるよう...

M&Aにおける代表的な手法の一つとして事業譲渡という選択肢があります。 事業譲渡とは、会社の中にある事業の一部を第三者に譲渡することを指します。 事業譲渡では、債務を引き継がないことや対象資産を選べるといったメ…

会社分割

「会社分割」とは、売り手企業の特定の事業を他の会社に承継させる手法です。

会社分割と同時に新しく会社を設立し、当該特定事業を切り出す場合を「新設分割」といいます。

逆に切り離された事業が既存の会社に承継される場合は「吸収分割」といいます。

会社分割のメリットや種類は、こちらの記事で詳しくお伝えしています。

関連記事:

会社分割とは?メリット・デメリットや注意点を徹...

会社分割とは、対象会社の事業などを他の会社または新しい会社に分割するM&Aの手法の一つです。 中小企業のM&Aでは、株式譲渡や事業譲渡の2つの手法が選択されることが多いのは事実ですが、会社分割について…

株式交換

「株式交換」は、売り手企業が買い手企業の100%子会社となる会社法上の組織再編行為を意味します。

買い手企業が上場企業の場合に用いられることが多いです。

売り手企業の株主は保有する株式を買い手企業に譲渡する代わりに、買い手企業の株式を交付されます。

合併

「合併」は、複数の会社を1つの会社に統合することです。

合併しようとする会社を全て解散させ、合併と同時に新しく会社を設立し、その会社に解散した会社の資産や権利を承継させる「新設合併」と、既存の会社が他会社の資産・権利などを承継する「吸収合併」の2つに分けられます。

合併の手続きや進め方は、以下の記事で詳しくお伝えしています。

関連記事:

会社合併について解説!手続きや従業員への影響、...

会社合併を検討しているが、手続きや従業員への影響が気になる…。そんな悩みを抱えている方は多いでしょう。合併は複雑なプロセスであり、成功させるためには事前の知識が不可欠です。 ひとことでM&Aと言っても、いくつか…

第三者割当増資

「第三者割当増資」とは、売り手企業が新たに株式を発行し、第三者にその株式を割り当てることです。

既存の株主は対価を受領しないことが大きな特徴です。

売り手企業には財務基盤を強化することができるというメリットがあります。

資本業務提携

資本業務提携とは、複数の企業が資本を移動させ、業務の協力の両方を行う手法です。

資本の移動には、第三者割当増資が用いられることが一般的です。

資本業務提携はその名の通り資本の移動があるので、企業同士が強固な関係を築くことができる点がメリットです。

ただし、それは提携の解消が難しいということの裏返しであるという点には注意が必要です。

業務提携は、以下の記事で詳しくまとめています。

関連記事:

資本提携とは?業務提携やM&Aとの違いや手法...

資本提携とは、2社以上の企業がお互いに資金面や業務面で協力関係を築くことを目的として株式の取得や交換を行う経営戦略です。 具体的には、株式の交換や取得といった手法で行われるため、本記事において詳しく解説します。 また、資…

資本参加

資本参加とは、対象企業の株式を取得することで企業間の関係性を強固にする手法です。

資本提携が企業がお互いの株式を取得するのに対して、資本参加は一方の企業のみが株式を取得する点が異なります。

資本参加では、通常過半数未満の株式の取得であるため、対象企業の独自性を保つことができる点がメリットです。

合弁会社設立

合弁会社設立とは、複数の企業が共通の利益を求めて、共同で会社を設立、もしくは取得する手法のことです。

既存の会社を用いて、株式譲渡や第三者割当増資、吸収分割などを経て合弁会社を設立する方法と、共同新設分割を経て新しく合弁会社を設立する方法の2つが考えられます。

M&Aの手法に関する詳しい解説や中小企業のM&Aにおいて最も多く活用される株式譲渡と事業譲渡の違いについては、以下の記事を参考にしてみてください。

【全8手法】M&Aの手法を種類やパターン別に解...

M&Aにはさまざまな手法があり、それぞれに特徴とメリット・デメリットがあります。 近年M&Aは急速に一般化しており、中小企業においても有効な選択肢としての認識が広がりつつあります。 後継者不足による事…

【図解あり】「株式譲渡」と「事業譲渡」の違いと...

本記事では、株式譲渡と事業譲渡の違いをわかりやすく解説します。主体・対価の受け手・税務・許認可の承継、各手法の特徴/メリット・デメリット、選び方のポイントまで整理します。 中小企業のM&Aにおいて最も活用される…

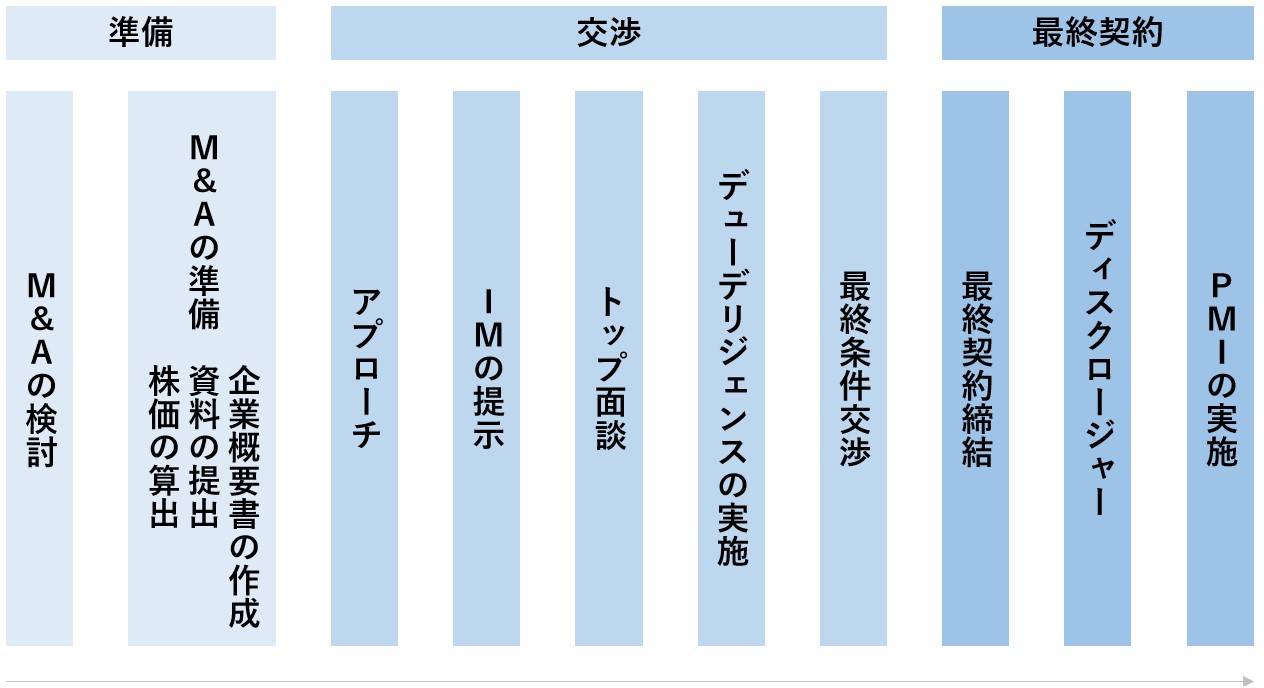

M&Aの流れ

M&Aは、大きく分けて以下の3つのフェーズに分けることができます。

- 準備

- 交渉

- 最終契約

それぞれ詳しく見ていきましょう。

準備

準備の段階は、以下の2つの行程に更に細かく分けることができます。

- M&Aの検討

- M&Aの準備

M&Aの検討

M&Aの実行は会社の命運を大きく左右する重要な経営判断になることは間違いありません。

そのため、まずは正しい情報を正しい方法で集めることが不可欠となります。

実際にM&Aを経験したことのある経営者に話を聞いてみるのも有効な手段と言えるでしょう。

しかし、慎重になりすぎて適切なM&Aのタイミングを逃してしまう可能性もあります。

両者のバランスを上手く取ることが必要といえます。

会社売却を検討する際に役に立つ相談先をまとめた記事を用意しているのでご興味ある方はご確認ください。

M&Aを経験したことがある起業家・経営者へ相談するメリット・注意点についても解説しています。

会社売却は誰に相談すべき?相談先20選を徹底解説...

「会社の売却を考え始めたとき、まず誰に相談すればわからなかった」という話をよくお聞きします。 社員は言うまでもなく、取引先や銀行などにも軽々しく相談できません。 身近にM&Aを経験した人がいることは稀であり、誰…

M&Aの準備

最初に取り掛かる準備としては

- 企業概要書の作成

- 資料の収集

- 株価の算出

などがあります。

特に株価の算出の際は様々な角度から株価算定を行うことが大切です。

株価算定で算出する価格は、あくまで目安の価格になりますが、自社の実態の客観的な把握につながり、また今後M&Aを進めていく上で相手と条件を固めていく際の基準となるため、大切なプロセスとなります。

株価の算出方法の代表的なものは以下の3つです。

- ①コストアプローチ

- ②マーケットアプローチ

- ③インカムアプローチ

株価の算出方法について詳しく知りたい方は以下の記事を参考にしてみてください。

【事業売却の相場について解説】M&Aで会社売...

あなたが「会社を売りたい」と考えたとき、一体いくらで売るのが最適だと思いますか? M&Aにおいて「会社の価値(株価)を正しく算出する」ことは非常に重要です。 特に未上場企業の場合は株価が公開されているわけではあ…

また、資料の収集や企業概要書の作成のことを業界では「案件化」と言います。

案件化で行う作業や目的については、以下の記事を参考にしてみてください。

M&Aにおける「案件化」とは?会社・事業売却...

M&Aにおける「案件化」とは、プレデューデリジェンスとも呼ばれており、M&A専門家が売手企業の実態を調べ、売手企業の概要や、財務状況、いくらで売ることができるのか?などの内容を書類に落とし込む作業です…

交渉

交渉の段階は、以下の5つの行程に更に細かく分けることができます。

- アプローチ

- IMの提示

- トップ面談

- デューデリジェンスの実施

- 最終条件交渉

アプローチ

M&Aを行う相手の候補となる個人や法人を見つけてアプローチすることが必要になる。

買い手や売り手となる可能性のある候補先をM&A仲介会社やアドバイザーなどの専門家にリストアップしてもらい、それを見て希望条件に合う候補を絞っていきます。

具体的には売り手側が開示する「ノンネームシート」と呼ばれる書類を、買い手側が見て検討を進めていくといった仕組みです。

ノンネームシートには財務状況や簡単な事業内容などの企業概要が匿名状態で記載されています。

買い手側がより詳しく話を聞いてみたいかどうかを判断できる粒度に抑えられた情報が記載されています。

IMの提示

売り手は、買い手がノンネームシートを見て興味を持ち、より詳しい情報を求めてきたら、秘密保持契約を結んだ上で、IMを提示します。

IMとはInformation Memorandumの頭文字を取った言葉であり、企業概要書のことを指す言葉です。

具体的には、会社の名称や事業内容・財務情報などが記されています。

買い手側はIMを見てより詳細にM&Aを検討していきます。

トップ面談

トップ面談とは、売り手と買い手のトップ同士が行う面談のことです。

このトップ同士の面談はM&Aにおいて必ず行われるものであり、M&A成約の命運を握っている重要なイベントです。

主にM&Aの方向性や将来性、仮にM&Aが実行された場合の運営方法などが話し合われます。

売り手も買い手も、M&Aの検討に至った背景や、お互いが経営で大事にしている信念など書面からでは読み取ることのできないことを共有することができれば、M&Aにおいて最も大切である信頼関係の構築に繋がり、後の交渉が円滑に進むこととなるでしょう。

トップ面談の重要性や注意点に関しては、以下の記事を参考にしてみましょう。

M&Aの「トップ面談交渉」とは?意義や注意点...

M&Aのトップ面談は、結婚に例えると「お見合い」に相当する重要なステップです。 具体的には、売り手と買い手の経営者(企業のトップ)同士が直接顔を合わせる場のことを指します。 トップ面談では、書類や財務数字、イン…

デューデリジェンスの実施

トップ面談後、基本合意を締結できた場合は、デューデリジェンス(DD)の実行に移ります。

デューデリジェンス(DD)とは、売り手の状況把握を目的とする調査であり、殆どの場足買い手が専門家に依頼して実施されます。

デューデリジェンスでは財務や法務など様々な側面から細かい調査が行われます。

この段階で基本合意前に開示していなかった問題や、顕在化していなかったリスクが明らかになり、破談になることは稀にあるため、注意する必要があります。

デューデリジェンスに関しては、以下の記事も参考にしてみてください。

M&Aのデューデリジェンス(DD)とは?目的や...

M&Aにおいてデューデリジェンス(DD)がどのような役割を果たすかを理解しないまま戦略を練っている方は多いのではないでしょうか。 M&Aを実施する買手にとっては、買収の対象となる企業がどのような状態に…

最終条件交渉

デューデリジェンスが問題なく終わると、次は最終条件交渉に入ります。

この段階では、M&A実行後の経営者・役員・従業員の処遇の検討から、最終契約までのスケジュール調整までも行います。

また多くの場合、契約成立までの期間における秘密事項なども定められます。

最終契約

交渉の段階は、以下の3つの行程に更に細かく分けることができます。

- 最終契約締結

- ディスクロージャー

- PMIの実施

最終契約締結

これまでの過程をクリアしたら、最終契約書を結びます。

契約書の主な内容は、以下のとおりです。

- 株式譲渡の合意

- 譲渡価額

- 対価の支払い方法

- 表明保証

- 誓約事項

- 付帯合意

- 損害賠償

- 一般条項

最終契約書への調印が済むと、株券や重要物品の授受、そして決済が行われます。

ここで注意すべきなのは、クロージングの条件を満たしていないと決済は行われないため、最終譲渡契約に調印したあとでも最悪の場合、M&Aが白紙に戻るケースもあるということです。

また案件によっては大量の重要物品を引き渡すことになることもあります。

そのため、引き渡し忘れを防止するために引き渡しは1日で一気に行うことが多いです。

最終譲渡契約に関する注意点や手続きの内容は以下の記事をご確認ください。

中小企業のM&Aにおける「最終譲渡契約」に関...

本記事では、M&Aのステップにおける「最終譲渡契約」について解説します。 M&Aでは、最終譲渡契約・クロージングは成否を決定づける大切なステップですが、理解が浅いまま最終譲渡契約の手続きを進めると、訴…

また、クロージングで実施する内容に関しては、以下をご確認下さい。

M&Aのクロージングとは?スキームごとの手続...

M&A契約と同時に行われる一連の手続きをクロージングと呼びます。 M&Aは、成長戦略の手段だと捉えると、契約で終わりではなくクロージングのプロセスも非常に重要であることが分かるでしょう。 クロージング…

ディスクロージャー

最終契約が済んだら、従業員や取引先など関係者への説明と情報開示(ディスクロージャー)を行います。

ディスクロージャーのタイミングは、M&Aを実行した直後が一般的ですが、重要な取引先や幹部社員等一部の人には事前に開示することも珍しくありません。

むしろ、幹部社員等への事前開示やM&Aへの賛同がクロージング条件となっていることもあります。

ディスクロージャーの対象は主に以下の通りです。

- 売り手の従業員

- 売り手の取引先企業

- 売り手の金融機関

- プレス

- 証券取引所 (上場企業の場合)

発表前の情報漏洩に注意するのは当然ですが、それに加えて発表のタイミングや伝え方、事前の根回しなどに気を配ることが成功のためには重要となります。

従業員や役員への情報開示の進め方に関しては、以下の記事で解説しています。

注意すべき点が多く慎重に進める必要があるため、ご一読いただき理解を深めてください。

M&Aによる会社売却を従業員・社員に公表する...

M&Aによる会社売却を従業員や社員に公表することにより、信頼関係が崩れたり・不信感を持たれてしまうのでは? そんな不安を持たれている方も多いのではないでしょうか。 実際、公表するタイミングを少し間違えると、M&…

PMIの実施

一連のM&A取引が完了すると、PMIプロセスに移行します。

PMIとは、Post Merger Integrationの頭文字を取った言葉であり、M&A後の経営統合プロセスのことを指します。

PMIは、経営戦略やビジョンの浸透・従業員のモチベーション維持や向上などを目的に実施されます。

M&A実施後の企業に新たな組織体制を構築し、良いスタートを切るために大変重要なプロセスです。

M&Aの流れについてさらに詳細を知りたい方は以下の記事を参考にしてみてください。

M&Aの流れを徹底解説~会社を売却するための...

M&Aは短い場合でも6カ月、長い場合は数年単位の取り組みになるため、その流れを理解しなければ希望条件を実現することは難しいでしょう。 M&Aの各手続きは複雑で、初めての方にはハードルが高く感じられるも…

M&Aのメリット・デメリット

ここからはM&Aのメリットとデメリットを売り手側・買い手側に分けて解説していきます。

M&Aは購入側も売却側も大きな意思決定となるので、メリットとデメリットをしっかり把握した上で実行することをおすすめいたします。

メリット・デメリットについて売り手・買い手双方の視点で整理したものがこちらです。

| 売り手側 | 買い手側 | |

|---|---|---|

| メリット | ・創業者利益の獲得 ・後継者不在問題の解決 ・企業や事業の発展 | ・時間の短縮 ・人材・ノウハウ・技術・販路の獲得、シナジー効果 ・事業拡大によるリスク分散効果 |

| デメリット | ・想定していた価格で売却できない ・取引先との契約が打ち切りになる可能性 | ・取引先への影響 ・負債を見落とす可能性 |

売り手のメリット

M&Aには、大手上場企業同士の戦略的な敵対的買収などのイメージが強く、M&Aによる売却に対してマイナスのイメージを持つ方も多いかと思います。

しかし、大手企業のM&Aに対し、中小企業M&Aのほとんどは、皆さまのイメージとは異なるものです。

ニュースになることが少なくあまり知られていませんが、中小企業の間では、売手と買手の双方が納得した上で、友好的なM&Aが日々行われています。

それでは、売手は、実際にどのようなメリットを感じてM&Aを実施するのかを解説していきます。

M&Aによる創業者利益の獲得

創業者利益とは、会社の創業者であるオーナーが創業時から継続して保有していた株式を第三者に売却することで得られる利益のことです。

創業者利益は、M&Aによって売手側オーナーが得る大きなメリットの一つです。

中小企業においては、一般的には創業時の株価は安いことがほとんどですが、会社や事業が成長していくにつれて、会社自体の価値が上昇していきます。

こうして価値の高まった株式(会社)をM&Aにより売却することで、創業者は多大な利益を得ることができます。

M&Aによる後継者不足問題の解決

M&Aによって得られるメリットの1つに「後継者問題」の解決があります。

日本では、少子高齢化が進んでおり、その影響による経営者の後継者不足も深刻な問題となっています。

中小企業経営者層の多くが続々と高齢者世代に突入していく一方、事業を引き継ぐ側である若年層の人口は減少し続けています。

それに伴い、中小企業経営者が後継者不足問題に直面するケースも増加しています。

後継者不足のために誰にもバトンタッチができないという経営者の方も少なくはないでしょう。

親族以外の承継の手段だと、従業員への事業承継という選択肢があります。

しかしながら、従業員数の少ない中小企業では特に、従業員や役員の中に社長を継げる人材がいないということが多く、社内承継を実行したとしても、その後、会社の確実な発展に繋がらないという恐れがあります。

こうした際に取られる選択肢が「M&A」です。

M&Aによって優良企業に会社を任せることで、後継者問題を根本から解決し、会社や事業の確実で安定した発展につなげることができます。

企業や事業の発展

M&Aで売却を行うことにより、自社の力だけでは難しかった会社・事業の発展を実現できることがあります。

M&Aでは、売手企業に対して、買手企業の方が規模が大きいことが一般的です。

そのため、M&Aで売却を行うことは、自社より強固な経済基盤を持ち、人材や設備、信頼などあらゆるリソースの整った買手企業に経営を託すということでもあります。

最適な相手企業選択により企業間・事業間でのシナジー効果が発揮されれば、その事業は、大きな成長を遂げられる可能性があります。

売り手のデメリット

想定していた価格で譲渡できない

売り手のデメリットの1つに、想定していた価格で株式または事業を譲渡できない場合があります。

長年成長させてきた事業がそれ以上の価値で売却できるとは限らず、ほとんど値がつかないケースもあります。

取引先との契約が打ち切りになる可能性

経営方針が変更されることによって、仕入先や販売先などの取引先に影響を及ぼす可能性があります。

買い手のメリット

さて、M&Aによる買収は、どのようなメリットがあるのでしょうか。

ここでは、大きく3つお伝えします。

時間の短縮

M&Aのメリットの一つに、時間短縮ができるという点があります。

膨大な手間やコストをかけてきた事業をM&Aを行えば、数か月という短期間で手に入れることができます。

人材・ノウハウ・技術・販路の獲得、シナジー効果

M&Aによる買収を行うことによって新しい人材やノウハウの確保をすることができます。

それにより事業規模が拡大するだけでなく、買収先を正しく選定して、自社に合った企業を相手にM&Aを行うことができれば、「シナジー効果(相乗効果)」を生み出すことも期待できます。

事業拡大によるリスク分散効果

垂直方向、水平方向など、ある1軸のみで事業展開をしていた会社が、M&Aで他社を取得することができれば、事業の「リスク分散」が可能となります。

なにかの要因で、ある事業の収益性が低下したとしても、全体としての収益がある程度維持できるというメリットを得ることができます。

買い手のデメリット

取引先への影響

売り手のデメリットにも記載しましたが、経営方針を変更することによって、仕入先や販売先などの取引先に影響を及ぼす可能性があります。

例えば、売り手のオーナーとの付き合いなどで契約していた取引先などは離れていく可能性があります。

負債を見落とす可能性

M&Aの実行後に、貸借対照表上には記載されていない簿外債務の存在が発覚し、問題となるケースがあります。

買収先企業の財務リスクの確認は、譲渡の実行前にデューデリジェンスにてしっかり調査をすることが重要です。

M&Aを行うことによるメリットに関しては、ほかにもあります。

事前の理解を深め、良いM&Aを実現するために以下の記事も目を通しておきましょう。

M&Aのメリットとは?売手・買手の視点からわ...

M&Aは、買手側はもちろんのこと売手側にも大きなメリットをもたらします。 特に、近年の中小企業では、後継者不在の解決先の有効的な手段としてM&Aを活用することが活発になってきました。 この記事では、売…

M&Aにおける税金

M&Aでは、投資金額が大きくなることが多く、税金の負担が関心ごととして挙げられることがあります。

売り手・買い手の双方に対して、M&Aのコストに直接影響し、その効率や成果にも関わってきます。

ここでは、M&Aにおける税金の基礎知識を解説していきます。

株式譲渡の場合の税金

株式譲渡は、会社の所有権が変わるプロセスです。

この場合、売り手は株式を売却して得た利益、すなわち譲渡益に対して税金を支払う必要があります。

個人が株式を譲渡する場合、所得税として20.315%(所得税15.315%と住民税5%)が課税されます。

法人が株式を譲渡する場合、その利益は法人税の対象となり、法人の所得として計算されます。

また2037年までは株式の取引に対して復興特別所得税が課せられています。

一方株式譲渡の場合、買い手には税金はかかりません。

事業譲渡の場合の税金

事業譲渡は、会社が事業の一部または全部を別の会社に譲渡する手法です。

事業譲渡では、株式譲渡とは異なり売り手だけでなく買い手にも税金の負担が生じます。

売り手側の税金

売り手は、譲渡した事業から得られる利益に対して所得税や法人税が課せられます。

利益の計算は複雑で、事業の譲渡価格とその事業の帳簿上の価値(簿価)との差額で決まります。

事業を高い価格で売却できればその分、税負担も増えるため、事前の適切な評価と税務計画が不可欠です。

買い手側の税金

事業譲渡における買い手には、様々な税金が課せられます。

消費税や不動産取得税、登録免許税などが含まれます。

事業譲渡の場合は、株式譲渡と異なり、事業の一部または全部を譲渡する取引です。

そのため、通常の商取引と同じように消費税の負担が発生します。

同様の考え方で、事業譲渡の対象資産に不動産が含まれる場合においては、不動産取得税や登録免許税の負担が発生します。

以上のように、M&Aを行う際には、税金の問題が重要な要素となります。事前に専門家の意見を聞き、適切な計画を立てることが成功の鍵を握っています。

M&Aにおける税金についてさらに詳しく知りたい方は、以下の記事を併せてご確認ください。

会社売却の際に発生する税金とは?計算方法や節税...

M&Aで株式や事業の譲渡を行うと、売手側はその対価として売却代金を受け取ります。 売却代金は高額になることが多いため、それに合わせて多額の税金が発生します。 では、また受け取った代金に対する税金は誰がどのように…

税務面に関しては、ご自身だけでなく、プロである税理士に相談することも有効な手段だといえるでしょう。

M&Aにおける税理士の役割や業務がわからない、という方は、以下の記事も参考にしてみてください。

M&Aにおける税理士の役割や業務を解説!報酬...

M&Aの実行には専門家の支援が欠かせませんが、税理士も頼れる専門家の一つとして言えるでしょう。 最近では、中小企業においてもM&A(合併・買収)が企業戦略の一環として頻繁に行われていますが、その実施に…

M&Aにおける費用・手数料

M&Aを進めるには、多くの費用や手数料が伴います。

M&Aを検討する段階でしっかりと把握しておくことで思わぬ費用負担を避けることができます。

M&Aの費用の主なものには、相談料、着手金、中間報酬、月額報酬、成功報酬などがあります。

M&Aにおける費用・手数料の相場

M&Aに関わる費用や手数料は案件によって大きく異なりますが、一般的には取引金額の一定割合で計算されます。例えば、成功報酬は取引金額の数パーセントが相場とされています。

M&Aにおける取引金額の3〜10%程度が費用負担の総額となる場合が多いでしょう。

また、着手金や相談料などの初期費用は取引が成立するかどうかに関わらず発生するため、前もって計画に含めておく必要があります。

M&Aにおける費用・手数料の種類

M&Aにおける費用や手数料には、以下のようなものがあります。

- 相談料

- 着手金

- 中間報酬

- 月額報酬

- 成功報酬

それぞれについて解説していきます。

相談料

プロジェクトが始まる前の初期段階で、M&Aの専門家やアドバイザーに支払う費用です。

具体的な取引の検討に入る前の相談やアドバイスを提供してもらうために必要となります。

着手金

正式に取引の準備を開始する際に支払う費用で、M&Aアドバイザーが具体的なサービスを提供し始めた証となります。

この段階での具体的な作業には、市場分析やターゲット選定、初期の交渉などが含まれます。

金額の相場としては、数十万円~200万円ほどです。譲渡対象として考えている事業規模によって異なるケースが多いです。

一方で、最近は着手金を無料に設定しているM&A仲介会社が増えています。

着手金はM&Aの成約にかかわらず負担する必要がある費用であるため、負担が難しい場合は着手金無料のM&A仲介会社に相談するのがよいでしょう。

中間報酬

取引の進行に伴い、特定の段階で支払われる費用です。成約報酬の一定割合を前払金として支払うという形です。

例えば、意向表明書(LOI)の提出や、デューデリジェンス(財務調査)の完了など、プロジェクトの重要なマイルストーン到達時に発生することがあります。

金額の相場としては、成約報酬の10~20%ほどが一般的です。

中間報酬についてもM&Aの成約にかかわらず負担する必要がある費用であるため、負担が難しい場合は中間報酬を無料に設定しているM&A仲介会社に相談するのがよいでしょう。

月額報酬

アドバイザーが提供する継続的なサービスに対して支払う費用で、取引が完了するまで毎月定額支払われます。

この費用には、交渉支援、契約書の準備支援、その他の取引に関連するアドバイザリーサービスが含まれます。

成功報酬

M&A取引が成功裏に完了した際に支払われる費用で、最も大きな費用となることが多いです。

通常、取引金額の一定割合が成功報酬として設定され、取引の規模が大きいほど、支払う報酬額も大きくなります。

M&A仲介会社の多くはレーマン方式という方式で手数料の計算を行います。

仲介会社によって料率の設定や計算根拠となる金額のとらえ方が異なるため注意が必要です。

以上のように、M&Aの費用や手数料は多岐にわたり、取引の各段階で異なる費用が発生します。これらの費用を事前に理解し、適切に計画することが、M&Aを成功に導く鍵となります。

検討段階で費用についてしっかり理解したうえで進めたいですね。

M&Aの費用に関する詳細は以下の記事で解説しているのでご参考にしてみてください。

会社売却の費用はどれぐらい?中小企業M&Aの...

会社売却を検討している中小企業の経営者の方々にとって、費用の見積もりは大きな悩みの一つです。 「会社を売却をすればお金が入ってくるから、自分にはそれほど負担はかからないだろう」 M&Aや事業承継を検討中の皆さま…

M&Aに必要な手数料は?種類や相場、手数料を...

M&A(合併と買収)に取り組んでみたいという意欲はあるものの、「手数料が高額と聞いて不安」という声が増えてきています。 近年のM&A市場の盛り上がりにより、M&Aが企業戦略の一環として広く行…

M&Aの相談先

M&Aを検討する際には、適切な相談先を選ぶことが重要です。

M&Aのプロセスでは、法務面や財務面の知識が必要になるため適切なアドバイスやサポートが成功への鍵を握ります。

ここでは、M&Aに関する相談先として一般的に利用される二つの主要な選択肢について説明します。

M&A仲介会社に相談

M&A仲介会社は、買い手と売り手のマッチングを支援し、取引の仲介を行う専門家です。

M&A仲介会社は市場の深い知識を持ち、適切な買い手や売り手を見つけるためのネットワークを有しています。

また、価格交渉や契約書の作成といった取引の各ステップでアドバイスを提供することができます。

M&A仲介会社を利用する最大のメリットは、その専門知識と経験によって、より良い条件で取引を進めることができる点にあります。

各M&A仲介会社の手数料体系や得意分野などの特徴を理解したうえで相談するのが理想だといえるでしょう。

FAの会社に相談

FAとは、ファイナンシャルアドバイザーの略です。

FAの会社は、M&A仲介会社と同じく、M&Aを専門に助言をする役割の専門家です。

財務面や法務面に関して豊富な知識と経験を持ち、広いネットワークの中から適切な相手を探すことができます。

一方で、仲介とは違い、依頼を受けた事業者のみを支援するのが一般的であり、片側代理の形を取ります。

そのため、契約を結んだ先の利益の最大化を目指してアドバイスを立場です。

仲介と違いはあるものの、M&Aの専門家であることは変わらないため、メリット・デメリットを理解したうえで依頼先を選ぶようにしましょう。

仲介会社とFAの違いや仲介会社の選び方に関する詳細は、以下の記事をご確認ください。

M&Aにおける仲介とFAの違いとは?立場・役割...

M&Aの支援機関には、M&A仲介とFA(フィナンシャルアドバイザー)という2つの形態があります。 そこで本記事では、M&A仲介とFAの基本的な違いから、それぞれの役割、手数料や報酬の比較、そ…

取引先の金融機関に相談

近年は、大手銀行のみならず地方銀行や信用金庫といった、地域金融機関にかんしてもM&A支援に注力しているケースが増えてきました。

自社と取引のある金融機関に相談することで、より深い事業理解から適切な助言を得ることができるでしょう。

また、金融機関はM&Aを専業としているわけではないため、別の選択肢も含めて相談に乗ってくれるというメリットがあります。

ただ、中にはM&Aの取り組みを行っていない金融機関もあるため、日頃からコミュニケーションを取っている営業担当者に聞いてみるのが良いでしょう。

M&Aマッチングプラットフォームを活用

近年、オンラインのM&Aマッチングプラットフォームが注目されています。

特に小規模なM&Aの取引において活用されることが増えてきました。

M&Aマッチングプラットフォームは、買い手と売り手をオンラインで繋ぐサービスで、様々な業種や規模の企業が登録しています。

プラットフォームを利用することで、幅広い選択肢から最適なパートナーを見つけることが可能になります。

おすすめM&Aマッチングサイトを20選としてまとめていますので、マッチングサイトに興味がある方はご確認ください。

【2025年最新】M&A・事業承継のおすすめマッ...

今回はM&A・事業承継マッチングサイトの中から、弊社社員が本気でおすすめできるマッチングサイト20選をご紹介いたします! 「どのマッチングサイトを選べばいいのかわからない」「それぞれ仕組みが違って難しい」といっ…

また、初期のコミュニケーションや情報交換を効率的に行うことができるため、時間やコストを節約することができます。

ただし、最終的な取引の決定や契約書の作成には、専門家の介入が必要になる場合があるため、状況によって仲介会社へ相談することをお勧めします。

M&Aは複雑でリスクを伴う取引ですが、適切な相談先を選ぶことで、そのプロセスを大きくスムーズに進めることが可能です。

自社のニーズに合った相談先を選択することが、成功に向けた第一歩となります。

M&Aの相談先の選び方や注意点に関しては、以下の記事をご確認ください。

M&Aはどこに相談するのが良い?相談先の選び...

M&Aを検討しているが、どこに相談すればいいかわからない…。そんな悩みを抱えるは当然です。 家族や従業員に気軽に相談できる内容ではないですし、銀行や税理士に相談するのがマイナスに働く場合も考えられるからです。 …

M&Aの事例

ここからは実際にあったM&Aの事例を紹介していきます。

成功・失敗両方の事例を知ることで、今後のM&Aの決断に活かしていただければと思います。

M&Aの成功事例

ソフトバンク

2006年、ソフトバンク株式会社は、ボーダフォングループの日本法人を1兆7,500億円で買収しました。

これによりソフトバンクの資金調達額は1兆円になり、多額の負債を抱えることとなりましたが、ソフトバンクはボーダフォンの日本法人が保有している設備を活用することで携帯電話市場に進出しました。

この買収で携帯電話市場への新規参入を考えていたソフトバンクは、既に成熟していた2G・3Gのインフラ・サービス・ブランドなどを入手することでスピーディーなビジネス展開を図っていました。

その当時ボーダフォンは携帯電話事業が不調であり、次年度の業績予測を下方修正しており、海外事業を手放すという話も報じられていました。

このM&Aをきっかけにその後、ソフトバンクの売上は20年間で80倍以上になりました。

参考:ボーダフォン買収完了に関するお知らせ | ソフトバンクグループ株式会社

楽天

楽天グループはM&Aのお手本とも言えるほど、M&Aを次々に成功させている企業のひとつです。

2000年代初頭からIT企業とのM&Aを進め、経済分野での基盤を確立しました。

「マイトリップネット」や「DLJディレクトSFG証券」などを買収することによって、楽天トラべルや楽天証券などの新しい分野への事業拡大を次々に果たしています。

また、近年は、海外企業とのM&Aも積極的に試みています。

JT(日本たばこ産業)

JT(日本たばこ産業)は海外のM&Aを成功させている企業のひとつです。

1999年にアメリカのRJRナビスコのタバコ事業を買収しました。

RJRナビスコホールディングスは、タバコをはじめスナックやビスケット等の食料品の製造・販売を行う会社で、JTはタバコ領域のシェアの拡大を図って買収を実行しました。

このM&Aの成立で、JTではコスト削減や自社のブランド・技術との融合によるシナジー効果を得ることができ、タバコ販売本数が従来の約10倍になる成功をおさめました。

参考:**:シナジーを最大化するJTのM&A**

**【第2回】RJRI買収と買収後の事業再生**

M&Aナビ支援事例:未成熟産業への参入としてのM&A

WKラボ合同会社の廣中克至様はM&Aナビを通じてフクロウカフェを買収されました。

今回の買収は、市場として成熟していないフクロウカフェという業態に対して未経験ながら挑戦する形でのM&Aとでした。

詳しくは以下の記事をご覧ください。

【買収者インタビュー】異業種から未成熟産業へ参...

2019年1月にM&Aナビを通じてフクロウカフェを買収されたWKラボ合同会社の廣中克至様に、M&Aを決意したきっかけから、買収後の現在、そして将来の展望までを話していただきました。 M&Aナ…

M&Aナビ支援事例:都内パーソナルジムのM&A

東京と沖縄の2拠点でパーソナルジム事業を展開する相原様は、沖縄での事業拡大に集中するためにM&Aによる譲渡を検討。

同じくパーソナルトレーニングジムを運営する株式会社GASYに事業譲渡の形で新宿店を譲渡されました。

詳しくは以下の記事をご覧ください。

パーソナルジムのM&A!更なる事業の成長へ売...

東京と沖縄の2拠点でパーソナルジム事業を展開する相原様は、沖縄での事業拡大に集中するためにM&Aによる譲渡を検討。同じくパーソナルトレーニングジムを運営する株式会社GASYに事業譲渡の形で新宿店を譲渡されました…

M&Aの失敗事例

パナソニック

2009年にパナソニックが株式公開買付けで三洋電機を連結子会社化したケースです。

パナソニックは、電気・電子機器の製造と販売強化の目的で、三洋電機を株式公開買付けで連結子会社化しました。

M&A自体にはトラブルもなく、大きな効果が期待されていましたが、リチウムイオン電池事業の価値が下がったため、このM&Aは失敗とされています。

円高・ウォン安の影響でリチウムイオン電池の価格が3割ほど下落し、赤字が続きました。

また、三洋電機との間で利用できる技術が少なかった点も失敗の理由にあげられています。

このM&Aでパナソニックは2012年3月期の決算で7,721億円の赤字を計上しています。

参考:パナソニック株式会社が三洋電機株式会社の子会社化を完了 | プレスリリース | Panasonic Newsroom Japan : パナソニック ニュースルーム ジャパン

富士通

1990年、富士通は海外事業強化(ヨーロッパ市場獲得)のため、イギリスのIT企業のICLを買収総額1,890億円で完全子会社化しました。

しかし、海外の企業を次々に買収していった結果、純資産が大幅に減少し、2007年の決算では約2,900億円の評価損を計上することになりました。

M&Aの成功事例・失敗事例について以下の記事で詳細に解説しています。興味がある方は参考にしてください。

M&A成功事例34選~大企業、中小企業、業界別...

この記事では、M&A(企業の合併・買収)が成功した34の事例を紹介します。 大企業や中小企業、業界別に分けて取り上げ、その成功の秘訣に迫ります。 中小企業においてもM&Aによる成長戦略の実現が一般化す…

M&A業界の歴史

M&A、つまり企業の合併や買収は、ビジネスの世界で長い歴史を持ちます。この動きは経済の発展と共に進化し、多様な経済活動を通じて企業戦略の重要な部分となっています。ここでは、M&A業界の歴史の中で特に注目される三つの時期に焦点を当てて解説します。

戦前の大型M&A

20世紀初頭、産業革命が加速する中で、多くの企業が市場の支配を強化するために合併や買収を行いました。

これらの初期のM&Aは、主に製造業や鉱業などのセクターで見られ、企業が規模の経済を実現するための手段として利用されました。

例えば、アメリカの鉄鋼業界では、数多くの小さな会社が大企業に吸収されることで、いくつかの巨大な鉄鋼会社が誕生しました。

バブル崩壊後の再生型M&A

1980年代から1990年代にかけて、日本国内ではM&Aが急増しました。

バブル経済の崩壊により経営難に陥った企業や資産価値の低下した企業を低価格で買収し、再構築や資産の売却を通じて利益を上げる手法による買収が増えたためです。

いわゆる「ハゲタカファンド」と呼ばれる投資ファンドが中心となって企業買収を巡る戦略がより洗練され、多くの企業再生が行われました。

一方で日本で活躍した投資ファンドの多くは外資系企業だったことから、ファンドやM&Aに対してマイナスな印象が根付いてしまったともいわれています。

ベンチャー企業のM&A

21世紀に入ると、技術革新が進む中でベンチャー企業のM&Aが注目を集め始めました。大手企業がイノベーションを取り入れるため、または新しい市場に進出するために、有望なベンチャー企業を積極的に買収するケースが増えています。

これにより、ベンチャー企業にとってM&Aは、成長戦略の一環として重要な選択肢の一つになりました。

ベンチャー企業のM&Aは現在でもかなり活発に行われています。

最新のベンチャー企業のM&A動向は以下の記事からご確認ください。

【2025年最新】ベンチャー企業のM&Aの市場動...

ベンチャー企業のM&A市場は、グロース市場の上場基準の引き上げや100億宣言といった取り組みが影響し、件数増加や取引金額の高額化といった動きがあります。 また、2013年以降に急速に拡大したベンチャーキャピタル…

M&A業界は、過去から現在に至るまで、経済状況や企業戦略の変化に応じて進化し続けています。これからも新たな動向が現れることでしょう。

売却検討中の方の疑問をいますぐ解決!よくある質問と回答はこちら

M&Aでよくある質問〜売却検討中の方の不安・...

M&Aで会社や事業の売却を検討する中で、不安や疑問点は多くあるのではないでしょうか。 M&Aナビにおいても「いくらで売れるのか知りたい」「売却後の税金が不安」といったご質問をいただいております。 そこ…

M&A業界の今後の動向

以下では、M&A業界が直面するいくつかの主要なトレンドとその意味について考察します。

事業承継問題の解決手段

日本では少子高齢化が問題となっていますが、経営者においても高齢化による事業承継の課題があります。

特に、中小企業を中心に事業承継が大きな課題となっています。

M&Aは、この問題の解決手段として注目されており、後継者不足に直面している企業が、他の企業との合併や買収を通じて事業の継続性を保つ道を選ぶケースが増えています。

事業承継の手段としてのM&Aは、「事業承継型M&A」と呼ばれることがあります。

事業承継型M&Aについては、以下の記事で詳細を確認してみてください。

事業承継型M&Aとは?メリット・デメリットや5...

中小企業の経営環境において、M&Aは後継者不在に直面したオーナー経営者の事業承継の有力な手法として認識され、活発に行われるようになりました。 特に、60歳を超える世代の経営者にとって事業承継は喫緊の課題であり、…

M&Aに対する印象の変化

過去には、M&Aは企業の乗っ取りや職場の不安定化をもたらすものというネガティブなイメージを持たれがちでした。

しかし最近では、M&Aを成長戦略の一環として捉える企業が増え、イノベーションの促進や市場拡大のためのポジティブな手段としての認識が高まっています。

M&A仲介会社の動向

M&A仲介会社は、技術の進化と共にサービスの質を高めています。

データ分析の進歩により、より精度の高い企業評価や市場分析が可能となり、クライアントに対する提案の質が向上しています。

また、オンラインプラットフォームの活用により、より簡単にM&Aの手段を選択することができるようになっています。

M&A業界の動向に関しては、以下の記事を参考にしてみてください。

【2025年最新】M&A業界の特徴と今後の動向!...

日本では後継者不在による黒字廃業が社会問題のひとつになっていることを背景にM&A業界の今後に注目が集まっています。 2025年までに70歳を超える中小・零細企業の経営者は約245万人と予想され、うち半数以上の約…

行政や自治体の支援

中小企業の事業承継や地域経済の活性化を目的としたM&Aに対して、政府や自治体からの支援が拡大しています。

事業承継問題の解決や中小企業の生産性を高めることを目的としたM&Aに対して、国からの助成金や税負担の軽減などの措置が取られています。

これにより、M&Aのハードルが低くなり、より多くの企業がM&Aを活用することが期待されています。

M&A業界は、これらのトレンドを背景に今後も大きく変化し続けることでしょう。変化する市場環境の中で、M&Aは企業にとって重要な戦略的選択肢であり続けます。

■ 事業承継税制に関する解説記事

【2025年版】事業承継税制とは?中小企業経営者必...

事業承継を推進するための政策の一つとして、事業承継税制が設計されており、中小企業の経営者にとっては事業承継に取り組みやすい環境が整っているといえるでしょう。 そこでこの記事では、事業承継税制の基本的な概要から実際に制度を…

■ ゼロゼロ融資に関する解説記事

ゼロゼロ融資(無利子・無担保融資)とは?仕組み...

2020年に中国の武漢より拡大した新型コロナウイルス感染症は世界経済に大きな影響を与えました。 日本においても株式市場の暴落やインバウンドの後退、老舗旅館の廃業などあらゆる影響が生じました。 一方、オンライン診療やリモー…

【M&Aとは】まとめ

ここまで、M&Aについての手段や流れ、注意点や背景について解説してきました。

M&Aはこの10年20年で急速に発達してきている分野ですが、まだまだ実態やどうすればいいのかを知らない人は多いです。

また、中小企業の高齢化を背景にM&Aの社会的ニーズは増加してきています。

特に売り手オーナーにとっては一生に一度の大きな取引になると思います。

しかし、M&Aの方法によって発生する税金が変わるケースもあり、実績や経験が少ないアドバイザーが担当になると実は損をしてしまっていたということも考えられます。

M&Aナビは、売り手・買い手ともにM&Aにかかる手数料などを完全無料でご利用いただけます。

買い手となりうる企業が数多く登録されており、成約までの期間が短いのも特徴です。

ぜひご活用ください。

株式会社M&Aナビ 代表取締役社長。

大手ソフトウェアベンダー、M&Aナビの前身となるM&A仲介会社を経て2021年2月より現職。後継者不在による黒字廃業ゼロを目指し、全国の金融機関 を中心にM&A支援機関と提携しながら後継者不在問題の解決に取り組む。著書に『中小企業向け 会社を守る事業承継(アルク)』

関連記事

M&Aは個人でもできる?個人が中小企業をM&Aで買収する方法とは

個人M&Aが書籍やTVなどのメディアで大きく取り上げられ、「自分もできる!」「個人でM&Aして社長になりたい!」といった意欲のある方が増えて

M&Aはどこに相談するのが良い?相談先の選び方や、選ぶときの3つの注意点を徹底解説!

M&Aを検討しているが、どこに相談すればいいかわからない…。そんな悩みを抱えるは当然です。 家族や従業員に気軽に相談できる内容ではないですし、銀行や税

M&Aの売却価格はどう決まる?~相場・目安や売却価格の算出方法を解説~

M&A取引において、売却価格はどう決まるのでしょうか?また、売却価格に相場はあるのでしょうか。 いざM&Aで会社や事業を売却するとなれば、最

中小企業の事業承継におけるM&Aのメリットと高く売却できる条件とは?

本記事では、事業承継の手段としてM&Aを活用することのメリットや高く売却できる条件について解説します。 近年、親族や従業員への事業承継ではなく、第三者

新着買収案件の情報を受けとる

M&Aナビによる厳選された買収案件をいち早くお届けいたします。

メールで受けとる

メールで受けとる