会社合併について解説!手続きや従業員への影響、メリット・デメリットまで丸わかり!

会社合併を検討しているが、手続きや従業員への影響が気になる…。そんな悩みを抱えている方は多いでしょう。合併は複雑なプロセスであり、成功させるためには事前の知識が不可欠です。

ひとことでM&Aと言っても、いくつかの種類があります。

M&Aと合併は何が違うのか?合併とはそもそも何なのか?

この記事では、その一つである合併について解説いたします。

この記事を読むことで、会社合併の全体像を把握し、具体的な準備を進める手助けとなる情報が得られます。将来に向けて安心して合併を進めるための第一歩を踏み出しましょう。

目次

会社合併はM&Aの一つ

M&AとはMergers (合併) and Acquisitions(買収)の略で、企業による合併や買収の総称を指しています。

M&Aの手法には、さまざまなものがあり、法人格や規模、目的などによっても変わってきます。

その中でも、以下の手法が一般的です。

事業承継や企業再編などM&Aをおこなうには目的があります。

今回ご紹介する合併は、主に大企業における組織再編やベンチャー企業の買収などでよく使われる手法です。

なお、M&Aの手法においては、こちらの記事も参考にしてください。

M&Aスキームを徹底解説:各種手法をわかりや...

M&Aの手法や方法のことを業界では「スキーム」とあらわすことがあります。 具体的には、どのような方式や手法で会社や事業の売買を行うかを指しています。 日頃からM&Aになじみがある方でなければ、ぱっと聞…

M&Aにおける会社合併とはなにか

合併とは、イメージのとおり2つ以上の会社が一つの会社になることです。

なお、中小企業同士のM&Aは、ほとんどが株式譲渡です。子会社としてグループ化しておけば、企業間取引や資金の融通、従業員の出向なども十分できるため、わざわざ会社を一つにする必要がありません。

それでは、どういったときに合併をするのでしょうか?

組織再編行為の一つである合併

本来であれば、子会社同士や親子関係にある会社間であろうとも、価値がある会社の株式や資産を移転する場合は、その行為に対して税金を課したり、正当な手続きを行う必要があります。

みなさんが、たまたま友人が勤めている会社の株式を持っていたとして、売却した際に「友達の会社だから売却益に税金はかけないでください」なんて話は通用しないでしょう。

しかしながら、大企業は事業戦略や社会情勢などによって最適な組織を作りたいわけで、それにはできる限り柔軟に組織形態を変更できた方が都合が良いはずです。

国にとっても、大企業の組織再編のたびに税金をとったり手続きに時間をかけたりすると、ひいては日本経済が停滞してしまうことになりかねません。

そこで、ある一定の条件を満たした場合には、通常のM&Aと違って、税制を優遇したり権利義務関係のルールを簡略化したりできるようにしました。

それが組織再編行為として会社法に定められており、以下のパターンがあります。

- 組織変更

- 合併

- 会社分割

- 株式交換

- 株式移転

- 事業譲渡

つまり合併は組織再編行為と呼ばれており、主な手法として吸収合併と新設合併の2種類があります。

吸収合併について

吸収合併とは、ある会社(存続会社と呼ばれる)が別の会社(消滅会社と呼ばれる)を吸収する方法のことです。

吸収合併の特徴として、消滅会社がもつ資産や権利、従業員などを包括的に存続会社が承継します。

大企業が子会社を吸収して一つの会社に統合する際などに用いられることが多く、実際に行われる合併のほとんどはこの吸収合併となります。

新設合併について

新設合併とは、2社以上の会社が消滅し、新しい1社が出来上がる形で合併する方法です。

例えばA社とB社が新設合併することで、新たにC社が設立されるというイメージです。

新設合併は、新しい会社を1社作ることになるため、吸収合併よりも手続が増えてしまいます。そのため、実務上はほとんど使われることがありません。

会社合併時の対価について

A社株主はA会社の株式を100%保有、B社株主はB会社の株式を100%保有している状態で、A社がB社を吸収合併するとしましょう。この時、B社は消滅するので、B社株主は何も持っていない状況になってしまいます。それではB社株主は損をしてしまうだけなので、B株主に何らかの対価が必要です。

現金合併

現金合併とは、A社からB社株主に合併の対価として現金を支払うことで完結する合併のことをいいます。

現金合併の結果、A社株主は引き続きA会社の株式を保有しますが、B社株主は現金を受け取っただけでA会社の株主ではありません。

結果的にA社がB社株式をすべて買い取った後、吸収合併する形と最終的には同じになります。

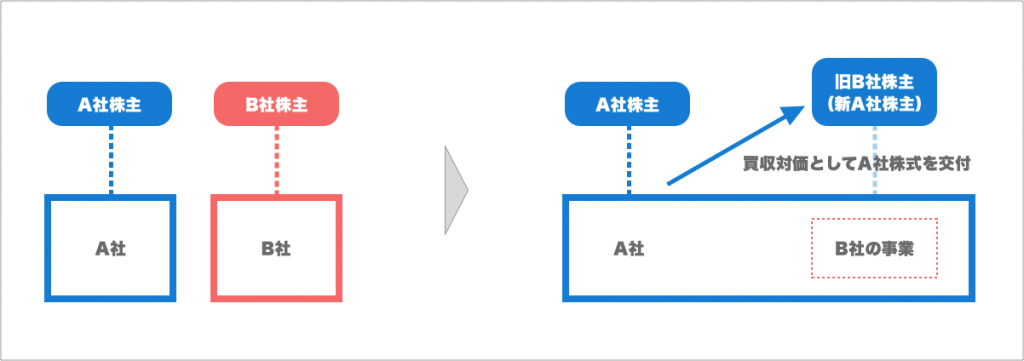

新株の発行による合併

一般的な形は新株の発行による合併です。存続会社が新株を発行し消滅会社の株主に割り当てる手法です。

具体的には、A社はA社の新株を発行してB社株主に渡します。

その結果、A社株主とB社株主は両者ともA社の株式を保有し、引き続き株主としてとどまることになります。

会社合併のメリット

それでは、どういったことが合併のメリットなのでしょうか。

合併によるスケールメリット

合併をすることにより、1+1=2以上になり今までよりも規模が大きくなります。

規模が拡大すればより多くの仕入が可能になり、仕入先や取引先に対して交渉力がつきます。

また、規模の拡大は一般的に会社としての信頼度を向上させるため、銀行借入や人材採用などの面においてメリットが出やすいといえます。

スケールメリットについて詳しく知りたい方は、「規模の経済 とは – 事業承継・M&A用語集」をご確認ください。

税務メリットが出る場合もある

消滅会社に繰越欠損金がある場合、合併によって存続会社がその繰越欠損金を利用できる場合があります。

その合併があくまでも純粋な組織再編目的である場合、一定の要件を満たすことで適格合併と呼ばれる制度を適用させることができます。

適格合併の場合、繰越欠損金を一定の条件をもとに利用できることになっており、存続会社に税務メリットが生じます。消滅会社の繰越欠損金のうち一定額を将来、存続会社が稼ぎ出す利益と相殺することができ、存続会社の将来の税金負担が少なくなるのです。

一方で、事業シナジーを狙ったり合併による規模確定を目指したりする買収の場合は、適格合併とは見なされないため繰越欠損金を使うことができず、税務メリットはありません。

なお、繰越欠損金について詳しく知りたい方はこちらの記事をご覧ください。

赤字会社のM&Aで繰越欠損金は節税に使えるの...

「赤字の会社を買収すれば繰越欠損金で節税できるのか?」 M&Aを検討する経営者の方にとって、気になるテーマの一つです。 結論を先に述べると、実は中小企業のM&Aにおいて、繰越欠損金を使った節税はほぼで…

会社運営コストの削減

合併して会社が一つになることでコスト削減メリットを出すことができます。

特に、経理、人事、総務などの管理部門はまとめやすく、複数の会社を別々に経営するよりも効率化を図ることが可能です。

売却検討中の方の疑問をいますぐ解決!よくある質問と回答はこちら

M&Aでよくある質問〜売却検討中の方の不安・...

M&Aで会社や事業の売却を検討する中で、不安や疑問点は多くあるのではないでしょうか。 M&Aナビにおいても「いくらで売れるのか知りたい」「売却後の税金が不安」といったご質問をいただいております。 そこ…

会社合併のデメリット

合併することののメリットは大きい一方で、デメリットもみてみましょう。

社名が消滅してしまう

吸収合併の場合、消滅する側の会社名は消えてしまいます。

仮に、その社名がブランド価値を持っていたとすると、ネガティブな影響を及ぼす可能性も否定できません。

このような自体を避けるために、合併する場合には両社の名前をともに使って新社名に変更することもあります。

従業員に対する影響

消滅会社に勤めている従業員にとっては、長年勤めていた会社が合併によってなくなることを意味します。

買収と違い、合併は物理的に会社の存在がなくなるため、もともとの会社に愛着がある人にとっては影響があるでしょう。

新しく存続会社の従業員として引き続き働くことになりますが、存続会社の企業カルチャーに馴染めずに辞めてしまう恐れもあります。

合併にしろ買収にしろ、従業員に対するインパクトは少なからず発生するため、慎重にケアしながら進める必要があります。

法的な手続が煩雑

合併は、株式譲渡と違って、法的な手続きが煩雑です。

債権者保護手続や官報への公告など重要手続が多く、合併完了までに時間も手間もかかります。

合併の手続は専門家とも相談をし、スケジュールを立てながら進めて行く必要があります。

M&Aにおける会社合併のまとめ

ここまで、会社合併に関する解説をしてきました。

ここまで述べたとおり、合併は主に大企業が中小企業や子会社を組織再編するときに活用することが多く、中小企業同士のM&Aにおいてはあまり登場することはありません。

ただし、自分の会社を売却する際には、できるだけ多くの選択肢の中から最適なものに決めていくことが重要です。

M&Aナビでは、M&Aのことが全然わからないという方のご相談もイチから承っていますので、少しでも気になることがある方はお気軽にお問い合わせください。

株式会社M&Aナビ 代表取締役社長。

大手ソフトウェアベンダー、M&Aナビの前身となるM&A仲介会社を経て2021年2月より現職。後継者不在による黒字廃業ゼロを目指し、全国の金融機関 を中心にM&A支援機関と提携しながら後継者不在問題の解決に取り組む。著書に『中小企業向け 会社を守る事業承継(アルク)』

関連記事

株式譲渡とは?中小企業のM&A・事業継承における株式譲渡のメリットとデメリット

株式譲渡とはいくつかある会社売却の方法の一つであり、中小企業のM&Aにおいて最も一般的な手法です。 会社の売却を考えている経営者の方であれば、M�

【事業売却の相場について解説】M&Aで会社売却する際の企業価値評価の3つの方法

あなたが「会社を売りたい」と考えたとき、一体いくらで売るのが最適だと思いますか? M&Aにおいて「会社の価値(株価)を正しく算出する」ことは非常に重要

事業譲渡とは?M&Aの手法を誰でもわかるように徹底解説!

M&Aにおける代表的な手法の一つとして事業譲渡という選択肢があります。 事業譲渡とは、会社の中にある事業の一部を第三者に譲渡することを指します。 事業

事業承継の5つの手法を解説!各手法のポイントをご紹介

本記事では、事業承継の手法について、5つの具体的な選択肢を通して解説します。 現在、国内企業の3社に2社は後継者がいないと言われています。 株式会社の数は約25

新着買収案件の情報を受けとる

M&Aナビによる厳選された買収案件をいち早くお届けいたします。

メールで受けとる

メールで受けとる