M&Aはどこに相談するのが良い?相談先の選び方や、選ぶときの3つの注意点を徹底解説!

M&Aを検討しているが、どこに相談すればいいかわからない…。そんな悩みを抱えるは当然です。

家族や従業員に気軽に相談できる内容ではないですし、銀行や税理士に相談するのがマイナスに働く場合も考えられるからです。

M&Aは専門的な知識と経験が必要になるため、検討の初期段階で適切な相談先を見つけることが成功の鍵となります。

では、実際にM&Aについて相談するとなった場合、どういった機関に相談すべきなのでしょうか。

この記事では、M&Aを相談する際に注意すべき点や具体的に相談すべき先について解説します。

適切な相談先を選び、M&Aプロセスをスムーズに進めるための具体的なアドバイスを得られます。

ご相談先に迷ったら、まずは弊社のアドバイザーに無料で相談してみましょう。

目次

M&Aの相談先一覧

実際にM&Aの相談をするとなった場合の主な相談先は以下です。

- 都市銀行・証券会社

- 地方銀行・信用金庫

- 公的支援機関

- M&A仲介会社

- M&Aプラットフォーム

- 士業(税理士、弁護士など)

それぞれの概要について解説します。

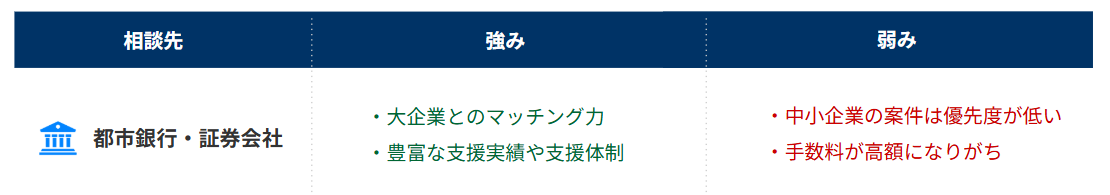

都市銀行・証券会社

都市銀行や証券会社にM&Aを相談する際の最大の強みは、大手企業とのマッチング力です。

これらの金融機関は、多くの上場企業を顧客として抱えており、特に大手企業同士の買収案件に強いネットワークを有しています。

また、M&Aに特化した部署やチームがあり、銀行によっては100人以上の専任スタッフが対応にあたるケースもあるため、豊富な支援実績と体制が整っている場合が多いでしょう。

一方で、都市銀行や証券会社へ相談しても中小企業への支援が後回しにされる可能性があります。

中小企業のM&A案件に関してはノウハウや実績がないケースが多く、支援者側としても優先度が低くなってしまうことがあるようです。

また、手数料が高額になる傾向があり規模が小さい企業にはコスト面で負担が大きくなることもあります。

都市銀行や証券会社は、大手企業とのマッチングに強みがありますが、中小企業向けの柔軟な支援やコスト面での配慮が求められる場合があります。

M&Aにおける銀行の役割とは?相談の際の注意...

M&A(合併・買収)において、銀行は買い手側への資金融資や売り手側の債権者、また銀行がアドバイザリー業務を行う立場としての役割を担います。 特に資金調達の面で欠かせない存在ですが、アドバイザリー業務に関する注意…

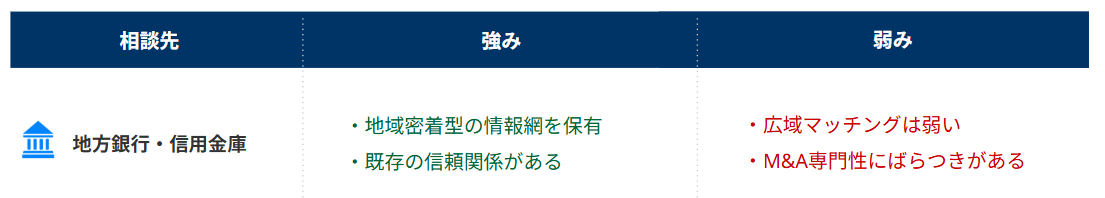

地方銀行・信用金庫

会社売却を考える際、まず相談先として挙げられるのが地方銀行や信用金庫といった地域金融機関です。

地域密着型であることから、営業エリア内の情報に強く、地元企業の状況をよく理解している点は大きな強みです。

また、融資や補助金申請などを通じて既に信頼関係が構築されている場合も多く、支店担当者と日常的に顔を合わせている経営者も少なくないでしょう。

安心して最初の相談先に選びやすい存在と言えます。

一方で、弱みも存在します。

営業エリアを越えた広域でのマッチングには限界があり、買い手候補の選択肢が狭まるケースがあります。

また、金融機関の本業は預金・融資・為替であり、M&Aや事業承継を専門的に扱う人材はまだ十分に揃っていない場合が多いのが実情です。

人的リソースや専門性の不足から、十分な支援が受けられない場合もあります。

ただし近年は、M&A支援に積極的に取り組む地域金融機関も増えてきています。

まずは、付き合いのある金融機関に相談し、その支援体制や取り組み状況を確認することが重要です。

M&Aにおける信用金庫の役割とは?相談の際の...

信用金庫は中小企業のM&Aにおいて、地域密着型の金融機関として重要な役割を果たしています。 資金融資やアドバイザリー業務を提供し、売り手と買い手の間で円滑な取引をサポートするだけでなく、地域経済の発展にも貢献し…

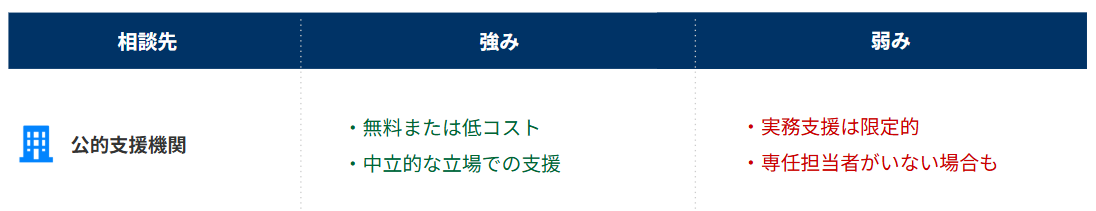

公的支援機関

M&Aを検討する際の相談先として、公的支援機関も選択肢に入ります。

具体的には、各県に設置されている「事業承継・引継ぎ支援センター」や商工会議所などが代表例です。

最大の強みは、ほぼ無料で相談できる点にあります。

コストを抑えつつ、中立的な立場から助言を受けられることは、公的機関ならではの安心材料と言えるでしょう。

一方で、弱みも存在します。

公的支援機関はあくまで幅広い経営相談を対象としているため、会社売却やM&Aに特化した専門人材が常駐しているとは限りません。

また、売却完了まで伴走して支援してくれるケースは少なく、実務的な支援を求めるには不十分な場合もあります。

公的支援機関は「最初の相談先」としては適していますが、実際に売却プロセスを進める段階では、より専門性の高い相談先と併用することが望ましいでしょう。

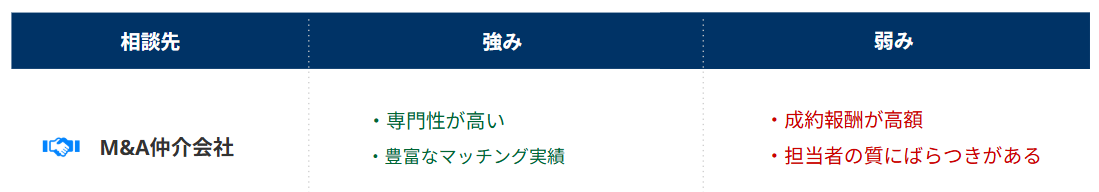

M&A仲介会社

M&A仲介会社に相談する際の最大の強みは、その専門性です。

M&Aを専業にしている会社は、豊富なマッチング実績を持ち、買い手と売り手を繋げる能力に長けています。

特に、適切な相手を見つける点においては、強力なネットワークと実績を誇ります。

また、M&Aに関する専門的な知識と経験を駆使し、スムーズな取引を支援できる点は大きな魅力でしょう。

一方で、M&A仲介会社の弱みは、手数料の高さです。

特に成功報酬型であり、最低報酬が2,000万円~ となることが多いため、中小企業にとっては負担が大きく感じられる場合があります。

また、仲介会社内でも担当者の質にばらつきがあることは注意が必要でしょう。

大手M&A仲介会社の中では、数十名~百名ほどの新卒採用を行っている会社があり、実際に担当となったコンサルタントが全くの未経験かつ実績もない可能性があります。

担当者の能力を見極める必要があるため、会社の選定のみならず担当者の見極めにも注意が必要です。

M&A仲介会社についてもっと詳しく知りたい方はこちらの記事を参考にしてみてください。

M&A仲介とは?FAとの違い・業務範囲・メリッ...

本記事では、M&A仲介とは何かを基礎から解説します。 FAとの違い、業務範囲、メリット、費用、注意点(選び方のポイント)、課題やプラットフォームとの違いまでわかりやすくまとめます。 M&A仲介は、企業…

M&A仲介会社の選び方や費用について解説!2つ...

以前よりもM&Aが経営戦略の一つとして一般的になるにつれて、M&A仲介会社の選び方がポイントとなっています。 経済産業省も「中小M&A推進計画」を打ち出し、大企業だけでなく中小企業や小規模事業者におい…

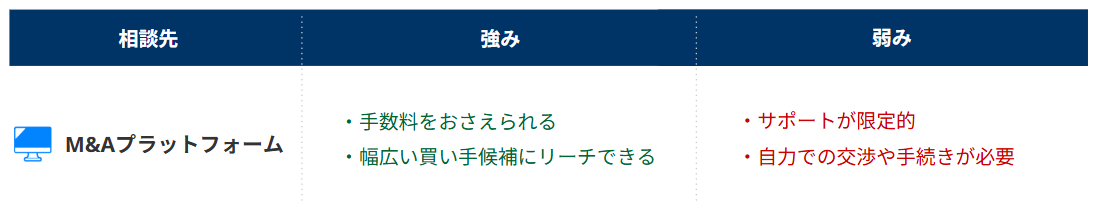

M&Aプラットフォーム

M&Aプラットフォームの最大の強みは、手数料が抑えられる点です。

多くのプラットフォームでは、売却希望者の利用料がほぼゼロに近いコストで提供されます。

これにより、初期費用を大幅に削減できることが大きな魅力です。

また、プラットフォームを通じて、幅広い買い手候補にアプローチできる点も強みです。

特に、ベンチャー企業など新しい事業領域にチャレンジしている企業とマッチングする際には、豊富な買い手ネットワークが役立ちます。

一方で、M&Aプラットフォームでは、M&Aの実務部分のサポートが限定的な点は弱いといえます。

主にマッチング機能の提供にかなりの強みがあるため、その後の交渉や契約手続きといった実務サポートは、基本的に利用者自身で行う必要があります。

M&Aの実務に不安がある場合や、細かい調整が必要な場面では、追加の専門家サポートが必要になることが多いでしょう。

M&Aプラットフォームは、コストを抑えつつ、幅広い買い手とマッチングできるメリットがありますが、サポート範囲が限られているため、実務を自力で進める覚悟が必要です。

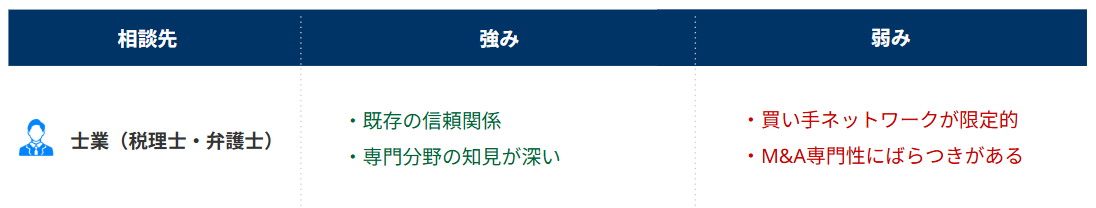

士業(税理士、弁護士など)

M&Aの相談先として、顧問税理士を挙げることもできます。

税理士は日々、税務申告や決算業務を通じて経営者の財務状況を把握しているため、既存の信頼関係が強みとなります。

また、会社売却に関わる税務に関する深い知識を持っており、税務面でのアドバイスは非常に頼りにできるでしょう。

一方で、税理士に関しては買い手ネットワークが限定的であるという弱みがあります。

一般的に、税理士の先生は、一人に対して30~50社程度の法人の顧客を抱えているといわれています。

それら50社の中に、自社の売却条件にピタッと合致する買い手候補企業があるとは考えづらいでしょう。

また、M&A全体に関する専門性にもバラツキがあります。場合によっては、実務的なサポートや売却プロセス全体をサポートするには限界があることもあります。

税理士は、税務面での強みがあり、信頼できる相談相手ですが、M&Aに関しては他の専門家と併用してサポートを受ける方がより効果的です。

M&Aにおける税理士の役割や業務を解説!報酬...

M&Aの実行には専門家の支援が欠かせませんが、税理士も頼れる専門家の一つとして言えるでしょう。 最近では、中小企業においてもM&A(合併・買収)が企業戦略の一環として頻繁に行われていますが、その実施に…

M&Aの相談をする際の事前準備

M&Aを実行するにあたって、M&A支援機関に相談をする前に事前の準備が必要です。相談をする前に必要な事前準備は以下の3つです。

- M&Aの目的を決める

- 会社の実態の見える化をする

- M&Aの知識をつける

それぞれ解説します。

M&Aの目的を決める

M&Aを行うにあたってまず必要なことが、目的を決めるということです。

M&Aにおいては、その目的によって取るべき選択が大きく変わることがあります。

例えば、後継者不在によるM&Aとエグジットを目的としたM&Aでは、大きく異なるはずです。

前者では、実行の時期やM&A実行後の従業員の雇用の継続が重視されることが多いです。

一方後者の場合、成約の金額や買収側企業とのシナジー効果が重視されることになります。

M&Aは、数年かかることもあるため、事前に目的を明確化させておくことによって、適切な選択を取ることができるのです。

また、支援機関にアドバイスを求める際にも、目的が明確になっていることで、アドバイスを受けやすくなります。

目的によって、支援機関の対応も変わってくるため、事前に目的を決め、しっかりと支援機関に伝えることが大切です。

M&Aの知識をつける

M&Aの事前準備において重要になるのが、M&Aの知識をつけるということです。

M&Aの支援機関に相談することはできますし、回答やアドバイスをもらうことは可能です。

しかし、それが自社にとって最善であるとは限りません。支援機関にとっての最善の選択である可能性があるためです。

M&Aにおいて最終的な意思決定を行うのは経営者であるため、会社にとって最善の選択肢が取れるよう、最低限のM&Aの知識をつけておくことは重要です。

相談から支援開始までの流れ

相談した後は、主に以下のような流れで進みます。

- 相談の実施

- 依頼先の検討・選定

- 契約・支援開始

それぞれ解説します。

相談の実施

まずは、いくつかのM&A支援機関に相談することから始まります。

多くのM&A支援機関は無料での相談を受け付けているため、はじめは複数の支援先に相談するのが良いでしょう。

具体的な相談先については、前述のとおりです。

依頼先の検討・選定

複数の支援先に相談ができたら、実際にM&Aの支援を依頼する先の比較検討や選定を行っていきます。

相談先の中から、自社のM&Aの目的を実現するために必要な支援を受けられる先に依頼することが一般的でしょう。

M&A業界では、1社の支援機関に依頼することが一般的ではありますが、複数の支援機関に依頼することも可能です。

契約・支援開始

依頼先を決めたら、契約の手続きを進めましょう。

支援をしてもらうにあたって、費用面や依頼する業務の範囲などを定めた契約書を締結することが一般的です。

自社の希望のスケジュールや経済条件を伝え、支援を開始してもらいます。

M&Aにおける相談内容

M&Aには専門的知識や経験が必要となるため、多くの人が外部の専門家等に相談をしながらM&Aを進めていきます。

では、具体的にどのようなことを相談しているのでしょうか。

売り手と買い手に分けて見ていきましょう。

売り手の相談内容

主に売り手が相談する内容は以下の5点です。

- M&Aにおいて何をするべきなのか

- 買い手はどのように探すのか

- 売却金額はどれくらいになるか

- どれくらいの期間でM&Aが完結するのか

- どのように秘匿性の高い情報を管理するか

以下個々に簡単に見ていきましょう。

M&Aにおいて何をするべきなのか

売り手はM&Aを進めていくに当たって準備すべきことや行わなくてはならないことがたくさんあります。

数が多く、煩雑なのでどのような手続きが必要なのかを相談するケースは多いです。

買い手はどのように探すのか

M&Aは買い手と売り手双方がいてはじめて成立するものです。

M&Aの初期の段階では、買い手はそもそも見つかるのか、どのようにして見つけるのかといったことを相談するというケースが多いです。

売却金額はどれくらいになるか

M&Aにおける売却金額を導く方程式のようなものはありません。なぜなら、M&Aにおける売却金額は売り手と買い手の交渉の末決定されるからです。

しかしその一方で、交渉の土台となるような金額を概算する方法はいくつか存在します。

そのおおよその売却金額について相談を行うケースが多いです。

どれくらいの期間でM&Aが完結するのか

M&Aを行うに当たってまとまった期間が必要なことは確実なのですが、実際にどれくらいの期間を要するかは案件によって様々です。

そのため自身のM&Aは、どのぐらいの期間がかかるのかを相談するケースが多いです。

どのように秘匿性の高い情報を管理するか

M&Aは、企業秘密等をはじめとする秘匿性の高い情報を扱うやり取りです。

そのため売り手は自社の情報をどのように守れば良いのかを心配するケースが多いです。

実際はM&Aの段階が進むに連れて、秘密保持契約を結ぶことになるのですが、この秘密保持契約について相談するケースが多いです。

買い手の相談内容

主に買い手が相談する内容は以下の3点です。

- 買い手がすべきこと

- 資金繰りについて

- どれくらいの期間でM&Aが完結するのか

以下個々に簡単に見ていきましょう。

買い手がすべきこと

M&Aにおいては売り手同様、買い手もすべきことが多くあります。

具体的にどのようなことをする必要があるのかについて聞きたいというケースが多いです。

資金繰りについて

通常、M&Aを実効するには多額の資金が必要になります。

ただしM&Aのスキームによっては、手元の現金が少ない状態でも成約できるものもあります。

そのため、自分たちはどの程度の資金が必要で、それをどのように調達すればよいかについて相談するケースが多いです。

どれくらいの期間でM&Aが完結するか

売り手と同様、買い手にとってもM&Aの成約までの期間は気になるポイントです。

M&Aの相談先を選ぶ際のポイント

では、実際にM&Aの相談先を選ぶ際にはどういうポイントで選ぶべきなのでしょうか。

これまで見てきたように各相談先にはメリット・デメリットがあるため、状況に合わせて相談先を選ぶ必要があります。

M&Aの専門知識を保有しているか

M&Aは重要な意思決定が必要となる場面が複数あります。そのため相談する先がM&Aの専門知識を十分に持っており、意思決定に必要な情報を共有してもらえるかどうかは相談先を選ぶポイントの一つと言えるでしょう。

特に、M&Aでは企業経営の知識だけでなく、法務面・税務面・会計面など様々な観点を考慮する必要があります。

まずは、相談先がM&Aに関する十分な専門性を持っているかを確認しましょう。

M&Aを行う上で公平中立な立場か

M&Aは経済的な金額も非常に大きいため、公平中立な立場から助言してもらえる相談先を見つけることが大事です。

M&Aでは、利益相反のリスクがあるため、自分だけではなく相手企業との関係性についても注意しましょう。

過去の実績が十分にあるか

M&Aの実績が十分にあるかどうかを確認することができれば、知識や専門性、相手探しのネットワークにおいて一定程度の基準をクリアしているといえるでしょう。

実際に確認する際は、自社が事業運営を行っている、地域や業種・業態の支援実績があるかどうかを確認することをお勧めします。

特に、介護事業者や建設事業者といった行政からの許認可が必要な場合、行政手続きに関する理解が必要になることが想定されるためです。

十分な対応リソースを保有しているか

自社に対して求めている対応をしていただけるかどうかを確認しましょう。

いくら専門知識や過去の実績を保有していたとしても、自社に対して十分に対応してもらえなければあまり意味がありません。

専門知識を持つ人材のリソースを持っているか、M&Aの各フェーズに対応できるサポート体制があるかを確認しましょう。

許容できる料金で支援してもらえるか

M&Aは手数料が高額になる場合が多いため、料金を確認することで相談先を選ぶ材料にできます。

料金を確認する際は、手数料率や手数の支払いタイミングについて確認しましょう。

手数料の確認ができたら、自社のM&A戦略と照らし合わせて許容できる範囲内であるか否かを検討しましょう。

スムーズなコミュニケーションを取ることができるか

M&Aでは大きな意思決定を伴うため、タイムリーで親身なコミュニケーションが必要な場面が多くあります。

そんな時、コミュニケーション力に不安のある相談先では、十分に検討を進めることが難しくなります。

また、コミュニケーションにおいては、コンプライアンス意識を持っているかどうかについても確認しましょう。

M&Aは経営戦略にかかわる非常にセンシティブな情報であるため、自社のM&A戦略が漏洩しないよう取扱いに注意が必要です。

ケース別に解説!おすすめ相談先

ここからは、M&Aを検討する理由毎にケース別におすすめ相談先について解説していきます。

今回は、以下の4つのケースについて解説します。

- 事業承継型

- 成長戦略型

- ベンチャー型

- 初期情報収集型

では、見ていきましょう。

ケース1:事業承継型

事業承継型の売却を検討される場合は、①地域金融機関(地方銀行・信用金庫)②公的支援機関(商工会議所・事業承継引継ぎ支援センター)③士業(顧問税理士)への相談がおすすめです。

会社の存続を最優先に、雇用や取引先との関係維持を重視しながら、中立的な立場で総合的な助言を受けることができます。

経営者や家族の状況も理解したうえで、従業員承継や廃業なども含めた最適な選択肢を検討できます。

既に売却しか選択肢がない場合や売却を進めることを明確に決めている場合に関しては、M&A仲介会社やプラットフォームへの相談も効果的だといえるでしょう。

ケース2:成長戦略型

成長戦略型の売却を検討される場合は、①都市銀行(メガバンク)②証券会社③M&A仲介会社への相談がおすすめです。

会社の成長を加速させることを目的としており、買い手企業とのシナジー効果を見極めることが重要になります。

大手企業や上場企業とのネットワークを持つ相談先であれば、経営戦略ベースのディスカッションや有力な買い手との接点が得やすくなります。

M&A仲介会社であれば専門性が高く、豊富なマッチング実績を活かした支援が可能です。

費用は高額になる傾向がありますが、戦略的な提携や成長を目指す場合に最適な選択肢であるといえるでしょう。

ケース3:ベンチャー型

ベンチャー企業型の売却を検討される場合は、①M&A仲介会社②M&Aプラットフォームへの相談がおすすめです。

ベンチャー企業は創業からの期間が短く、急成長しているケースが多いため、現状よりも将来の成長性を評価してもらうことが重要です。

仲介会社やプラットフォームであれば、手数料を抑えつつ幅広い買い手候補にアプローチできます。

また、出資を受けている場合は、ベンチャーキャピタルやエンジェル投資家に相談することで、次の出資者や買い手候補を紹介してもらえる可能性もあります。

気軽に相談してみましょう。

ケース4:初期情報収集型

初期情報収集型の方には、①地域金融機関(地方銀行・信用金庫)②公的支援機関(商工会議所・事業承継引継ぎ支援センター)③M&Aプラットフォームへの相談がおすすめです。

売却を前提とせず、まずは自社の評価や可能性を知りたい段階では、第三者の立場から企業価値の算定や初期的な買い手候補の提示を受けられるこれらの機関が適しています。

事業継続に支障を与えずに情報収集を進められる点も安心です。

いきなり仲介会社に依頼するよりも、まずは信頼できる相談先で現状を整理し、売却を進める判断が固まってから次のステップに進むことをおすすめします。

具体的に、「売却を進める!」という意思決定ができたタイミングで、M&A仲介会社への相談やM&Aプラットフォームへの案件の掲載や交渉を進めてみましょう。

データからわかる M&Aの相談先

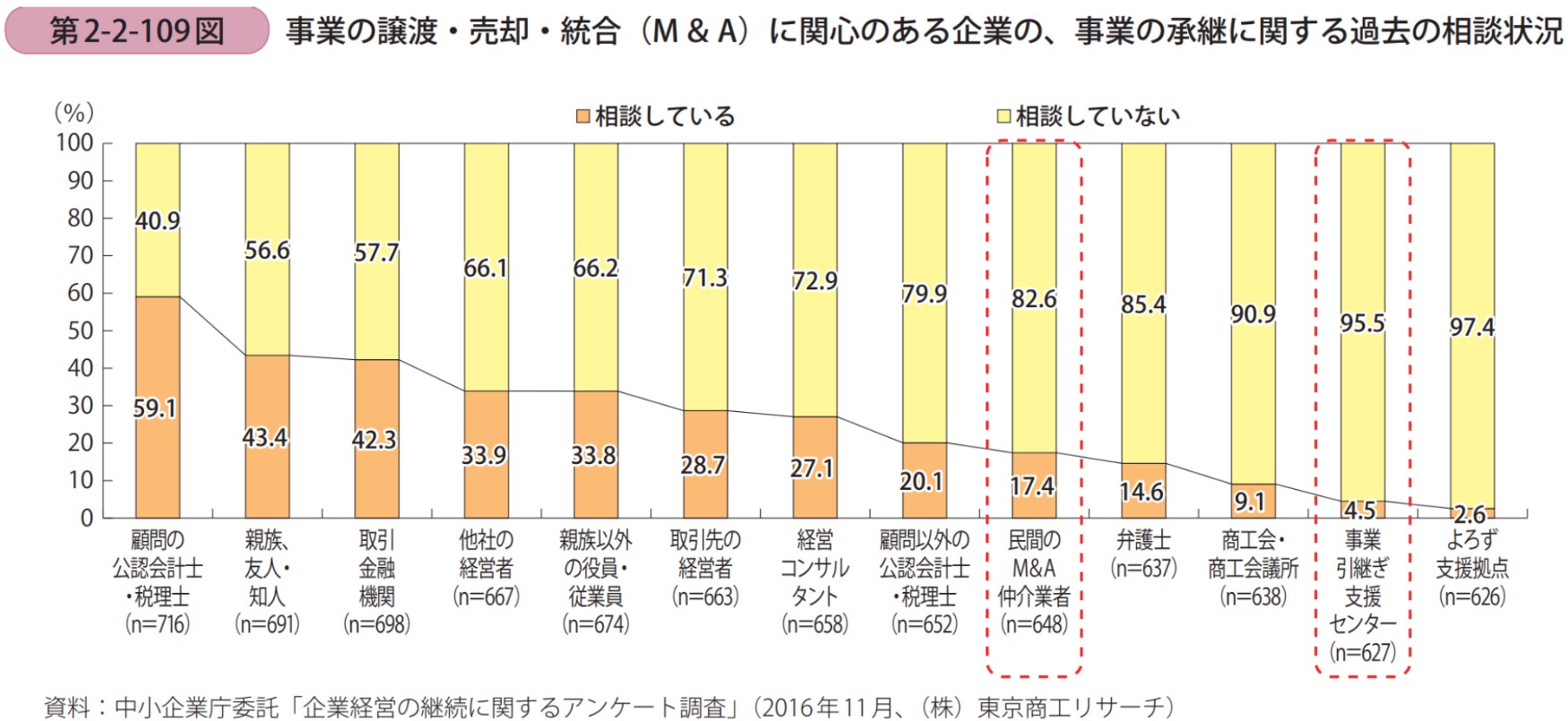

それでは、M&Aの相談は誰に行うべきなのでしょうか。ここではアンケート調査のデータから実態に迫っていきましょう。

「中小企業白書2017」で公表されている、M&Aに関心がある企業の事業承継に関する過去の相談状況のグラフを以下に示しました。

注1.事業の譲渡・売却・統合(M&A)について、「事業の譲渡・売却・統合(M&A)を具体的に検討または決定している」、「事業を継続させるためなら事業の譲渡・売却・統合(M&A)を行っても良い」と回答した者を集計。

注2.「相談している」とは、それぞれの項目について、「相談して参考になった」、「相談したが参考にならなかった」と回答した者を集計。

図を見ると、「顧問の公認会計士・税理士」が最も多いことがわかります。2番め、3番めには「親族、友人・知人」「取引金融機関」が続いています。

赤枠でも囲まれている「民間のM&A仲介業者」や「事業引継ぎ支援センター(現在の「事業承継・引継ぎ支援センター」)」や、「よろず支援拠点」等の公的機関あまり相談を受けていないこともわかります。

M&Aの相談にかかる料金

前記した機関の場合、M&Aの初期の相談はほとんど無料であることが多いです。

ただ、仲介会社の中に初期相談に料金が発生する事業者があったり、商工会議所や商工会に相談する際に年会費などの費用が発生することがあります。

相談の際には無料ですが、実際にM&Aを実行するとなった場合には料金がかかる場合がほとんどです。

特に、M&A専門の事業者や金融機関の場合には、最終的なM&Aの成約時に手数料を支払う必要があるため、それらを見据えたうえで相談する先を選ぶことが大切です。

逆に、公的機関である事業引継ぎ支援センターや商工会議所などの団体組織の場合には、手数料も無料であるか、専門の事業者に比べて安価な場合が多いですが、実行に時間がかかることや、技術的なサポートが十分に受けられない可能性もあります。

やはり、M&Aを始めるにあたって決めた目的に照らし合わせて、どのような機関に相談するかを吟味することが重要になります。

相談にかかわらず、M&Aや事業承継全般で発生する料金や補助金についてもっと詳しく知りたい方はこちらの記事を参考にしてみてください。

事業承継にかかる費用・料金の負担は?税金や補助...

事業承継と聞くと「お金がかかりそう」「多額の税金が発生しそう」といった漠然とした不安はないでしょうか。 実際、事業承継では税金や専門家への依頼費用など、小さくない費用が発生するといえるでしょう。 本コラムでは、事業承継に…

会社売却の際に発生する税金や予想外の費用やリスクについてもっと詳しく知りたい方はこちらの記事を参考にしてみてください。

会社売却の際に発生する税金とは?計算方法や節税...

M&Aで株式や事業の譲渡を行うと、売手側はその対価として売却代金を受け取ります。 売却代金は高額になることが多いため、それに合わせて多額の税金が発生します。 では、また受け取った代金に対する税金は誰がどのように…

売却検討中の方の疑問をいますぐ解決!よくある質問と回答はこちら

M&Aでよくある質問〜売却検討中の方の不安・...

M&Aで会社や事業の売却を検討する中で、不安や疑問点は多くあるのではないでしょうか。 M&Aナビにおいても「いくらで売れるのか知りたい」「売却後の税金が不安」といったご質問をいただいております。 そこ…

M&Aの相談をする際の3つの注意点

前記したようにM&Aを相談する際には多くの選択肢があります。

その中から実際に相談する相手を選定する場合にはどのような点に注意すればいいのかについて3つ紹介します。

対応のスピードが遅い先は避けるべき

1つ目にあげられるのが対応のスピードです。

対応のスピードが早ければ緊急時にも対応していただける可能性があり、円滑にM&Aを進めることができます。

M&Aを実行する中では、多くの重要な意思決定を行っていく必要があります。その中で、困った時にすぐに対応してもらえるというのは大きな安心につながります。

また、多くの意思決定を行っているのは、自社だけではなく候補先である相手企業も同じことがいえます。

アドバイザーの対応が遅い場合には、それだけで相手との交渉が決裂するような辞退にもなりかねません。

よって、M&Aを滞りなく進め、成功率をあげるためにも迅速な対応が必要であるといえます。

専門性が低い先は避けるべき

2つ目に注意する点としては専門性の高さです。

M&Aにおいての専門性という意味と、自社の事業領域における専門性という2つの意味での専門性に注意する必要があります。

まず、M&Aにおいては、財務面や法務面など多くの技術的な要素が存在します。

また、M&A終了後の統合のプロセスにおいても、専門性を有することによってトラブルを防ぐことが可能であるなど、技術的な専門性を持つことが非常に重要な要素であるといえます。

また、専門性の高い事業者であれば、自社内では気づけないようなリスクに気づいたり、自社では見つけられないようなネットワークからのマッチングを実現することができるなど、技術的な部分以外のメリットが多くあります。

次に事業領域における専門性についてですが、特に、医療業界などのその業界の性質上特殊な手続きが必要になる場合や、IT業界などの歴史の浅い業種では、それらの特定業種に対してどの程度の専門性を持っているかは非常に重要なポイントです。

経験が浅い先は避けるべき

3つ目に注意するポイントとして挙げられるのがM&Aの実績経験の豊富さです。

これまでの実績が豊富な事業者は様々な知見が蓄積しており、それらを活かしたサポートをしてくれます。

実績を重ねるとM&Aの業界の中でも様々なネットワークを築いていることが多い傾向があるため、自社が希望する適切なマッチング相手を紹介してくれることが期待できます。

特に、自社の事業領域での経験に着目することが重要となります。

前記した専門性だけでなく実際にM&Aを豊富に経験していることにより、押さえておくべきポイントを理解していたり、業界特有の考え方を理解していることが多く、適切なサポートを受けれることができます。

また、M&Aのアドバイザーとして1人前になるには、5~8年かかるといわれており、実績に注意して事業者を選定することの大切さがわかります。

ただ、M&Aの経験や、自社の事業領域のM&Aの経験については、問い合わせを行わなければ分からないケースも多いのが現状です。

相談時は無料の事業者が多いため、一度相談して確認してみる必要があります。

相談時に経験が乏しいと感じる場合には、別の事業者を探すのがいいと考えられます。

M&Aの相談先についてもっと詳しく知りたい方はこちらの記事を参考にしてみてください。

M&Aはどこに相談するのが良い?相談先の選び...

M&Aを検討しているが、どこに相談すればいいかわからない…。そんな悩みを抱えるは当然です。 家族や従業員に気軽に相談できる内容ではないですし、銀行や税理士に相談するのがマイナスに働く場合も考えられるからです。 …

M&Aの相談先 まとめ

ここまで、M&Aの相談をするならどのような機関が良いのかについて、それぞれの機関の特徴をあげながら説明をしてきました。

M&Aの相談先には多くの機関があるものの、それぞれ特徴が大きく異なるため、その特徴を理解することが重要です。

それらの特徴を理解した上で、自社の目的に応じた信頼できる機関を相談先として選びましょう。

また、相談先を選定する上での注意点3つについても解説しました。経営者がM&Aを検討する上では悩みはつきものですから、対応が早く、専門性が高くて、経験が豊富な信頼できる相談先を見つけ、M&Aの相談をすることができるといいでしょう。

M&Aナビは、売り手・買い手ともにM&Aにかかる手数料などを完全無料でご利用いただけます。買い手となりうる企業が数多く登録されており、成約までの期間が短いのも特徴です。ぜひご活用ください。

株式会社M&Aナビ 代表取締役社長。

大手ソフトウェアベンダー、M&Aナビの前身となるM&A仲介会社を経て2021年2月より現職。後継者不在による黒字廃業ゼロを目指し、全国の金融機関 を中心にM&A支援機関と提携しながら後継者不在問題の解決に取り組む。著書に『中小企業向け 会社を守る事業承継(アルク)』

関連記事

M&Aは個人でもできる?個人が中小企業をM&Aで買収する方法とは

個人M&Aが書籍やTVなどのメディアで大きく取り上げられ、「自分もできる!」「個人でM&Aして社長になりたい!」といった意欲のある方が増えて

M&Aはどこに相談するのが良い?相談先の選び方や、選ぶときの3つの注意点を徹底解説!

M&Aを検討しているが、どこに相談すればいいかわからない…。そんな悩みを抱えるは当然です。 家族や従業員に気軽に相談できる内容ではないですし、銀行や税

M&Aの売却価格はどう決まる?~相場・目安や売却価格の算出方法を解説~

M&A取引において、売却価格はどう決まるのでしょうか?また、売却価格に相場はあるのでしょうか。 いざM&Aで会社や事業を売却するとなれば、最

中小企業の事業承継におけるM&Aのメリットと高く売却できる条件とは?

本記事では、事業承継の手段としてM&Aを活用することのメリットや高く売却できる条件について解説します。 近年、親族や従業員への事業承継ではなく、第三者

新着買収案件の情報を受けとる

M&Aナビによる厳選された買収案件をいち早くお届けいたします。

メールで受けとる

メールで受けとる