事業承継にかかる費用・料金の負担は?税金や補助金についても解説!

事業承継と聞くと「お金がかかりそう」「多額の税金が発生しそう」といった漠然とした不安はないでしょうか。

実際、事業承継では税金や専門家への依頼費用など、小さくない費用が発生するといえるでしょう。

本コラムでは、事業承継にはどれくらいの費用がかかるのか、税金や補助金についても解説させていただきます。

費用がわかることで各事業者に合った承継方法が見つけやすくなると思いますので、是非ご参考にいただけますと幸いです。

記事だけでは解決できない不安や疑問は、経験豊富なアドバイザーがご相談を承っております。

目次

事業承継にはどれくらい費用がかかるのか

事業承継を行う際に想定される費用は、専門家や事業者に支払う手数料や税金など数多くございます。

現経営者自身が各種制度を理解する、もしくは専門家をうまく活用できれば、後継者の税負担を大きく下げた事業承継をすることができます。

事業承継の際に発生する税金について

まずは事業承継(主に親族内承継を想定)の際に発生する税金についてご説明いたします。

現経営者が死亡し、株式などの財産を相続人が受け継ぐと相続税が発生します。その税率は1,000万円以下の10%から、6億円を超えると最大の55%に達します。

また財産の贈与に伴う贈与税も事業承継ではお馴染みで、相続税同様に贈与する資産の評価額が大きければ大きいほど税率は高く、後継者に対して課せられます。

他にも、不動産の所有権移転に際して、登録免許税や不動産取得税がかかるケースがあり、課税に該当する場合は適切に対応する必要があります。

専門家やM&A事業者への費用について

経営者にとって事業承継は一度あるかないかのイベントとなります。

そのため事業承継専門の士業、金融機関、M&A事業者へ相談される経営者も多いです。

事業承継専門の士業では、税理士や公認会計士が該当します。事業承継の支援をしている事務所ならパッケージの料金の設定や、株価算定や現状分析など、必要な個々のサービスメニューに応じて1回いくらといったメニューの提供があります。

弁護士の場合、相談であれば30分あたり数千円から数万円、事業承継の顧問を依頼するなら月額数十万円から、事業承継計画書の作成なら承継財産の金額に応じて〇%といった報酬設定をする事務所が目立ちます。

また顧問契約をしていない場合は着手金、報酬、手数料がかかります。

M&A仲介会社の場合、総合的に支援するなら月額数十万円から依頼でき、近年は月額報酬がゼロのアドバイザーもいるようです。

候補先の選定の際も着手金が発生して、案件の規模により数十万円から数百万円の幅がありますが、これを無料にする会社も出てきました。また成約金額に応じた成功報酬になっていることも多く、1億円未満の売買で500万円から1,000万円がかかることもあります。

基本的には売買価格が大きくなればなるほど報酬は高額になる傾向にあります。

事業承継においてM&Aを選択する場合、事業承継型M&Aについて詳細に解説した記事があるので参考にしてみてください。

事業承継型M&Aとは?メリット・デメリットや5...

中小企業の経営環境において、M&Aは後継者不在に直面したオーナー経営者の事業承継の有力な手法として認識され、活発に行われるようになりました。 特に、60歳を超える世代の経営者にとって事業承継は喫緊の課題であり、…

税負担への対応

事業承継を進めるうえで納税について考えることは非常に重要です。相続税、贈与税の負担に対して事業承継直後の後継者に資金力が足りず、会社の財産を納税資金に充てた結果、会社に多額の資金負担が生じ、安定経営の障壁になることもあるようです。事業承継における税金に関しては、様々な制度を活用することで負担を軽減させることが可能です。

自社株の生前贈与

代表的な制度は「暦年課税贈与」です。

通常、自社株や事業用資金を生前贈与する場合は贈与税が課税されます。税率には幅があり、基礎控除後の課税価格が200万円以下なら10%ですが、3000万円を超えると55%と累進課税になるので、株式の評価額が高いと贈与税も高額となります。

ただし、贈与税は暦年課税として年間110万円の基礎控除があり、基礎控除額までの贈与は課税の対象外となりますので、例えば自社株を贈与した人が多数いる場合や、会社規模によっては活用できる制度でしょう。

また相続開始3年以内に贈与を受けた財産は相続財産に加算されるので、注意が必要です。

相続時精算課税制度の活用

生前贈与を実施する際は暦年課税贈与の活用が原則となりますが、受贈者の意思で「相続時精算課税制度」を選ぶこともできます。

これは、贈与者が60歳以上の父母または祖父母であり、受贈者が20歳以上かつ贈与者の推定相続人の子または孫である場合に活用することができ、特別控除額により2,500万円までの贈与については課税されないという制度です。

また、特別控除額を超える部分については一律20%の税率で課税されます。

贈与者が亡くなり相続が発生すると、贈与財産を相続財産に合算して、既に支払った額の贈与税相当額を相続税額から控除することもできます。

ただし注意点もあり、相続時精算課税制度は一度選択すると、その後同じ贈与者からの贈与は同制度が強制的に適用され、暦年課税贈与を利用することはできません。

また、贈与者の相続時には、贈与財産の価格が相続財産に合算されるので、贈与財産の価額が相続時に上がると有利に働き、下落すると不利に働きます。

贈与が可能な期間や保有財産の価額の動向を考え、どちらかを選択することが重要となります。

納税猶予制度の活用

2008年に成立した「経営承継円滑法」に基づき創設された「非上場株式等についての相続税及び贈与税の納税猶予・免除制度(事業承継税制)」も注目したい制度です。

これは、事業承継で発生した贈与税・相続税の負担により事業継続が阻害されることを防ぐための制度であり、一定の要件を満たせば、後継者が相続や贈与により取得した自社株式などに対する贈与税・相続税の納税が猶予・免除されます。

本制度は子どもや親族だけでなく、親族外承継でも適用できることが特徴です。

小規模宅地などの特例

相続開始直前まで、先代経営者(被相続人)または生計をともにしていた親族の事業用・居住用として使われていた宅地(借地権を含む)を相続した場合に、相続税の課税価格から一定の割合を減額するという制度です。

事業用の宅地などは、申告期限まで事業を継続することといった条件を満たせば、400㎡(居住用宅地と併せて最大730㎡)まで評価額の80%が減額されます。

死亡退職金に対する相続税の非課税枠

退職金には所得税が課税されますが、経営者(被相続人)の死亡後3年以内に支給が決まった「死亡退職金」(死亡後に確定した生前退職金も含む)は相続財産とみなされ、相続税の課税対象となります。

ただし死亡退職金のうち、経営者(被相続人)の全ての相続人が取得した退職金の合計額が、非課税限度額(500万円×法定相続人の数)以下であれば非課税となります。

死亡保険金に対する相続税の非課税枠

経営者(被相続人)の死亡により取得した生命保険金や損害保険金のうち、保険料の全部または一部を被相続人が負担していたものは、相続税の課税対象になります。

ただし、死亡退職金と同じで、すべての相続人が受け取った保険金の合計金額が非課税限度額(500万円×法定相続人の数)以下の場合は相続税は課税されません。

M&A会社を利用した際の費用

M&A仲介会社等の専門会社を利用し、M&Aを行った場合の費用について、ご説明をさせていただきます。

M&A仲介会社に対する報酬は、着手金や中間金、月額報酬などが挙げられますが、細かくは各社で異なります。

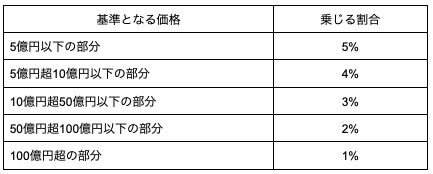

成功報酬を請求されるケースは多いのですが、株式価値や総資産などの「基準となる価額」に応じて手数料率が異なる「レーマン方式」(図1) を採用するところがほとんどです。

(図:M&A支援機関の報酬体系)

仮に譲渡価額が100億円で手数料率が1%の場合、成功報酬は1億円ですが、5億円で手数料率が5%であっても成功報酬は250万円にしかなりません。

実際、中小M&Aの譲渡価格は2,000万円以下が約6割で、これではM&A仲介会社が受け取る成功報酬の額も限られます。

こうした事情もあり大手M&A仲介会社は中小企業のM&Aに消極的にならざるを得ない状況となっております。

売却検討中の方の疑問をいますぐ解決!よくある質問と回答はこちら

M&Aでよくある質問〜売却検討中の方の不安・...

M&Aで会社や事業の売却を検討する中で、不安や疑問点は多くあるのではないでしょうか。 M&Aナビにおいても「いくらで売れるのか知りたい」「売却後の税金が不安」といったご質問をいただいております。 そこ…

M&Aに対する国からの補助金制度

M&Aによる事業承継を進める場合、仲介手数料やアドバイザリー費用など、様々なコストを売り手企業は負担します。

上述の通り、M&Aにかかる手数料は高額であることが想定され、中には着手金だけで数百万から1,000万円を超えることもあります。

こうした背景を受け、事業再編や事業承継に伴う経営資源の引継ぎを行う中小企業・小規模事業者を支援する「事業承継・引継ぎ補助金」が制度として設けられております。

また同制度の「専門家活用」の「売り手支援型(Ⅱ型)」ではM&A会社を活用した際に、最大250万円の補助を行ったりしています。

「地域の雇用をはじめ、地域経済を牽引する事業等を行っていて、事業再編、事業統合によりこれらが第三者により継続されると見込まれる」など一定の要件を満たすことができれば利用することができます。

一方、「中小企業による経営資源集約化の促進にかかる税制」ではM&Aを実施する中小企業に対して減税するなど、買い手企業を支援する制度も令和3年度に創設されました。国としても、売り手・買い手を優遇してM&Aによる事業承継を加速させたい狙いがあることが伺えます。

事業承継にかかる費用・料金・税金・補助金 まとめ

本コラムでは事業承継にかかる費用、税金、補助金についてご説明をしました。

事業承継を専門家と進める場合には、スポットや成功報酬といった形で相談料や手数料が発生します。

特に親族内承継の場合は、専門家に支払う費用と税負担を比較し、「専門家に依頼したほうが納税金額が抑えられる」といった観点でご相談されるケースが多いです。

実際どれほど税負担を抑えられるかシミュレーションを行う専門会社も多くございますので、情報収集や比較検討を行い、企業や経営者のお考えに合った事業承継を進められることをお勧めいたします。

またM&Aナビは、売り手・買い手ともにM&Aにかかる手数料などを完全無料でご利用いただけます。

買い手となりうる企業が数多く登録されており、成約までの期間が短いのも特徴です。ぜひご活用ください。

弊社は第三者承継の形ではございますが、お役に立たせていただければと思いますので、お気軽にご相談ください。

株式会社M&Aナビ 代表取締役社長。

大手ソフトウェアベンダー、M&Aナビの前身となるM&A仲介会社を経て2021年2月より現職。後継者不在による黒字廃業ゼロを目指し、全国の金融機関 を中心にM&A支援機関と提携しながら後継者不在問題の解決に取り組む。著書に『中小企業向け 会社を守る事業承継(アルク)』

関連記事

M&Aは個人でもできる?個人が中小企業をM&Aで買収する方法とは

個人M&Aが書籍やTVなどのメディアで大きく取り上げられ、「自分もできる!」「個人でM&Aして社長になりたい!」といった意欲のある方が増えて

M&Aはどこに相談するのが良い?相談先の選び方や、選ぶときの3つの注意点を徹底解説!

M&Aを検討しているが、どこに相談すればいいかわからない…。そんな悩みを抱えるは当然です。 家族や従業員に気軽に相談できる内容ではないですし、銀行や税

M&Aの売却価格はどう決まる?~相場・目安や売却価格の算出方法を解説~

M&A取引において、売却価格はどう決まるのでしょうか?また、売却価格に相場はあるのでしょうか。 いざM&Aで会社や事業を売却するとなれば、最

中小企業の事業承継におけるM&Aのメリットと高く売却できる条件とは?

本記事では、事業承継の手段としてM&Aを活用することのメリットや高く売却できる条件について解説します。 近年、親族や従業員への事業承継ではなく、第三者

新着買収案件の情報を受けとる

M&Aナビによる厳選された買収案件をいち早くお届けいたします。

メールで受けとる

メールで受けとる