会社売却の際に発生する税金とは?計算方法や節税対策をわかりやすく解説

M&Aで株式や事業の譲渡を行うと、売手側はその対価として売却代金を受け取ります。

売却代金は高額になることが多いため、それに合わせて多額の税金が発生します。

では、また受け取った代金に対する税金は誰がどのように負担するのでしょうか?

実は、売却の方法によってオーナー個人が代金を受け取る場合もあれば、企業が受け取る場合もあるのです。

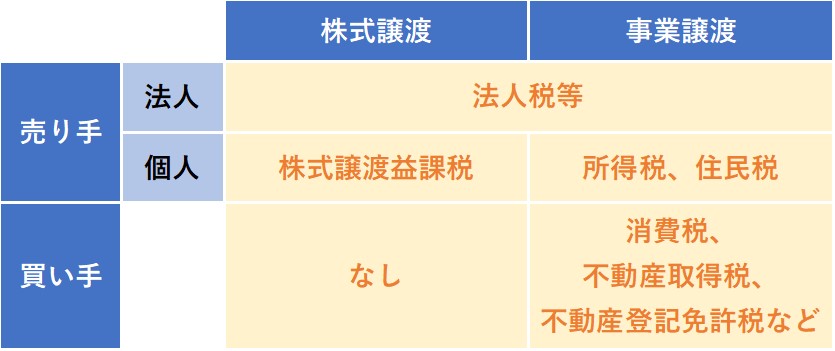

また、手法が変わるとかかる税金の種類や金額も大きく異なります。

この記事では、中小企業のM&Aで実際に使われることが多い「株式譲渡」と「事業譲渡」における、代金を受け取る主体者と、発生する税金の種類や税率について解説します。

目次

会社を株式譲渡で売却する際に発生する譲渡所得と税金とは

株式譲渡をつかって会社を売却・M&Aするメリット

株式譲渡は、M&Aの中でも最もシンプルで、かつ後継者不足に悩まされる中小企業のM&Aに適したスキームと言えます。

なぜならば、現オーナーが保有する全株式を譲渡し第三者に託すことで、会社のすべての所有権および経営権を手放すことができるからです。

株式譲渡によるM&Aでは、株主(現オーナー)が買手企業に株式を売却し、その売却代金を売手(現オーナー個人)が受け取ります。

いわゆる上場株の売却と似たようなイメージで、あくまでも個人が持つ株式を誰かに譲渡する、という形です。

つまり、売却したことによって手に入れた代金に利益が出ていれば、その利益分は課税対象になります。

それでは、株式譲渡によって発生する税金の計算方法をご紹介します。

会社のM&A・売却時の譲渡所得(株式譲渡益)の計算

譲渡所得は

譲渡所得=売却代金-(取得費+手数料)

で計算することが可能です。

「取得費」は、対象の株式を取得した際にかかった費用です。

中小企業の場合、オーナーが創業者として会社設立時から継続して経営しており、多くは設立時の資本金をオーナー個人が払い込んでいます。

その場合、会社設立時に払い込んだ資本金は、取得費にあたります。

また、「手数料」は、M&Aによって株式譲渡を行なった際に発生するM&A仲介会社や各種専門家に支払う手数料です。

上場株式を証券会社を通じて売買する際に、通常は一定の手数料が発生しますが、それと同じ性質のものだと言えます。

売手が個人か法人かで変わる?「M&A・売却時における株式譲渡の譲渡所得」に係る税率の違い

次に、譲渡所得に係る税金の計算方法をご説明します。

ここで注意しなければならないことは、ずばり、「売手が個人か法人か」という点です。

その理由は、売手株主が個人であるか法人であるかにより、税金が異なるからです。

売手が個人の場合

株式の売却で生じた譲渡益に対し、「20.315%(=15.315%(所得税)+5%(住民税))」の税率で課税が行われます。

売手が法人の場合

株式の売却で生じた譲渡益に対し、「約33~34%(法人税、住民税、事業税等合計)」の税率で課税が行われます。

会社のM&A・売却時にオーナー経営者の退職金で税金の負担を軽減する方法

M&Aにおいては、株式を保有していたオーナー経営者が株式を売却するタイミングで、「経営者(多くの場合は社長)」から外れて自らも退職することが一般的です。

この際の税負担軽減の方法として、オーナー経営者への退職金支給があります。

詳しくは以下の記事をご参考ください。

M&Aで退職金スキーム(役員退職金の仕組み)...

M&Aにおいて、いかに売却益を最大にするかを考えている方は多いでしょう。 その中で退職金スキームを使えば、手元に残る売却益を増やすことができると聞いたことがある方は多いのではないでしょうか。 特に、役員退職金の…

会社を事業譲渡で売却する際に発生する税金を詳しく解説!

事業譲渡が用いられるケース

売手側として、

「年齢を重ね、この規模のまま経営を続けることに体力的自信がないが、任せられる親族も従業員もいない」

「事業の選択と集中のため、ある1事業を誰かに託したい!」

といったとき、事業譲渡(特に一部譲渡)を用いれば、自分で継続できる事業だけを会社に残して、他の事業を売却することができます。

事業譲渡についても株式譲渡と変わらず、売却代金から譲渡所得を算出する流れになります。

譲渡所得(事業譲渡益)の計算

事業譲渡により生じた売却代金は、売手「企業」が受け取り、発生した利益に対し、売手「企業」に法人税が課されます。

この場合、課税対象者は「企業」とされ、売手企業の「株主」は課税対象にはなりません。

事業譲渡では譲渡する事業資産と負債の差額を超えた売却金額が売却益となって課税対象となります。

「事業譲渡の譲渡所得」に係る税金

先ほど記載があったように、事業譲渡では、売手企業の「株主」への課税は行われません。

売手「企業」に課せられる税金について詳しく確認してみましょう。

事業譲渡の税金計算に必要となるものとして、「実効税率」と呼ばれるものがあります。

これは、法人税のほか、地方法人税、住人住民税、事業税など、それら全てを合わせた理論上での税率を指します。

近年、引き下げの傾向にあるとはいわれていますが、一般的に税率は「約30%」として概算されます。

会社を事業譲渡で売却・M&Aする際の落とし穴「消費税」

事業譲渡によるM&Aで「消費税」という言葉を聞くと、大きな違和感を感じるかもしれません。

意外なことに、事業譲渡では消費税が発生します。

何に課されるのかというと、売却代金から土地など消費税対象外の資産を差し引いた金額です。

これに消費税率(現在は8%)を掛けて出た金額が消費税のおよその額となります。

事業譲渡契約は、消費税における課税資産と非課税資産を一括して譲渡するものと考えられており、課税資産と非課税資産の対価の額を合理的に区分して課税することとなります。

具体的にどのようなものが課税資産に含まれるのか、確認しましょう。

例えば、「建物、棚卸資産、有価証券、のれん代、土地、債券、特許権」といった資産が譲渡資産に含まれる場合、課税資産として抽出されるのは、どれでしょう?

正解は、課税資産として計上されるのは、「建物、棚卸資産、のれん代、特許権」です。

一方、「有価証券、土地、債券」は非課税資産に分類され、消費税が課される対象にはなりません。

1千万円の売却代金で消費税非課税資産が100万円とすると、消費税は90万円となります。

もちろん、消費税は税率で計算されます。

そのため、これが10億円規模の譲渡で発生した場合、消費税は9000万円にも膨らみます。

M&Aの途中で消費税負担を想定できないなかった事実に気付き、資金の計画が大幅に狂うということもあり得ます。

税金対策として役立つ企業売却の戦略

企業売却を行うときには、多様な税金が課され、これが高額になることも少なくありません。以下では、企業売却における有効な税金対策と、それらを活用するための方法について説明します。

経営者の退職慰労金とその効果的利用

企業売却を行うと、その際の株式売却益に対して法人税が課せられます。しかし、企業を売却するタイミングでオーナー経営者が引退する場合、売却益と同等の額を退職慰労金として経営者が受け取ることにより、この費用が企業の経費として計上され、売却益と相殺することが可能となります。これにより節税効果が生じます。

退職慰労金と個人所得税

ただし、退職慰労金には個人所得税が課されます。しかし、この所得税は他の種類の所得に対する所得税よりも優遇されています。以下は、退職慰労金に対する所得税の計算方法です。

退職所得に対する所得税 =(退職金支給額-退職所得控除額)×1/2×税率-控除額

退職所得控除額は次のとおりとなります。

勤続年数が20年以下の場合:40万円 × 勤続年数

勤続年数が20年を超える場合:800万円 + 70万円 ×(勤続年数 - 20年)

例えば、30年間働き、5,000万円の退職金を受け取る場合、退職所得の所得税は以下のように計算します。

退職所得控除額 = 800万円+70万円×(30年-20年)=1,500万円

退職所得に対する所得税=(5,000万円-1,500万円)×1/2×33%-153.6万円=423.9万円

つまり、5,000万円の株式売却益から退職慰労金を差し引かないと、法人税率30%~40%が適用され、1,500~2,000万円の法人税が課されます。そのため、退職慰労金を支払うことにより、大幅な節税が可能となります。

しかし、退職所得は累進課税であるため、退職金の額や勤続年数によっては、逆に所得税が高額になる可能性もあるため注意が必要です。

役員退職金を活用して売却益を最大化する方法は、以下の記事で解説していますのでご確認ください。

M&Aで退職金スキーム(役員退職金の仕組み)...

M&Aにおいて、いかに売却益を最大にするかを考えている方は多いでしょう。 その中で退職金スキームを使えば、手元に残る売却益を増やすことができると聞いたことがある方は多いのではないでしょうか。 特に、役員退職金の…

会社分割の利用

会社分割とは、企業の一部または全部の事業を新たな会社に移転させるM&Aの一種です。この方法を用いることで、不必要な資産を他のグループ企業に移すことができます。

更に、企業分割により不要な資産を他の企業に移すことで、M&A時にその資産に対する税金が発生しないというメリットもあります。

会社分割については、以下の記事で詳細を確認してみてください。

会社分割とは?メリット・デメリットや注意点を徹...

会社分割とは、対象会社の事業などを他の会社または新しい会社に分割するM&Aの手法の一つです。 中小企業のM&Aでは、株式譲渡や事業譲渡の2つの手法が選択されることが多いのは事実ですが、会社分割について…

不要な資産の移転

企業売却時には、購入者が望まない資産も含まれることがあります。社宅の土地や社長の車など、企業の名義になっているがオーナー経営者の個人的な資産であるようなものがこれに当たります。これらの資産は、会社分割を利用し、他のグループ企業に移すことが可能です。その結果、オーナー経営者は引き続き必要な資産を保有でき、購入者も無用な資産を買う必要がなくなります。

第三者割当増資による経営権の移転

企業売却とは違いますが、株式を売らずに、特定の第三者に会社の経営権を譲る方法があります。それが第三者割当増資という手法です。新たに株式を発行し、第三者が自己の出資額以上の株式を引き受けることで、その第三者に会社の経営権を移すことができます。この手法を用いた場合、個人でも法人でも税金の支払いは発生しません。

ただし、第三者割当増資を利用する場合は、自身が引き続き株主であることが変わらず、第三者とともに企業運営に関与することになります。このため、該当する第三者との友好的な関係が前提となります。

会社売却の専門家であるM&A会社に相談

会社売却の専門家であるM&A会社に相談することは、税金対策の良い選択肢として考えられるでしょう。

先に示した、役員退職慰労金のスキームの活用など、経験豊富なアドバイザーが貴社に最も適切なスキームを提案してくれることでしょう。

その場合、最終的な手残りの金額を重視したい旨を伝えるようにしましょう。

M&Aナビでは、経験豊富なアドバイザーがご相談を承っております。

まずは無料相談からご活用ください。

税務の専門家である税理士に相談

税金対策で最も重要なことは、税務のプロである税理士に相談することです。

M&Aにおける税理士の役割については、以下の記事をご確認ください。

M&Aにおける税理士の役割や業務を解説!報酬...

M&Aの実行には専門家の支援が欠かせませんが、税理士も頼れる専門家の一つとして言えるでしょう。 最近では、中小企業においてもM&A(合併・買収)が企業戦略の一環として頻繁に行われていますが、その実施に…

中小企業をM&A・売却する際には、予想外の税金やリスクが隠れている!

この記事に目を通していただいた方にはわかると思いますが、専門家に頼らずに個人でM&Aを実行することは非常に困難です。

少しでも不安のある方は、できる限り早い段階で、専門知識の豊富なM&Aアドバイザーに相談することが必要です。

- この記事では税金の概算が完全には理解できなかった

- 株式や事業の価値(売却価格)がいくらになるの算定してほしい

- M&Aを検討し始めたので、誰かに相談したい・・!

- 会社の今後について不安があるが、何から始めればいいかわからない

などの、様々なお悩みを抱えた方は、専門家に相談しましょう。

またM&Aナビは、売り手・買い手ともにM&Aにかかる手数料などを完全無料でご利用いただけます。買い手となりうる企業が数多く登録されており、成約までの期間が短いのも特徴です。ぜひご活用ください。

株式会社M&Aナビ 代表取締役社長。

大手ソフトウェアベンダー、M&Aナビの前身となるM&A仲介会社を経て2021年2月より現職。後継者不在による黒字廃業ゼロを目指し、全国の金融機関 を中心にM&A支援機関と提携しながら後継者不在問題の解決に取り組む。著書に『中小企業向け 会社を守る事業承継(アルク)』

関連記事

【2025年最新】M&A・事業承継のおすすめマッチングサイト20選を徹底比較!

今回はM&A・事業承継マッチングサイトの中から、弊社社員が本気でおすすめできるマッチングサイト20選をご紹介いたします! 「どのマッチングサイトを選べ

【事業売却の相場について解説】M&Aで会社売却する際の企業価値評価の3つの方法

あなたが「会社を売りたい」と考えたとき、一体いくらで売るのが最適だと思いますか? M&Aにおいて「会社の価値(株価)を正しく算出する」ことは非常に重要

M&Aはどこに相談するのが良い?相談先の選び方や、選ぶときの3つの注意点を徹底解説!

M&Aを検討しているが、どこに相談すればいいかわからない…。そんな悩みを抱えるは当然です。 家族や従業員に気軽に相談できる内容ではないですし、銀行や税

中小企業の事業承継におけるM&Aのメリットと高く売却できる条件とは?

本記事では、事業承継の手段としてM&Aを活用することのメリットや高く売却できる条件について解説します。 近年、親族や従業員への事業承継ではなく、第三者

新着買収案件の情報を受けとる

M&Aナビによる厳選された買収案件をいち早くお届けいたします。

メールで受けとる

メールで受けとる