M&Aスキームを徹底解説:各種手法をわかりやすく紹介

M&Aの手法や方法のことを業界では「スキーム」とあらわすことがあります。

具体的には、どのような方式や手法で会社や事業の売買を行うかを指しています。

日頃からM&Aになじみがある方でなければ、ぱっと聞いてもよく意味が分からない言葉ですよね。

ただし、しっかり理解することができれば、思わぬリスクの低減につながり、M&Aの成果を最大限に引き出す助けになります。

そこで本記事では、M&Aのスキームについて解説します。

記事だけでは解決できない不安や疑問は、経験豊富なアドバイザーがご相談を承っております。

目次

M&A業界で使われることば 「スキーム」 とは

そもそも、スキームという言葉の原義は何か、M&Aという領域におけるスキームにはどのような意味があるのかをご紹介いたします。

一般的に使われる「スキーム」とは

「スキーム(英:Scheme)」の語源は、「枠組みをもった計画」といった意味のギリシャ語だと言われています。

多くの辞書では「(綿密に練られて組織だった)計画、案」として訳されます。

“Plan”と比べ、スキームは、比較的体系立てられた枠組みとしての計画を指します。

M&Aにおける「スキーム」の意味

M&Aにおいて、「スキーム」は会社や事業を継承するための『手法・方法』という意味で用いられます。

M&Aを成功させるために、買収戦略だけでなく、売手・買手企業の経営方針や手続きにかかる費用や税金等を考慮し、最適なスキームを選択することが重要となります。

それでは、M&Aでは、どのようなスキームがあるのでしょうか。

M&Aで活用されるスキームについて

それぞれのスキームを知る前に、M&Aの分類を頭に入れておくとスムーズに理解できます。

広義でのM&Aには、企業買収と、それ以外(株式の持ち合いや合弁会社設立等)があります。

狭義でのM&Aは更に三つに分類されます。

- 買収

- 合併

- 会社分割

ここでは、これら三つのご紹介をいたします。

買収

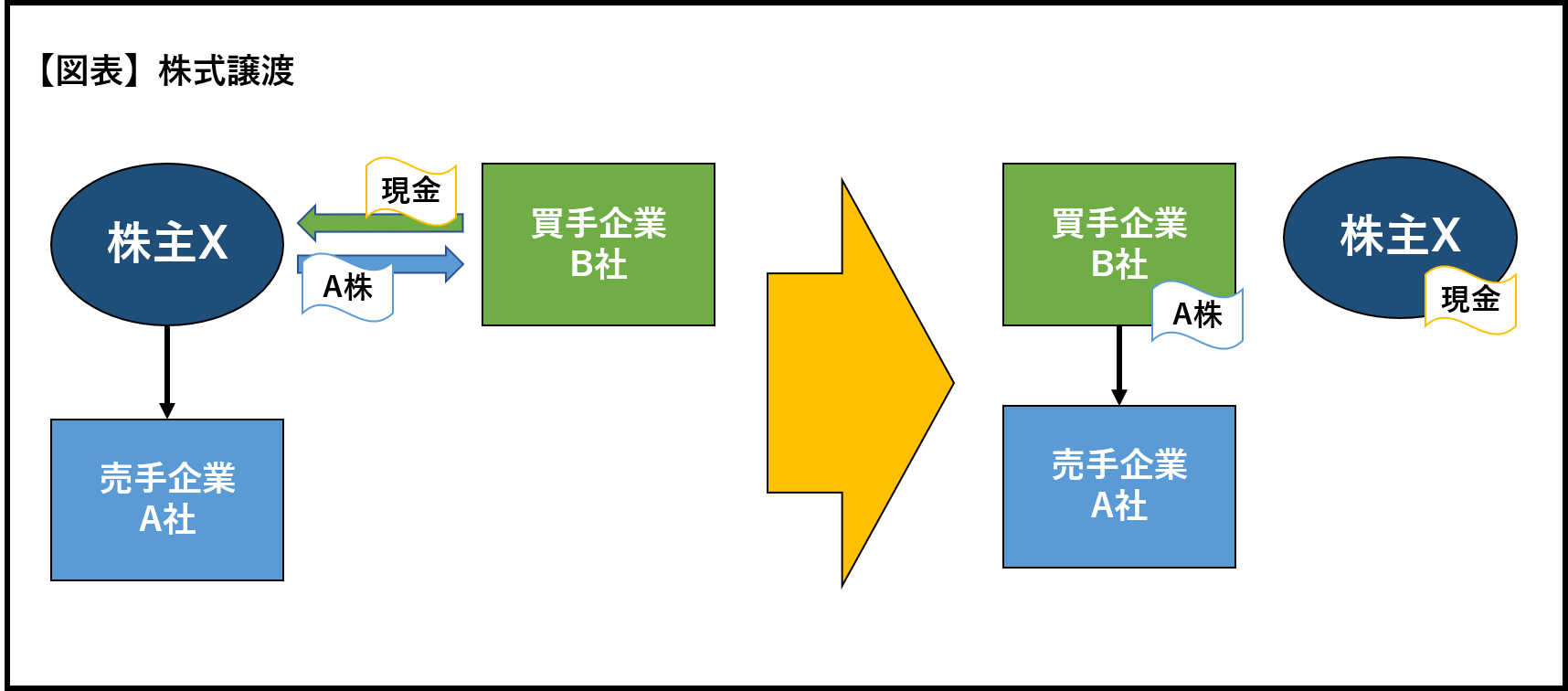

1.株式譲渡

株式を特定の相手に譲渡することを指します。

株式の売買を通じて、買手企業が譲渡企業に対して一定数の支配権を獲得したり、株主構成を変化させたりする手法です。

M&Aの手法の中でも最もシンプルであるため、企業がM&Aを行う上で最も多く用いられています。

一般に、売手企業が発行済み株式のうち一部もしくは全部を買手に譲渡し、買手側がその対価を売手に支払うことにより成立します。

ポイントとしては、企業自体(会社名や会社の持っている債権や債務、契約の関係等)がそのままの状態のまま引継がれるという特徴が挙げられます。

その為、従業員や取引先へ与えるショックは比較的少なく済むと言えるでしょう。

一方で、買手側は、不要な資産や事業、表立って見えない簿外債務なども全て引き継ぐ必要があります。

株式譲渡による承継のメリット・デメリットについて、詳しくはこちらをご参考ください。

株式譲渡とは?中小企業のM&A・事業継承にお...

株式譲渡とはいくつかある会社売却の方法の一つであり、中小企業のM&Aにおいて最も一般的な手法です。 会社の売却を考えている経営者の方であれば、M&Aのことを詳しく知らなくてもなんとなく「自分が持ってい…

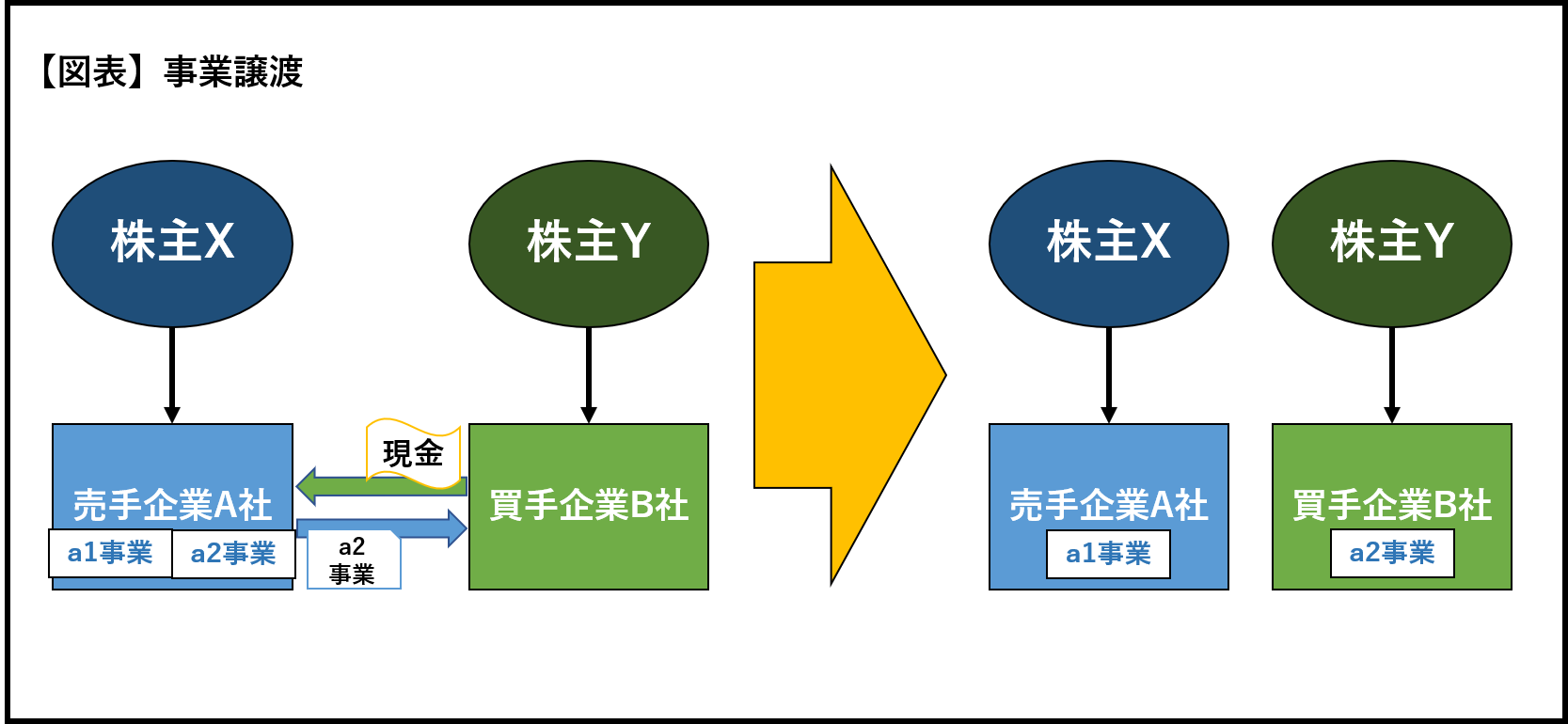

2.事業譲渡

その名の通り、対象会社の事業の全部または一部を売買する手法を指します。

この手法も、中堅中小企業で多く用いられます。

組織拡大や組織再編、事業譲渡など様々な状況で用いられる手法です。

買手は、必要な資産や負債だけを選択して譲受することができます。

その為、買収資金を抑えられますし、簿外債務承継リスクの軽減も可能です。

しかし、その分承継手続きが煩雑となり時間がかかる点、また従業員や債権者への個別確認が必要である点、許認可の引継ぎができない点等が懸念されます。

事業譲渡による承継のメリット・デメリットについて、詳しくはこちらをご参考ください。

事業譲渡とは?M&Aの手法を誰でもわかるよう...

M&Aにおける代表的な手法の一つとして事業譲渡という選択肢があります。 事業譲渡とは、会社の中にある事業の一部を第三者に譲渡することを指します。 事業譲渡では、債務を引き継がないことや対象資産を選べるといったメ…

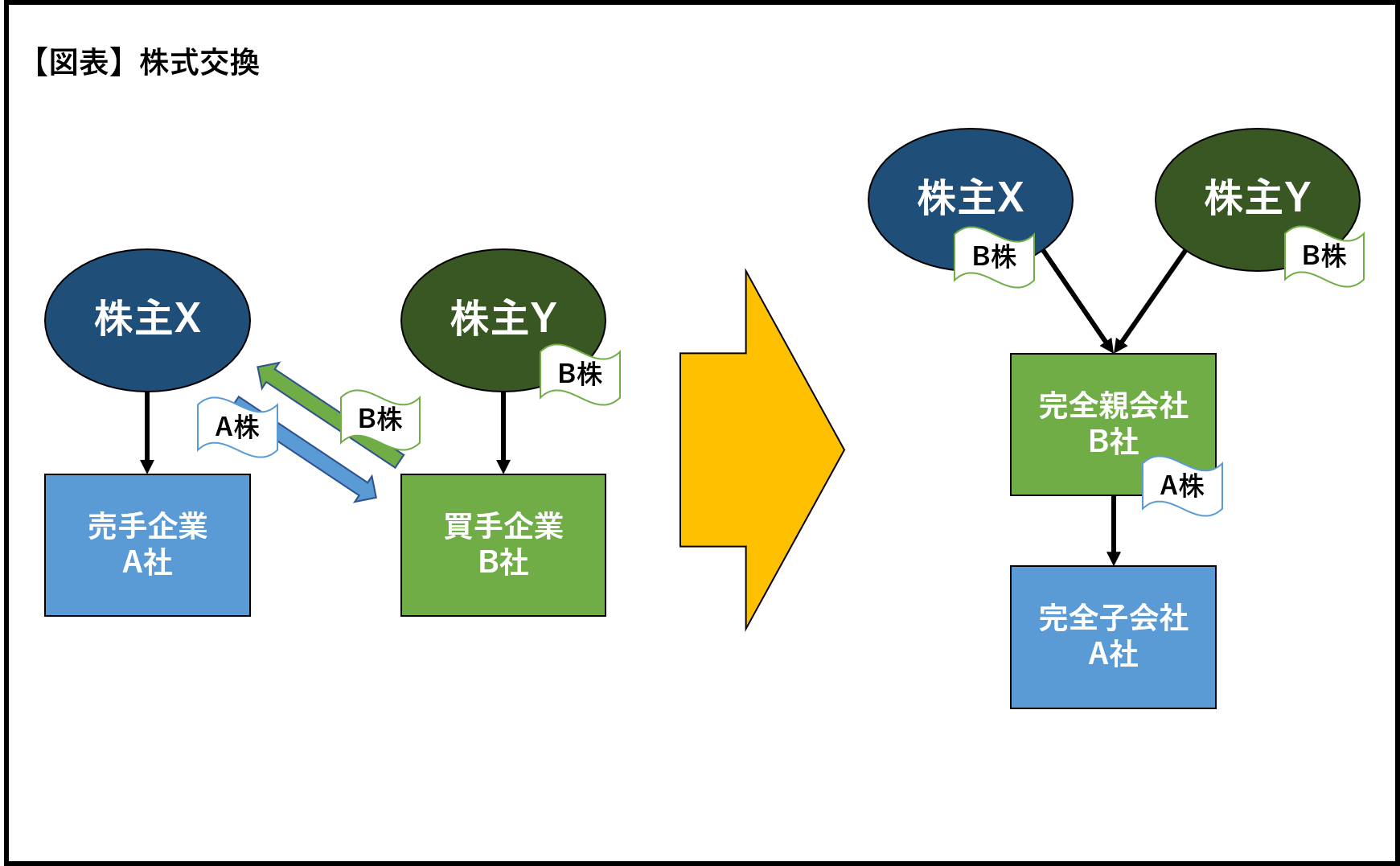

3.株式交換

株式交換は、完全親会社と完全子会社との間で株式交換契約の締結をし、株主総会の特別決議にて承認を受けることで、一方の会社が他方の会社の株式を100%取得し、完全子会社化することを可能とする制度です。

既存の会社を100%子会社にする方法として、株式譲渡がありますが、

- 売手企業に株主が多数いる

- 資金の手当てが十分でない

上のような場合、現実的な手法であるとは言えません。

こうした時に、株式交換を利用することで完全親子関係の形成が可能となります。

ポイントとして、契約が株主総会で承認されれば強制的に100%の株式取得が可能となる点が挙げられます。

少数株主が数多く存在する場合や、反対株主がいる場合などでも完全子会社化を実現できます。

グループ全体の利益を考えて経営する際、100%の子会社による安定した会社グループ経営が可能になります。

しかし、手続きそのものが株式譲渡と比べ煩雑になることや、簿外債務の間接的な承継リスクについても、配慮しなければなりません。

合併

合併は、複数社が一つに再編される組織再編行為を指します。

消滅する会社(消滅会社)の権利義務の一切を他の会社に承継させることをいい、「新設合併」と「吸収合併」の二種類があります。

1.新設合併

複数の消滅会社が全て解散し、それら全会社の権利義務全てを持って新たな会社(新設会社)を設立する手法です。

ただ、新設合併の場合、会社設立の手続きが加わるため、実際に利用されることはほとんどありません。

2.吸収合併

これは、消滅会社の権利義務すべてを包括的に既存の一会社(存続会社)に承継させ、消滅会社が解散するという手法です。

合併全体のポイントとして、複数社が一社になることから、M&A後に高いシナジー効果が期待できる点が挙げられます。

しかし、企業体制自体も大きく変わることから、従業員や取引先への負担が比較的大きくなってしまうことがあり、注意が必要です。

また、権利義務すべての包括承継であることから、簿外債務の承継リスクにも配慮が必要です。

会社分割

会社分割とは、会社(分割会社)が特定の事業に関して有する権利義務の全部または一部を切り離し、他の会社(分割承継会社)に包括承継させる手法を指します。

事業を単位とした権利義務の移転という点では事業譲渡と共通しています。

しかし、会社分割が会社法に規定される組織の再編成であるのに対し、事業譲渡は会社が行う取引行為の一つであるとされており、民法の売買や会社方の商行為に関する規定によって要件や効果が律せられます。

会社分割には、大きく分けて二つの手法があります。

1.新設分割

新設分割は、切り離した特定事業を、新たに設立した会社に承継させる手法です。

2.吸収分割

吸収分割は、切り離した特定事業を、既存の会社に承継させる手法です。

どちらの手法についても、株主総会の特別決議が必要になります。

会社分割のポイントとして、特定事業だけを切り分けられるため、重複部門の整理や関連性のある事業の統合ができる点が挙げられます。

これにより、経営の効率化や、シナジー効果を期待することができます。

ただ、簿外債務の承継リスクが懸念されることや、債権者保護や労働契約承継の手続きが煩雑になることが懸念されます。

売却検討中の方の疑問をいますぐ解決!よくある質問と回答はこちら

M&Aでよくある質問〜売却検討中の方の不安・...

M&Aで会社や事業の売却を検討する中で、不安や疑問点は多くあるのではないでしょうか。 M&Aナビにおいても「いくらで売れるのか知りたい」「売却後の税金が不安」といったご質問をいただいております。 そこ…

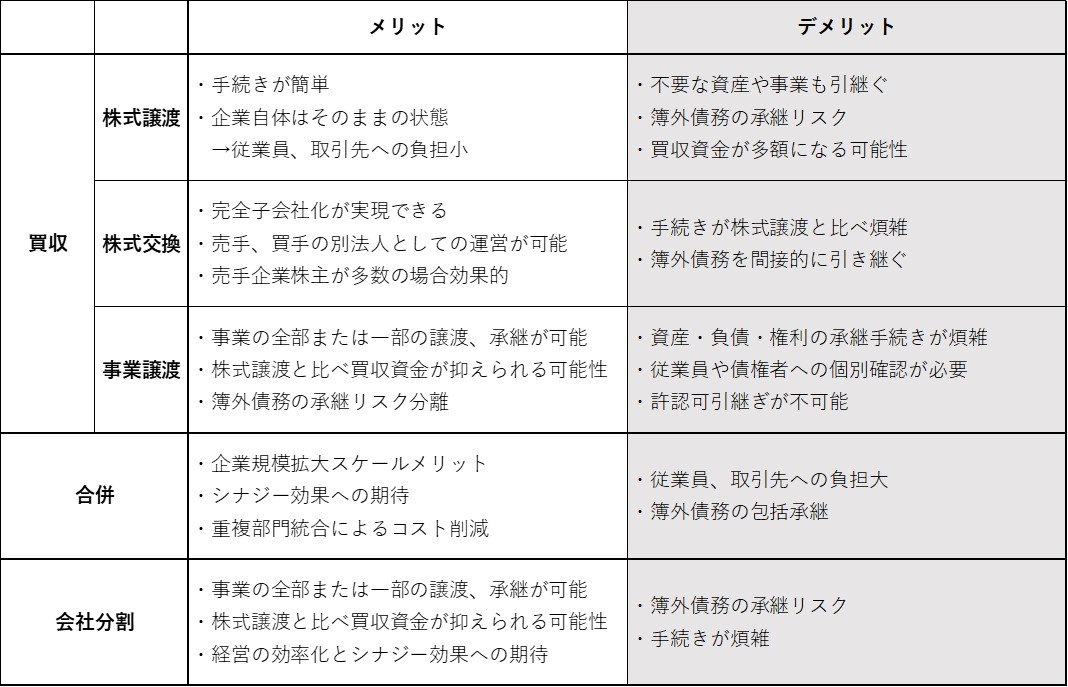

M&Aスキームの比較

各スキームの一覧と比較です。

中堅中小企業の事業承継M&Aでは、自社に適したスキームの選定が非常に重要!

各スキームについてのご説明は以上です。

特に中堅中小企業のM&Aにおいては、「買収」が最もよく用いられます。

株式譲渡、事業譲渡や株式交換など、自社に適したスキームを選出することで、より良い事業承継を行うことができるでしょう。

またM&Aナビは、売り手・買い手ともにM&Aにかかる手数料などを完全無料でご利用いただけます。買い手となりうる企業が数多く登録されており、成約までの期間が短いのも特徴です。ぜひご活用ください。

株式会社M&Aナビ 代表取締役社長。

大手ソフトウェアベンダー、M&Aナビの前身となるM&A仲介会社を経て2021年2月より現職。後継者不在による黒字廃業ゼロを目指し、全国の金融機関 を中心にM&A支援機関と提携しながら後継者不在問題の解決に取り組む。著書に『中小企業向け 会社を守る事業承継(アルク)』

関連記事

【事業売却の相場について解説】M&Aで会社売却する際の企業価値評価の3つの方法

あなたが「会社を売りたい」と考えたとき、一体いくらで売るのが最適だと思いますか? M&Aにおいて「会社の価値(株価)を正しく算出する」ことは非常に重要

M&Aはどこに相談するのが良い?相談先の選び方や、選ぶときの3つの注意点を徹底解説!

M&Aを検討しているが、どこに相談すればいいかわからない…。そんな悩みを抱えるは当然です。 家族や従業員に気軽に相談できる内容ではないですし、銀行や税

中小企業の事業承継におけるM&Aのメリットと高く売却できる条件とは?

本記事では、事業承継の手段としてM&Aを活用することのメリットや高く売却できる条件について解説します。 近年、親族や従業員への事業承継ではなく、第三者

【2025年最新】M&A業界の特徴と今後の動向!業界に将来性はあるのか

日本では後継者不在による黒字廃業が社会問題のひとつになっていることを背景にM&A業界の今後に注目が集まっています。 2025年までに70歳を超える中小

新着買収案件の情報を受けとる

M&Aナビによる厳選された買収案件をいち早くお届けいたします。

メールで受けとる

メールで受けとる