【2025年版】事業承継税制とは?中小企業経営者必見の制度の活用法を解説

事業承継を推進するための政策の一つとして、事業承継税制が設計されており、中小企業の経営者にとっては事業承継に取り組みやすい環境が整っているといえるでしょう。

そこでこの記事では、事業承継税制の基本的な概要から実際に制度を活用するための具体的な方法までをわかりやすく解説します。

税制のメリットとデメリット、失敗を避けるポイントを押さえ、税制上のメリットを最大限に活かしましょう。

この記事を読み終わる頃には、事業承継税制のメリットを最大限に活かし、将来的な事業承継をスムーズに進めるための具体的な手段が見えてくるでしょう。

目次

事業承継税制とは?

事業承継税制は、中小企業経営者に是非知って頂きたい制度です。

この制度は、事業を後継者に引き継ぐ際の相続税・贈与税を納税猶予または免除する制度です。

この制度により事業承継の負担が軽減されると言えるでしょう。

その基本的な仕組みについて詳しく説明します。

事業承継税制の基本的な仕組み

事業承継税制では、事業の相続や贈与に伴う税金を軽減するための措置が設けられています。

これにより、後継者が事業を引き継ぐ際に発生する贈与税や相続税の負担が軽減され、円滑な事業継承が促進されます。

事業承継税制の特例措置と一般措置

平成30年度税制改正では、この事業承継税制について、これまでの一般措置に加え、10年間の措置として、特例措置が創設されました (引用:中小企業庁)。

この特例措置により、後継者の負担を更に軽減することが可能になりました。

それではこの特例措置について説明していきます。

1. 申請期間の改定

特例措置は平成30年4月1日から令和9年12月31日までの制度です。

元々は令和5年3月31日までに特例承継計画の提出が必要でしたが、令和6年度税制改正により令和8年3月31日までに延長されました。

これにより準備の時間が増えて制度を利用しやすくなりました。

ただし、特例措置の適用期限には変更がないことにはご注意下さい。

2. 特例措置と一般措置の比較

特例措置では納税猶予の対象株式の制限の撤廃や、納税猶予割合の引上げ等がされました。

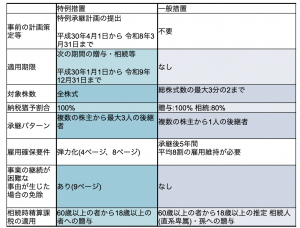

特例措置と一般措置の主な違いを以下の表に記載しました。

(引用:中小企業庁)

事業承継税制適用の条件と手続きの流れ

事業承継税制を利用するには、特定の条件を満たす必要があります。

また、手続きについても正確に行うことが重要です。以下に、適用条件と手続きの基本的な流れを説明します。

1. 適用要件

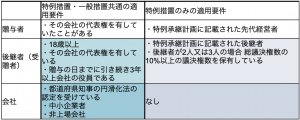

事業承継税制の適用要件には、贈与者・後継者(受贈者)・会社にそれぞれあります。

主なものには以下のようなものがあります。

(引用:国税庁)

2. 申請手続き

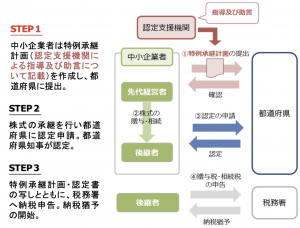

事業承継税制を利用するためには、1. 特例承継計画の作成・提出、2. 株式の贈与・相続、3. 認定申請、4. 税務申告の順で手続きが必要になります。

なお、株式の承継の前に特例承継計画を提出することができなかった場合でも、都道府県庁へ認定の申請を行う際に、併せて特例承継計画を提出することも可能です。

以下の図が事業承継税制の申請手順を示した図です。

(引用:中小企業省)

事業承継税制のメリット・デメリット

事業承継税制は、中小企業経営者にとって重要な制度です。

この制度には様々な経済的メリットがありますが、同時にデメリットやリスクも存在します。それでは、メリット・デメリットを説明していきます。

事業承継税制におけるメリット

事業承継税制のメリットは大きく、主に以下の3点が挙げられます。

- 税負担の軽減: 承継する事業資産に対する税金が減額されることで、承継者の資金準備などの負担が軽減されます。

- 事業の継続性: 税金の負担が軽減されることで、後継者の事業の継続がより容易になります。

- 資金の流動性向上: 税金の減額により、現金やその他の資産を事業に再投資することが可能になります。

事業承継税制におけるデメリットとリスク

一方で、事業承継税制には以下のようなデメリットとリスクも存在します。

1. デメリット

- 複雑な手続き: 事業承継税制を利用するためには、複雑な手続きと条件を満たす必要があります。特定の条件を満たさなければ税制のメリットを受けられないため、事業の運営方針が制限されることがあります。

- 承継計画の必要性: 事業承継税制の適用を受けるためには、事前にしっかりとした承継計画を立てる必要があります。

- 利子税の増加リスク:認定取消事由に当てはまり、取消になると猶予分の税金の他に利息も発生してしまいます。

売却検討中の方の疑問をいますぐ解決!よくある質問と回答はこちら

M&Aでよくある質問〜売却検討中の方の不安・...

M&Aで会社や事業の売却を検討する中で、不安や疑問点は多くあるのではないでしょうか。 M&Aナビにおいても「いくらで売れるのか知りたい」「売却後の税金が不安」といったご質問をいただいております。 そこ…

事業承継税制を受ける際のポイント

事業承継税制を活用することは、中小企業経営者にとって大きなメリットをもたらす可能性があります。

しかし、成功するためには特定のポイントを押さえることが重要です。

以下では、成功事例に学ぶ事業承継税制制度のコツ、事業承継税制申請のための準備について詳しく説明します。

事業承継税制制度の活用ポイント

事業承継税制を成功させるための鍵は、計画と戦略です。

成功事例を振り返り、以下のポイントに注意しましょう。

1. 早期の計画立案

事業承継は急なものではありません。

この制度を利用するためには多くの準備が必要となります。

できるだけ早期に計画を立て、将来の経営者を育てるための準備を始めましょう。

2. 専門家のアドバイスの受け入れ

専門家のアドバイスを受け入れることは、トラブルを回避するために重要です。

複雑な手続きをしていくためにM&A仲介者や税務アドバイザー、弁護士、会計士などの専門家の協力を得ることは必須でしょう。

彼らは正確なアドバイスを提供し、スムーズな申請をサポートしてくれます。

適切なアドバイスを受けつつ、慎重にプロセスを進めることで、円滑な事業承継を実現しましょう。

【事業承継税制】 まとめ

本記事では、2025年の事業承継税制の要点を網羅的に解説しました。

この税制を理解し、適切に活用することで、中小企業経営者は事業の承継をより円滑に、そして経済的に有利に進めることが可能です。

メリットとデメリットを踏まえ、適切な準備と戦略を立てることが成功の鍵です。今回の情報が、あなたの事業承継計画の一助となれば幸いです。

今後も最新の情報を提供し続け、中小企業の皆様の成長をサポートします。

M&Aナビは、買い手となりうる企業が数多く登録されており、成約までの期間が短いことが特徴です。ぜひご活用ください。

株式会社M&Aナビ 代表取締役社長。

大手ソフトウェアベンダー、M&Aナビの前身となるM&A仲介会社を経て2021年2月より現職。後継者不在による黒字廃業ゼロを目指し、全国の金融機関 を中心にM&A支援機関と提携しながら後継者不在問題の解決に取り組む。著書に『中小企業向け 会社を守る事業承継(アルク)』

関連記事

M&Aは個人でもできる?個人が中小企業をM&Aで買収する方法とは

個人M&Aが書籍やTVなどのメディアで大きく取り上げられ、「自分もできる!」「個人でM&Aして社長になりたい!」といった意欲のある方が増えて

M&Aはどこに相談するのが良い?相談先の選び方や、選ぶときの3つの注意点を徹底解説!

M&Aを検討しているが、どこに相談すればいいかわからない…。そんな悩みを抱えるは当然です。 家族や従業員に気軽に相談できる内容ではないですし、銀行や税

M&Aの売却価格はどう決まる?~相場・目安や売却価格の算出方法を解説~

M&A取引において、売却価格はどう決まるのでしょうか?また、売却価格に相場はあるのでしょうか。 いざM&Aで会社や事業を売却するとなれば、最

中小企業の事業承継におけるM&Aのメリットと高く売却できる条件とは?

本記事では、事業承継の手段としてM&Aを活用することのメリットや高く売却できる条件について解説します。 近年、親族や従業員への事業承継ではなく、第三者

新着買収案件の情報を受けとる

M&Aナビによる厳選された買収案件をいち早くお届けいたします。

メールで受けとる

メールで受けとる