会社売却後の引き継ぎ期間と給料はどうなる?M&A後における元社長の処遇について徹底解説!

会社の売却を考えている方であれば、引継ぎ期間や給与などの売却した後の自らの処遇についても気になることでしょう。

「会社を売った日から出社しなくてもよいのか?」

「引き継ぎは必要なのか?その場合の役職と報酬はどうなるのか?」

意外と誰に聞いても答えが返ってこないことが多いようです。

この記事では、M&Aで会社を売却した後の前代表者の処遇について実際の事例も含めて解説いたします。

記事を読み、不安のないM&Aを進められるように知識を身につけましょう。

記事だけでは解決できない不安や疑問は、経験豊富なアドバイザーがご相談を承っております。

目次

会社を売却したあと前オーナーが会社に残る期間とは?

M&Aにおいて、売手の経営者が売却後にいつまで会社に残るのかは大きな関心事でしょう。

M&Aの売却とは、株式の譲渡契約を締結して売却代金が振り込まれたタイミングのことを指しますが、その瞬間から急に会社を離れるのは難しいということは想像に難くないと思います。

それでは、具体的にどの程度の期間、引き継ぎが必要になるのでしょうか。

会社売却後の引き継ぎ期間は概ね半年から1年が多い

M&Aナビではこれまで数多くの企業売却に関わってきました。

その平均をとると概ね半年から1年程度は会社に残ることが大半です。

もちろん、売却後すぐに会社を離れることが条件になっていたり、逆にオーナー権(株式)は譲るものの長く会社で働きたいという意向をもっていたりするケースもあるので、一概には言えません。

ただ、買手や従業員、取引先など周囲に迷惑をかけずキリのよいタイミングで離れたいと思っている場合は、1年以内の期間で引き継ぎを行うことが望ましいでしょう。

M&A業界では、引継ぎ期間をロックアップと表現することがあるので覚えておきましょう。

ロックアップの詳細については、「ロックアップ とは – 事業承継・M&A用語集」を参考にしてください。

会社売却が完了してはじめて取引先への説明が始まる

M&Aを成功させて新たなオーナーにスムーズに移行させるためには、取引先もそのまま会社と付き合い続けてもらうことが不可欠です。

いま、自分が社長をやめることを取引先に伝えたら、どういう反応をされるでしょうか?

意外と気にされないかもしれませんが、もしかすると取引を停止されてしまうかもしれません。

そのため、M&Aにおいては譲渡契約が完了する前に取引先にその事実を伝えることはほぼありません。

契約完了後、特に重要な取引先へは直接出向いて挨拶したり、場合によっては数ヶ月かけて丁寧に引き継ぎをおこなう必要もあります。

M&Aは契約して終わりではなく、契約後に必要な作業も少なくないという点は理解しておきましょう。

会社売却後も会社に残って成長にコミットする選択肢もある

売却後もそのまま代表者もしくは事業責任者として残り、継続して事業を伸ばした成果に応じて売却代金を後払いする、というアーンアウトと呼ばれるパターンのM&Aもあります。

アーンアウトとは、売却後に大きく事業が伸びれば当初の算定価格を超えた金額が支払われる売却手法です。

事業の成長に自信があり、自分自身も継続して働きたい、という場合には大きなメリットがあります。

アーンアウトについては、こちらの記事で詳しくご紹介しておりますので、興味のある方はぜひご覧ください。

アーンアウト(Earn Out)とは?意味やメリット・...

M&Aによる対価の決め方のひとつにアーンアウト(Earn Out)という条件をつけることがあります。 ITやバイオ系のベンチャー企業やなど高い成長率が期待される会社の売却時に使われることがありますが、多くの経営…

M&Aで代表を辞任すると退職金をもらうことができるのか?

M&Aナビに売却のご相談をいただく経営者の方とお話をしていると、「自分が退職金を受け取ることができる」ということをまったく想定していなかった方が一定数いらっしゃいます。

退職金を支給するかどうかについては、M&Aの交渉過程で買手とも調整しながら進めることが多いのですが、まずはM&A後に代表を辞任することになった際の退職金に関する知識を持っておきましょう。

役員退職金とは?

まずは、役員が退任する際の退職金のルールについて解説します。

通常、役員や社員が退職する際に支給される退職金には、大きな税制優遇があります。

また、これは退職金を支出する法人にとっても、受け取る個人にとっても恩恵がある制度となっています。

法人としては、退職金を特別損失として計上することで利益を圧縮することが可能です。

一方、個人としては、通常の給与所得などと違い分離課税方式で計算されるため多大な所得控除が受けられます。

そして、役員退職金の支給額について、法律上のルールはありません。

つまり、社長の退職金をいくらに設定しても法的には問題はありません。

ただし、あまりにも高額の退職金を支払うと、「不相当に高い」とみなされて損金算入を税務署に否認されるおそれがあります。

税務署から高額な退職金の不当と判断される部分について否認される場合があるのです。

よって、会社側の節税効果も考えながら個人としての所得を最大化するためには、ある一定の基準に沿って支給することが重要となります。

役員を辞任した際にもらえる退職金の計算方法

それでは、損金算入はいくらまでなら大丈夫なのでしょうか。

一般的には、次の計算式で退職金額を計算します。

役員退職金=最終報酬月額×在任年数×功績倍率

最終報酬月額とは、役員を退職した際にもらっていた給与(役員報酬)の月額を指します。

次に在任年数とは、その会社で役員として在籍した年数のことです。

最後に功績倍率とは、役員任期中の会社への貢献の度合いを、ある一定の倍率としたものです。決まった倍率が定められている訳ではなく、その人の功績の内容によりますが、下記の倍率を用いることが一般的です。

役員退職金の功績倍率例

- 社長 – 3.0倍

- 専務 – 2.5倍

- 平取締役 – 2.0倍

これらはあくまでも一般的な計算方法ですが、最終的に全額が退職金として認められる、つまり全額を損金算入できるかどうかは税務署の判断となります。

退職金の算出例

たとえば、創業から15年目で役員報酬を月額100万円もらっている社長が退職するとします。社長の功績倍率を3.0倍と設定した場合、

100万円×15年×3.0=4,500万円

となります。

また、退職金にかかる税金は、以下のとおり求めることができます。

- 額面の退職金から退職所得控除額を引く

- 1に1/2をかける(=課税退職所得金額)

- 課税退職所得金額に一定の所得税率をかける

- 3から控除額を引く(=基準所得税額)

(引用:国税庁HP)

退職所得控除額

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円×勤続年数 |

| 20年超 | 800万円+70万円×(勤続年数ー20年) |

退職所得にかかる所得税の税額表(A×BーC)

| (A)課税退職所得金額 | (B)税率 | (C)控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

先ほどの例から計算すると、

4,500万円-(40万円×15年)×1/2=1,950万円(課税退職所得金額)

1,950万円×40%-2,796,000円=5,004,000円(基準所得税額)

45,000,000円(退職金) – 5,004,000円(所得税額) = 39,996,000円

よって、約4,000万円が手取り額となります。

※上記のほかに、基準所得税額の2.1%が復興特別所得税として課されます

退職金を正当にもらうには準備をしておく必要あり

役員退職金を受け取るにあたっては、会社法で、定款で規定するか株主総会で決議するかのいずれかが必要と定められています。

ただ、定款で退職慰労金を定めていることはほとんどなく、通常は株主総会の決議によって定めることになります。

さらに、株主総会では退職金を支給するという点だけを決議して、具体的な退職金額や支給時期などについては取締役会もしくは代表取締役に一任することが一般的です。

そこで、役員退職金規定をあらかじめ定めておくことが重要となります。

役員退職金規定を定めておくことで、金額の算出根拠を明確にできるため、万が一税務調査で指摘された際に説明しやすくなります。

ゆくゆく会社を売却しようと思っている経営者の方は、できるだけ早く退職金規定を作成しておくことをおすすめします。

会社売却後も会社に残った場合の退職金は認められる?

M&Aで会社を売却する場合、オーナーが変わることになるので通常は代表取締役を辞任することになります。

そして、会社は役員を辞任することに伴って退職金を支給することができます。

退職金は税務上優遇されており、M&Aにおいて譲渡の対価を全額売却代金として受け取るよりも、退職金の支給と組み合わせて受け取る方が、売手オーナーにとっても買手(新オーナー)にとってもメリットを出すことができる可能性があります。

なお、M&Aにおける役員退職金の支給について詳しく知りたい方は、こちらの記事を参考にしてください。

M&Aで退職金スキーム(役員退職金の仕組み)...

M&Aにおいて、いかに売却益を最大にするかを考えている方は多いでしょう。 その中で退職金スキームを使えば、手元に残る売却益を増やすことができると聞いたことがある方は多いのではないでしょうか。 特に、役員退職金の…

しかしながら、売却した直後にきれいさっぱり会社から離れる場合と違って、引き続き業務を任せられたり、引き継ぎの目的で一定期間業務に従事する場合は注意が必要です。

退職金が税務上優遇されているのは、その会社から身を引くことによる功労と退職後の生活維持を目的としていますので、退職金をもらっておきながら引き続き仕事をする場合は本来想定している主旨に合致しなくなってしまいます。

それでは、退職金ももらいたいが引き継ぎはしっかりしたい、という場合はどうすればよいのでしょうか?

国税庁の通達によれば、役員退任後も会社に残る場合、どのようなケースで役員退職金が(退職給与として)認められるか、国税庁では以下のとおり通達を出しています。

国税庁通達9-2-32

法人が役員の分掌変更又は改選による再任等に際しその役員に対し退職給与として支給した給与については、その支給が、例えば次に掲げるような事実があったことによるものであるなど、その分掌変更等によりその役員としての地位又は職務の内容が激変し、実質的に退職したと同様の事情にあると認められることによるものである場合には、これを退職給与として取り扱うことができる。

- 常勤役員が非常勤役員(常時勤務していないものであっても代表権を有する者及び代表権は有しないが実質的にその法人の経営上主要な地位を占めていると認められる者を除く。)になったこと。

- 取締役が監査役(監査役でありながら実質的にその法人の経営上主要な地位を占めていると認められる者及びその法人の株主等で令第71条第1項第5号《使用人兼務役員とされない役員》に掲げる要件の全てを満たしている者を除く。)になったこと。

- 分掌変更等の後におけるその役員(その分掌変更等の後においてもその法人の経営上主要な地位を占めていると認められる者を除く。)の給与が激減(おおむね50%以上の減少)したこと。

これを見ると、役員退任後の給与を50%以下に減らせばいいようにも思いますが、実際は「実態として前役職を退任しているかどうか」を総合的に判断されることとなります。

万が一、退職所得ではなく給与所得として課税されてしまうと手取りが大きく変わってしまうので、引き継ぎ期間における報酬の有無や金額については、税理士とよく相談した上で、慎重に決めることが重要です。

会社売却後に発生する引き継ぎ期間の役割と役職や給与について

買手との交渉の結果、決まった期間引き継ぎとして会社にとどまることになった場合、具体的にはどういった役割と役職を与えられることになるのでしょうか?

取引先との関係性を考慮した役職になるケースが大半

会社を引き継ぐにあたって、既存の取引先と変わらず取引が続くことは非常に重要です。

中小企業の場合、社長自身が営業していることも多く、その社長が退任するとなれば、取引先も付き合いを続けるべきかどうか悩むのが普通です。

その際に、安心して取引を継続してもらえるよう、対外的に責任があるように見える役職にするケースは少なくありません。

具体的には、会長や相談役、顧問という役職を与えられることが多く、対外的にみた印象で決定することとなります。

純粋な引き継ぎ業務のみをおこなう場合と最後の大仕事を与えられる場合がある

社内の引き継ぎ業務においては、あまり役職名は関係ありませんが、具体的に求められる業務内容はさまざまです。

社長としての業務を純粋に引き継ぐだけの場合もありますし、さらに事業を成長させるために必要な仕事を一定期間求められる場合もあります。

実際にあった例として、店舗で洋菓子を販売している会社のM&Aにおいて、前社長はECサイトの構築に半年間従事することを条件に譲渡契約を結びました。

特に、「投資できるお金があればもっと成長できる」「販路さえあれば営業できる」といったように、事業成長に対して不足していることが売却理由になっている場合は、一定の仕事をやり遂げることを求められることがあります。

引き継ぎ期間の報酬は10〜30万円が一般的である

最後に、引き継ぎ期間における給与についてご紹介します。

ここまで述べたとおり、引き継ぎといっても役割や目的はさまざまですので、その内容によって大きく差はありますが、一般的な引き継ぎ業務のみをおこなう場合は、月額10〜30万円程度となるケースが一般的です。

中小企業が顧問を雇う場合も同額程度を支払うことが多く、それに準じた形であれば社内的にも税務的にも説明がつきやすいことが理由です。

経営者の気持ちとしては、できるだけ多く報酬を受け取りたいと思うでしょうが、前述のとおり役員退職金をあらかじめもらっている場合、あまり高額の報酬を受け取ると税務否認されるおそれがあるため注意してください。

M&Aの一般的なプロセスとその期間

M&A(Mergers and Acquisitions)とは、企業の合併や買収を指す言葉です。企業が成長し、さらなる発展を目指すためには、M&Aは避けて通れない道とも言えます。しかし、M&Aは一朝一夕で行われるものではありません。それぞれのプロセスには時間が必要であり、その期間は企業の規模や業界、取引の内容により大きく異なります。

秘密保持契約から基本合意までの期間と重要性

M&Aのプロセスは、まず秘密保持契約(NDA:Non-Disclosure Agreement)の締結から始まります。これは、M&Aの交渉過程で知り得た情報を第三者に漏らさないという契約です。この段階では、企業の基本的な情報や財務状況、事業の概要などが交換されます。秘密保持契約の締結から基本合意(MOU:Memorandum of Understanding)までの期間は、数週間から数ヶ月とされています。

基本合意とは、M&Aの大枠を決めるもので、買収価格や買収後の経営体制、買収のスケジュールなどを明記した文書です。基本合意が締結されると、次のデューデリジェンスへと進むことになります。

基本合意に関しては、以下の記事で詳細を確認してみましょう。

LOI(意向表明書)とは?MOU(基本合意契約書)と...

M&A用語の中で最も間違いが多いものとして、LOIとMOUがあります。 実際、ほとんどのM&A支援の専門家も「LOIはどうなってる?あれ、MOUだっけ??」となった経験があるといっても過言ではありませ…

デューデリジェンス:その内容と必要な期間

デューデリジェンスとは、買収対象企業の詳細な調査のことを指します。財務状況、法務状況、事業の状況など、企業のあらゆる面を詳細に調査し、買収によるリスクを評価します。このデューデリジェンスの期間は、企業の規模や業界、取引の内容によりますが、一般的には数ヶ月を要するとされています。

デューデリジェンスに関する詳細は、以下の記事で詳細を確認してみましょう

M&Aのデューデリジェンス(DD)とは?目的や...

M&Aにおいてデューデリジェンス(DD)がどのような役割を果たすかを理解しないまま戦略を練っている方は多いのではないでしょうか。 M&Aを実施する買手にとっては、買収の対象となる企業がどのような状態に…

条件交渉からクロージングまでのステップと期間

デューデリジェンスが終了すると、次に条件交渉が始まります。ここでは、買収価格の最終決定や買収後の経営体制、クロージング(取引の完了)までのステップと期間が決定されます。この期間も企業の規模や業界、取引の内容によりますが、一般的には数週間から数ヶ月とされています。

最終契約やクロージングにおける注意点については、以下の記事で詳細を確認しましょう。

中小企業のM&Aにおける「最終譲渡契約」に関...

本記事では、M&Aのステップにおける「最終譲渡契約」について解説します。 M&Aでは、最終譲渡契約・クロージングは成否を決定づける大切なステップですが、理解が浅いまま最終譲渡契約の手続きを進めると、訴…

M&Aのクロージングとは?スキームごとの手続...

M&A契約と同時に行われる一連の手続きをクロージングと呼びます。 M&Aは、成長戦略の手段だと捉えると、契約で終わりではなくクロージングのプロセスも非常に重要であることが分かるでしょう。 クロージング…

M&Aの期間中、スケジュールを効率よく進めるためのヒント

M&Aのプロセスは複雑で時間がかかるため、効率的に進めるためのヒントが必要です。以下に、M&Aのスケジュールを効率よく進めるためのヒントをいくつか紹介します。

早期にニーズを整理し、準備を進めることの重要性

M&Aは大きな決断を伴うため、早期にニーズを整理し、準備を進めることが重要です。具体的には、自社が何を求めているのか、どのような企業を買収対象とするのか、どのような経営体制を目指すのかなど、自社のニーズを明確にすることが求められます。また、買収に向けた準備として、自社の財務状況や事業の状況を整理し、必要な情報を集めることも重要です。

スケジュール短縮のための戦略:仲介会社の利用やマッチングサイトへの登録

M&Aのスケジュールを短縮するための戦略として、仲介会社の利用やマッチングサイトへの登録があります。仲介会社は、買収対象の企業を探すことや、交渉の進行をサポートしてくれます。また、マッチングサイトに登録することで、自社の情報を広く公開し、買収を希望する企業とのマッチングの機会を増やすことができます。

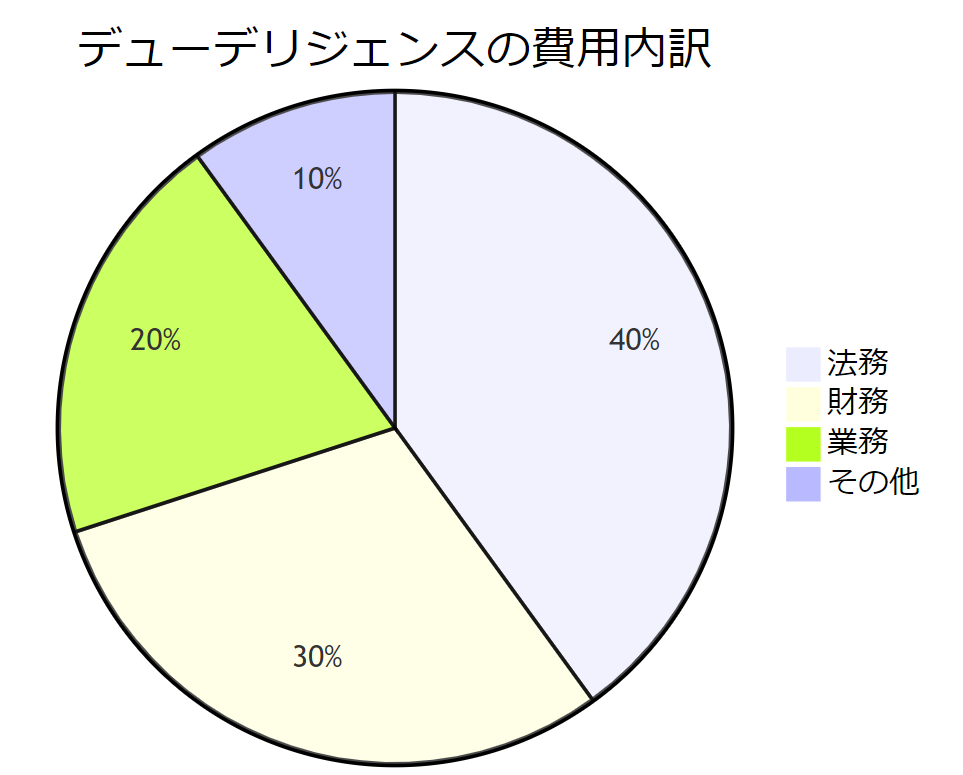

デューデリジェンスの適切な種類と費用の概要

デューデリジェンスは、買収対象企業の詳細な調査を行うためのもので、その種類と費用は買収の規模や内容によります。デューデリジェンスには、法務デューデリジェンス、財務デューデリジェンス、業務デューデリジェンスなどがあります。それぞれのデューデリジェンスは、それぞれの専門家が行い、その費用は企業の規模や業界、取引の内容によりますが、一般的には数百万円から数千万円とされています。

以下の図は、デューデリジェンスの費用の内訳を表したものです。各項目がどの程度の割合で費用を占めるか、一目で理解できます。

M&Aを成功させる5つのポイントとは?重要性や...

企業買収や合併は、業界内での地位を強化し、市場拡大や新規事業の展開など様々なメリットがありますが、一方でM&A後の企業文化の違いや組織の整合性の問題、人材の流出などの課題も生じます。 こうした課題を解決するため…

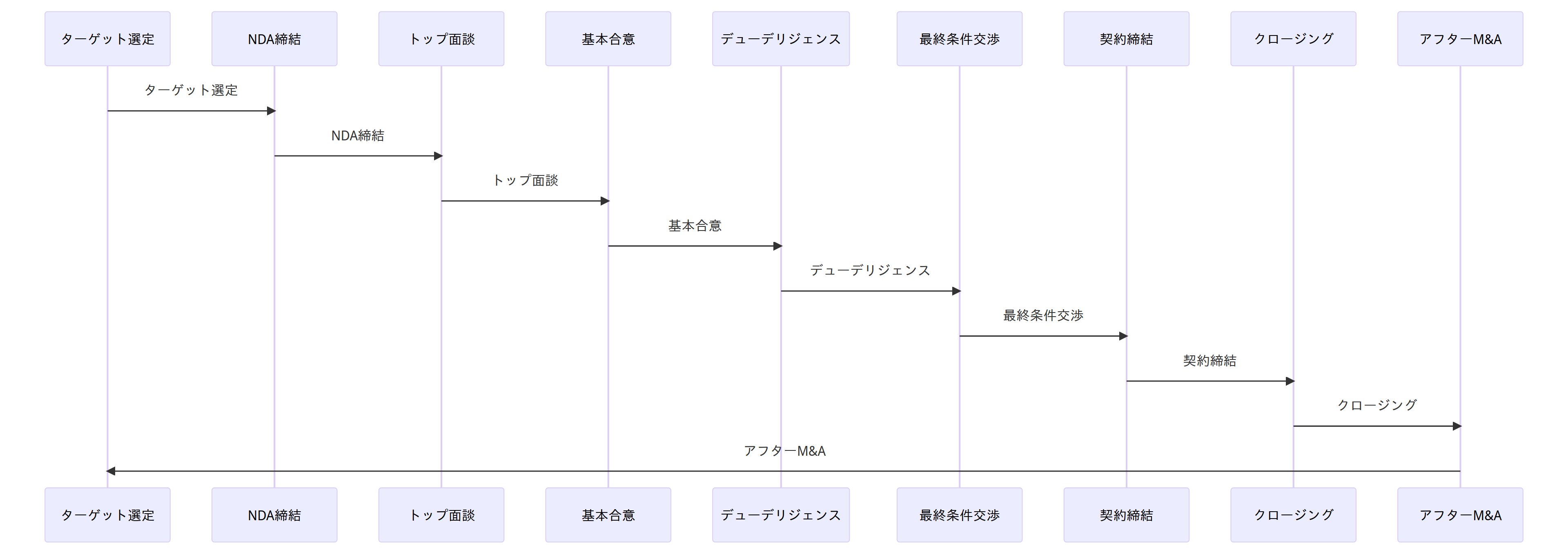

M&Aの成立までの期間中の具体的なステップ

M&Aの成立までの具体的なステップを以下に詳しく説明します。

ターゲット選定からNDAの締結まで

M&Aのプロセスは、まずターゲットの選定から始まります。この段階では、自社の成長戦略に合致する企業を探し、その企業との接触を試みます。ターゲットが見つかると、次に秘密保持契約(NDA)の締結が行われます。これは、M&Aの交渉過程で知り得た情報を第三者に漏らさないという契約です。

トップ面談から基本合意まで

NDAの締結後、トップ面談が行われます。これは、買収を行う企業と買収される企業のトップが直接会って話し合うことで、お互いの意向を確認します。トップ面談が成功すると、次に基本合意(MOU)が締結されます。基本合意は、M&Aの大枠を決めるもので、買収価格や買収後の経営体制などを定めます。

最終条件交渉、契約締結からクロージング、アフターM&Aまで

基本合意の締結後、デューデリジェンスが行われます。これは、買収対象企業の詳細な調査を行うもので、その結果に基づいて最終的な条件交渉が行われます。条件交渉が終わると、契約が締結され、クロージング(取引の完了)が行われます。クロージング後も、アフターM&Aと呼ばれるフェーズがあり、これは買収後の経営体制の移行や組織の統合などを行う期間です。

以下の図は、M&Aの成立までの具体的なステップを表したものです。各ステップがどのように進行するか、一目で理解できます。

M&Aの流れを徹底解説~会社を売却するための...

M&Aは短い場合でも6カ月、長い場合は数年単位の取り組みになるため、その流れを理解しなければ希望条件を実現することは難しいでしょう。 M&Aの各手続きは複雑で、初めての方にはハードルが高く感じられるも…

売却検討中の方の疑問をいますぐ解決!よくある質問と回答はこちら

M&Aでよくある質問〜売却検討中の方の不安・...

M&Aで会社や事業の売却を検討する中で、不安や疑問点は多くあるのではないでしょうか。 M&Aナビにおいても「いくらで売れるのか知りたい」「売却後の税金が不安」といったご質問をいただいております。 そこ…

会社売却後を見据えて売り手オーナーが注意すべき点

この章では、会社売却後に売り手オーナーが理想のリタイア人生を送るために注意する点について解説をしていきます。

引継ぎ(ロックアップ)の期間や条件に注意する

会社売却後の引継ぎ期間は概ね半年~1年とお伝えしましたが、場合によっては買い手から1年以上の期間を求められることもあります。

売り手と買い手の意向が異なる場合はすり合わせが必要になるため、M&Aの交渉のタイミングでしっかりと意向を伝えるようにしましょう。

M&Aのスキームの一つとして、アーンアウトといった出来高払いのようなものもあります。

M&Aの目的を最大限に達成できるように、最も適切なスキームを検討することが重要です。

競業避止義務の範囲に注意する

M&Aの際には、売り手側オーナーに対して競業避止義務を課すことが一般的です。

M&Aにおいてよく設定される競業避止義務には、同じ業種で事業を開始しないことや同業他社への就職・助言を行わないことなどがあります。

長年事業を運営してきたオーナーであれば、業界内での頼りにされる場面も多くあることでしょう。

しかしながら、むやみに他社に対する助言やアドバイスを行ってしまうと競業避止義務に違反する可能性があるので注意しましょう。

競業避止に関しては、「競業避止義務 とは – 事業承継・M&A用語集」をご確認ください。

節税対策を検討しておく

株式譲渡のスキームを活用してM&Aを行った場合、売り手オーナーには譲渡対価が入ってきます。

その対価には、課税されますので注意しましょう。

また、事業譲渡で売却した場合でも、会社に利益が出た場合は課税されます。

退職金のスキームを活用することや他事業へ投資することで節税対策になる可能性があるため事前に検討をしておきましょう。

会社売却時の税金に関しては、以下の記事で詳細を解説しているので確認してみましょう!

会社売却の際に発生する税金とは?計算方法や節税...

M&Aで株式や事業の譲渡を行うと、売手側はその対価として売却代金を受け取ります。 売却代金は高額になることが多いため、それに合わせて多額の税金が発生します。 では、また受け取った代金に対する税金は誰がどのように…

経営に対して口出ししすぎないようにする

会社売却後も旧オーナーが経営に関与しすぎると現場は混乱します。

買収側は、新たな経営体制のもとで企業価値の向上に努めているため、関与度合いには注意しましょう。

これまでの方針と異なるやり方や経営方針の転換が起こる可能性がありますが、「自分が信頼して選んだ買い手が行うことだ」と温かい気持ちで見守ることも大切です。

会社経営以外の生きがいを見つける

会社経営を行ってきた方の中には、会社経営が生きがいのようになっている方は多いでしょう。

M&Aで経営から退く前に、会社経営とは異なる生きがいを見つけておくことは非常に重要です。

売却を経験した経営者の多くが、M&A後に喪失感を覚えます。

会社以外に自分の居場所を見つけることで喪失感を抑え、むやみに譲渡後の会社に関与することも減らすことができます。

M&Aの期間まとめ:結局は売手オーナーの意思が重要である

ここまで、会社を売却した後の引き継ぎ期間や報酬についてご説明してきました。

一般的な水準やルールについては以上のとおりですが、結局は買手と売手との交渉によって決まることとなります。

会社を売却しようとしたときに、最初から自身の引き継ぎについて考える人はあまりいないかもしれません。

しかし、M&Aにおいては、売手・買手ともにしっかりと意思を持って交渉することが重要です。

またM&Aナビは、売り手・買い手ともにM&Aにかかる手数料などを完全無料でご利用いただけます。買い手となりうる企業が数多く登録されており、成約までの期間が短いのも特徴です。ぜひご活用ください。

【経営に疲れた方へ】経営者・社長をやめる3つの方...

「会社をやめたい」 経営者や社長であれば、多くの方が一度は考えたことがあるでしょう。 ただ、会社勤めをしている方と違って、経営者は心理的にも物理的にも背負っているものが多く、心では思っていてもなかなか現実的に深く考える機…

株式会社M&Aナビ 代表取締役社長。

大手ソフトウェアベンダー、M&Aナビの前身となるM&A仲介会社を経て2021年2月より現職。後継者不在による黒字廃業ゼロを目指し、全国の金融機関 を中心にM&A支援機関と提携しながら後継者不在問題の解決に取り組む。著書に『中小企業向け 会社を守る事業承継(アルク)』

関連記事

M&Aの売却価格はどう決まる?~相場・目安や売却価格の算出方法を解説~

M&A取引において、売却価格はどう決まるのでしょうか?また、売却価格に相場はあるのでしょうか。 いざM&Aで会社や事業を売却するとなれば、最

中小企業の事業承継におけるM&Aのメリットと高く売却できる条件とは?

本記事では、事業承継の手段としてM&Aを活用することのメリットや高く売却できる条件について解説します。 近年、親族や従業員への事業承継ではなく、第三者

廃業する前に考えたい「M&A」という選択肢

本記事では、廃業の前に考えたいM&Aの選択肢というテーマで解説します。 中小企業が抱える悩みの一つに、後継者不足による廃業問題があり、廃業する企業は年

会社売却後の従業員・社員・役員への影響は?買収されたら待遇はどうなる?

M&Aで会社売却をした後、いままで働いてくれていた従業員・社員にはどのような影響があるか不安に感じる経営者は多いのではないでしょうか。 従業員と長年の

新着買収案件の情報を受けとる

M&Aナビによる厳選された買収案件をいち早くお届けいたします。

メールで受けとる

メールで受けとる