LOI(意向表明書)とは?MOU(基本合意契約書)との違いや作り方を解説!

M&A用語の中で最も間違いが多いものとして、LOIとMOUがあります。

実際、ほとんどのM&A支援の専門家も「LOIはどうなってる?あれ、MOUだっけ??」となった経験があるといっても過言ではありません。

ちなみに、LOIは日本語でいうと「意向表明書」であり、MOUは「基本合意契約書」です。

そうなんです!!LOIとMOUは、使われる場面もすごく似ていて、更に区別がつきづらくなってしまいます。

そこで本記事では、LOI(意向表明書)とMOU(基本合意契約書)の違いや作成方法を徹底解説します。

この記事を読むことでLOIとMOUの違いやそれぞれの役割を明確に理解し、不安なくM&Aに望んでいただければと思います。

M&Aナビには、様々な企業規模や業種の売り手・買い手の方にご登録をいただいており様々な出会いのお手伝いをしています。

充実した管理機能や困ったときのサポート体制を整えておりますので安心してご利用いただけます。

登録に一切お金はかかりませんのでまずは登録から始めてみましょう。

目次

LOI(意向表明書)とは?

LOIは「Letter of Intent」の頭文字をとった言葉で、日本語では「意向表明書」と呼ばれる文書です。

LOIはM&Aの際に、買手から売手に対して、買収を希望している意向を示す目的で提出される文書です。

LOIに関するより詳細な説明はこちらの記事もご確認ください。

LOI とは – 事業承継・M&A用語集

LOI(意向表明書)をなぜ行うのか?

LOIを行う理由は以下になります。

- 売手に買手の希望条件を明示できる

- コストの無駄を避けられる

- 独占交渉権や秘密保持義務に関する取り決めを交わせる

買い手の希望条件の明示

LOIには、例えば買収金額についても、買手の希望が記載されます。

書面に記載し交付することで買収希望金額が明確になり、お互いに行き違いを防ぐことができます。

M&Aでは細かな金額の交渉が行われる場面が多くあります。LOIという形で具体的に言語化することで契約時の行き違いを防ぐ役割があります。

コストの無駄を避ける

売手にとっては、買手がLOIにて示した希望条件がM&A成立の余地のないものであった場合には、わざわざ交渉に入らなくてよいため、無駄を避けることができます。

通常であれば、売り手は複数の買い手候補と同時並行で初期的な交渉を行うことが想定されます。LOIに条件が明示されることで、最も良い買い手候補との交渉を進めることができるようになります。

一方、買手にとっては、売手から交渉の余地がない旨が伝えられれば、それ以上そのM&Aのためにコストを割くことを防ぐことができます。

独占交渉権や秘密保持義務に関する取り決め

さらに、「独占交渉権」や「秘密保持義務」に関する取り決めを交わせることも非常に大きなメリットです。独占交渉権や秘密保持義務については、後ほど詳細に説明します。

MOU(基本合意契約書)とは?

MOUはMemorandum of Understandingの頭文字をとった言葉で、日本語では基本合意契約書と呼ばれる文書です。

M&Aに関して買手と売手が中間地点にて合意したことを書面化したもので、MOUにはLOIよりも確定的な情報が記載されます。

MOUはあくまでも基本的な事項に関する確認書であり、記載される買収価格や買収条件について、基本的には、法的拘束力はありません。

したがって、デューデリジェンスの結果や今後の交渉によって、基本合意契約書の内容が変更された場合や、M&Aそのものが消滅した場合でも、お互いに損害賠償を請求することはできません。

ただし、独占交渉権や秘密保持義務については例外的に法的拘束力を持たせることが通常です。

MOU(基本合意契約書)をなぜ行うのか?

MOUの締結を通じて、お互いのM&Aに対する熱意を、基本合意の上で見える化できるためです。

MOUに記載されている内容は、基本合意後の買手と売手の交渉の拠り所となることが最大のメリットです。

実務上、MOUは最終的な合意に近いケースもあれば、その後の交渉によって大きく変更されることを想定した上で、その時点における当事者間の確認に過ぎないケースもあります。

MOUに関するより詳細な説明はこちらの記事もご確認ください。

基本合意 とは – 事業承継・M&A用語集

LOIとMOUの違い

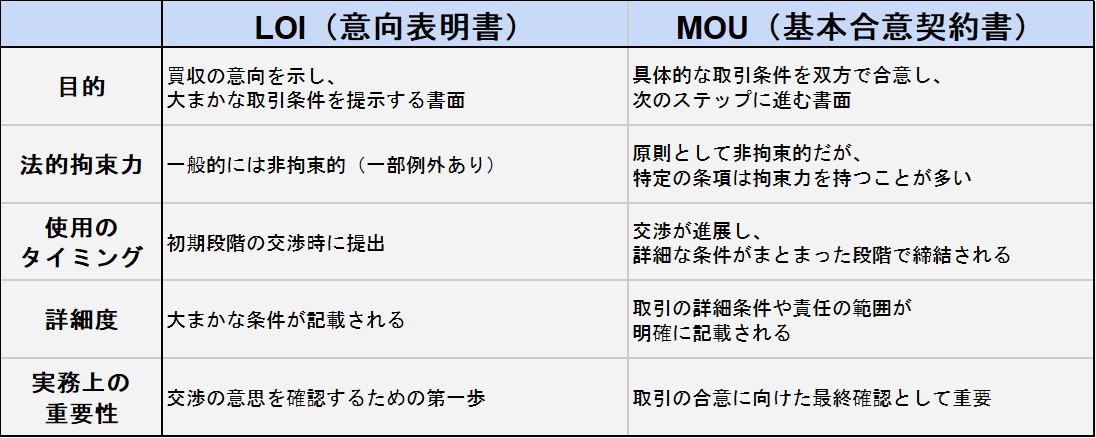

LOIとMOUとでは、記載事項に共通する部分もあるものの、主に3つの違いがあります。

整理すると以下のような表になります。

重要なポイントについて以下で詳しく解説していきましょう。

その1 : タイミングの違い

1つ目はタイミングの違いです。MOUはLOIの後に作成して双方で確認するのが通常です。LOIを作成しない場合でも、交渉でお互いの基本同意が得られた後に、MOUを作成します。

その2 : 記載内容の違い

2つ目は記載内容の違いです。MOUは、取引金額をどのように算出したか、取引条件についてはどうするのか、および、その他の項目について、LOIより詳細で確定した情報が記載されます。

その3 : 合意の有無

3つ目は、合意の有無です。LOIでは売手の希望として記載されますが、MOUは双方の基本合意があっての内容になります。

一般的に、買手から売手に宛てたletter(手紙)に対し売手が署名して返送する形式のものをLOIと呼び、通常の契約書のように最初から双方がサインする形式のものをMOUと呼んでいます。

ただし、独占交渉権と秘密保持義務に関しては、LOIの時点でお互いに合意することが通常です。

LOIとMOUの作り方

ここまで、LOIとMOUは、M&Aにとって非常に大切な書類であることがご理解いただけたと思います。

しかし重要ではあるものの、通常、社内の人材だけで完成させるのはなかなか難しいところです。

必ず、専門家に依頼するようにしましょう

LOIとMOU の作成に関しては、知見がある専門家に相談するのがおすすめです。

LOIとMOUは独占交渉権や秘密保持義務のように法的に効力を持つ項目も含み難解です。業界知識や専門知識の豊富な方に相談しながら、LOIとMOUを作成しましょう。

M&Aナビでは、経験豊富なアドバイザーが伴走型でM&Aをご支援しています。

LOIやMOUの作成に不安がある方はお気軽にご相談ください。

M&Aの相談先の選び方についてもっと詳しく知りたい方はこちらの記事を参考にしてみてください。

M&Aはどこに相談するのが良い?相談先の選び...

M&Aを検討しているが、どこに相談すればいいかわからない…。そんな悩みを抱えるは当然です。 家族や従業員に気軽に相談できる内容ではないですし、銀行や税理士に相談するのがマイナスに働く場合も考えられるからです。 …

LOIの具体的な内容について

LOIには、一般的に、下記の項目が記載されます。

- 取引基本条件

- 買収価格

- 支払方法

- 今後のスケジュール

- 独占交渉権とその期間

- 秘密保持義務

- デューデリジェンス

- その他

取引基本条件

買手と売手に関する概要やM&Aの手法についての事項です。

買収価格

LOIでは、今回のM&Aのおおむねの買収額を記載します。「○○円~○○円」といったように幅を持たせて提示するケースもあります。

下限は希望額、上限はケースによっては交渉に応じられる金額という意味で提示するのが一般的です。

実際の金額は、多くの場合、交渉の段階で変更されることになります。

ただし、提示の段階であるとはいえ、客観的な金額を著しく逸脱した金額を提示することは今後の交渉を不利にすると考えられますので、避けましょう。

M&Aにおける価格の考え方については以下の記事を参考にしてみてください。

【事業売却の相場について解説】M&Aで会社売...

あなたが「会社を売りたい」と考えたとき、一体いくらで売るのが最適だと思いますか? M&Aにおいて「会社の価値(株価)を正しく算出する」ことは非常に重要です。 特に未上場企業の場合は株価が公開されているわけではあ…

支払方法

M&Aの対価の支払いについて記載します。

例えば、株式、現金、もしくは両方を組み合わせた方法などがあります。

今後のスケジュール

M&Aを成立させるまでのおおまかな予定について記載します。

主に、MOUの締結日、デューデリジェンス、最終契約書締結日、自社の意思決定会議に関する現時点での希望日を記載します。

この段階ではあくまで希望であるため、おおよその目安で問題ありません。詳しい日程は両社で話し合って決定することになります。

具体的なM&Aの流れについては、以下の記事で詳細に説明しているのでご興味ある方は見てみてください。

M&Aの流れを徹底解説~会社を売却するための...

M&Aは短い場合でも6カ月、長い場合は数年単位の取り組みになるため、その流れを理解しなければ希望条件を実現することは難しいでしょう。 M&Aの各手続きは複雑で、初めての方にはハードルが高く感じられるも…

独占交渉権

買手に独占交渉権がない場合、交渉を進めていく上で、今交渉しているのとは別の買手が名乗りを上げて、売手にとって今より好条件を出してくるという可能性が捨てきれないことになります。

ただし、本格的な交渉に入るにあたり、売手がいつまでも今より好条件を出してくる別の買手が現れることばかりを期待し交渉に集中できなければ、まとまる話もまとまらず、買手にとっては非常に大きな問題です。

また、売手にとっても、交渉期間を限定しながら現在の交渉に集中できなければ、実際には現れないほどの好条件の買手が現れることを期待してしまい、結局はM&Aの適切なタイミングを逃す結果になるケースが想定されます。

そのため、交渉権とその効力が発揮される一定の期間を設けることで、お互いが真剣かつ前向きに交渉に専念できるようにするのが通常です。

独占交渉権の期間は、1ヶ月〜1ヶ月半程度となるケースが多いです。

また、買手はデューデリジェンスによって売手の内部情報を正確に把握する前に、M&Aの実施について法的な義務を負うことは基本的には難しいと言えます。

M&Aを検討するにはデューデリジェンスによる売手の内部情報に関する深い理解とある程度の時間と費用がかかります。

買手が安心して、コストをかけてデューデリジェンスをおこなうためには、独占交渉権が必要であると言えます。

独占交渉に関しては、こちらの記事もご確認ください。

独占交渉権 とは – 事業承継・M&A用語集

■ 独占交渉権の例外

通常、1ヶ月〜1ヶ月半程度となる独占交渉権の期間ですが、より長期間の独占交渉期間を設定することになった場合には、売手は他の買手候補に対して「例外」として交渉を始めるケースもないわけではありません。

同時に、例外の適用を抑止するために、例外を適用して取引から離脱するには、売手が買手に対して一定の金銭を支払う義務を定めることもできます。

ただし、LOIにおいて半年を超える長期間の独占交渉権が設定されることは一般的ではなく、独占交渉権の例外の定めが置かれるケースはあまり多くありません。

秘密保持義務

デューデリジェンスを通じて、売手の内部情報が買手に開示されれば、売手のビジネスにおいて価値がある機密情報が買手以外の外部に漏洩してしまうリスクが高まります。

秘密保持義務とは、お互いの秘密をその承諾なく使用したり開示したりしてはならない義務をいいます。

守秘内容が外部に漏れることで、株価や売り上げの暴落といった大きな損失やその他さまざまなリスクが想定されます。

買手と売手とで秘密保持義務を結ぶことで、そういったリスクを避けることができます。

秘密保持義務に関するより詳細な説明はこちらの記事もご確認ください。

NDA とは – 事業承継・M&A用語集

デューデリジェンス

デューデリジェンスに関する取り決めは、必須の記載内容と言えるでしょう。

主に、財政状態、経営成績、将来見込める利益、コンプライアンスの状況のリスクも含めて売手の内部情報を精査する途中で、基本合意の内容の変更やM&Aの中止を検討することもあります。

その際、どのように進めるのか、何があれば変更または中止するのかについてあらかじめ記載しておくのです。

例えば、簿外債務の金額が○○円以上であれば交渉を中止する、コンプライアンスの状態によっては交渉段階に戻るといったことが挙げられます。デューデリジェンスはただ単にM&Aをおこなうためだけの調査ではなく、M&Aの後も継続して事業を続けられるかどうかの調査でもあります。

M&Aのデューデリジェンス(DD)とは?目的や...

M&Aにおいてデューデリジェンス(DD)がどのような役割を果たすかを理解しないまま戦略を練っている方は多いのではないでしょうか。 M&Aを実施する買手にとっては、買収の対象となる企業がどのような状態に…

MOUの具体的な内容について

MOUに関してはLOIの記載内容をより具体的に詳細に記載されます。

例えば、買収価格については買手の希望価格だけではなく、お互いの最低限の合意がある金額が記載されます。

今後のスケジュールについては売手にとっての希望日であるだけでなく、売手と買手の同意がある予定日を記載することになります。

M&Aの流れについてもっと詳しく知りたい方はこちらの記事を参考にしてみてください。

M&Aの流れを徹底解説~会社を売却するための...

M&Aは短い場合でも6カ月、長い場合は数年単位の取り組みになるため、その流れを理解しなければ希望条件を実現することは難しいでしょう。 M&Aの各手続きは複雑で、初めての方にはハードルが高く感じられるも…

LOI・MOUで注意すること

注意点として、実際にはM&Aに関する交渉をおこなう際には、LOIとMOUを同質のものとして扱うケースやLOIを省略してMOUのみを作成するケースがありえます。

また、MOUを締結する代わりに、買手側から提出されたLOIの承諾書を売手から買手に交付するケースもあります。

LOIの提出は、買手が名乗りを上げる意味を持つため、一般的には作成することが多いといえますが、さまざまケースがありえることには注意が必要です。

具体的には以下のケースに当てはまれば、LOIやMOUは省略されうると考えられます。

- 競合となる他の買手がいないケース

- M&Aにすでにある程度の合理性が求められておりスピーディーに取引を行いたいケース

- すでに互いに面識があり交渉について最低限の合意があるケース

M&Aを進めるうえでのその他の注意点については、以下の記事で詳しく解説をしています。ぜひご覧ください。

M&Aにおける売り手の注意点とは?交渉時のリ...

本記事では、M&Aにおける売り手の注意点を整理します。検討・交渉・売却後の各段階でのリスクと留意点、価格・スキーム・雇用条件などの確認事項をわかりやすく解説します。 M&Aのプロセスは複雑で、多くのリ…

M&Aの注意点・リスクを買収する買い手側の視...

M&Aにより会社を買収する場合、リスクはつきものです。 M&Aの取引は高額のため、一つ一つの条件に注意して損失を回避する必要があります。 M&Aを進める方は、見えないリスクに対して不安を感じ…

LOI・MOUのまとめ

ここまで、LOIとMOUについて、それぞれの違いも含めて、解説してきました。

それぞれの書類の重要性や違いについてしっかりと理解できたという方もいらっしゃることでしょう。

今後のM&Aに関する交渉進める上で土台となる非常に重要な文章だけに、しっかりと作成したいところです。

通常、自社だけで完成させるのはなかなか難しいところだと考えられますので、専門家にご相談することを強くお勧めします。

またM&Aナビは、売り手・買い手ともにM&Aにかかる手数料などを完全無料でご利用いただけます。ぜひご活用ください。

株式会社M&Aナビ 代表取締役社長。

大手ソフトウェアベンダー、M&Aナビの前身となるM&A仲介会社を経て2021年2月より現職。後継者不在による黒字廃業ゼロを目指し、全国の金融機関 を中心にM&A支援機関と提携しながら後継者不在問題の解決に取り組む。著書に『中小企業向け 会社を守る事業承継(アルク)』

関連記事

【2025年最新】M&A・事業承継のおすすめマッチングサイト20選を徹底比較!

今回はM&A・事業承継マッチングサイトの中から、弊社社員が本気でおすすめできるマッチングサイト20選をご紹介いたします! 「どのマッチングサイトを選べ

M&Aはどこに相談するのが良い?相談先の選び方や、選ぶときの3つの注意点を徹底解説!

M&Aを検討しているが、どこに相談すればいいかわからない…。そんな悩みを抱えるは当然です。 家族や従業員に気軽に相談できる内容ではないですし、銀行や税

M&Aの売却価格はどう決まる?~相場・目安や売却価格の算出方法を解説~

M&A取引において、売却価格はどう決まるのでしょうか?また、売却価格に相場はあるのでしょうか。 いざM&Aで会社や事業を売却するとなれば、最

中小企業の事業承継におけるM&Aのメリットと高く売却できる条件とは?

本記事では、事業承継の手段としてM&Aを活用することのメリットや高く売却できる条件について解説します。 近年、親族や従業員への事業承継ではなく、第三者

新着買収案件の情報を受けとる

M&Aナビによる厳選された買収案件をいち早くお届けいたします。

メールで受けとる

メールで受けとる