アーンアウト(Earn Out)とは?意味やメリット・デメリット、活用された事例を解説

M&Aによる対価の決め方のひとつにアーンアウト(Earn Out)という条件をつけることがあります。

ITやバイオ系のベンチャー企業やなど高い成長率が期待される会社の売却時に使われることがありますが、多くの経営者にとってはあまり聞きなれない言葉かもしれません。

アーンアウトとは、売却の対価を分割払いにすることをいいます。

売却時に一定の対価を受け取り、残りの対価は一定の条件がクリアされた場合に得る仕組みです。

この記事ではアーンアウトについて、具体的な事例も交えながら解説します。

アーンアウトについての不安を解消し、M&Aを成功に導くための知識を身につけることができます。

記事だけでは解決できない不安や疑問は、経験豊富なアドバイザーがご相談を承っております。

目次

アーンアウトとは

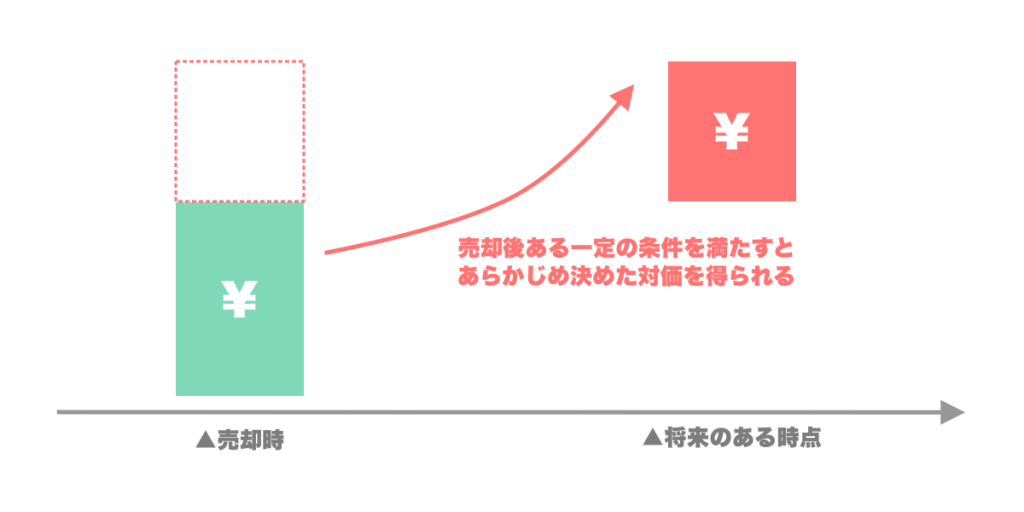

アーンアウトとは、売却の対価を分割払いにすることをいいます。

売却時に一定の対価を受け取り、残りの対価は一定の条件がクリアされた場合に得る仕組みです。

アーンアウト条項は、M&Aにおける売手と買手の見解の違いなどを埋めるために使われることが一般的です。

M&Aでは売却価格を決める方法はいくつかありますが、どういった会社の場合にアーンアウトが用いられるのでしょうか。

アーンアウトはベンチャー企業の買収に使われる

たとえば以下のような会社があるとします。

- これまで10年間、毎年3億円ほどの売上で来年以降も同じ売上が見込める会社

- いまは開発段階で売上もほとんどないが、製品ができれば毎年30億円以上の売上が見込める会社

多くの中小企業はどちらかというと1のタイプに近く、IT系ベンチャーやスタートアップ企業は2のタイプに近いイメージです。

安定した会社の場合はある程度数年後の財務状況がイメージでき、交渉材料が見えやすいため、売却価格も妥当なところに落ち着きやすいといえます。

一方で、将来の成長に賭けているベンチャー企業の場合、うまくいけば大きな収益が見込めますが、もちろんその保証は誰にもできません。

買手からすると、将来確実に成長するのであれば高いお金を出してでも買収したいと思うものの、うまくいかず多額の損失が出ることは避けたい、という非常に難しい判断をしなければなりません。

売手にとっても、いまの財務内容で判断されてしまうとつらいので、どうか将来の成長可能性に価値を見出してほしいという気持ちでしょう。

そこで、両社の溝を埋めるために、アーンアウト条項を設けて互いに納得できる契約を結ぶのです。

中小企業における売却価格の考え方については、こちらの記事も参考にしてください。

【事業売却の相場について解説】M&Aで会社売...

あなたが「会社を売りたい」と考えたとき、一体いくらで売るのが最適だと思いますか? M&Aにおいて「会社の価値(株価)を正しく算出する」ことは非常に重要です。 特に未上場企業の場合は株価が公開されているわけではあ…

ベンチャー企業への投資にも似た考え方

「未知数の成長可能性に価値を感じて買収する」という考え方は、ベンチャー企業が資金調達をする際の論理に通じるものがあります。

ベンチャー企業がVCなどから投資してもらう際には、必ず事業計画や想定株価などを設計します。

そして、投資家はその事業計画が達成できるかどうかを、いまの会社のメンバーや保有する技術、マーケット環境などから総合的に判断することになります。

アーンアウトによる買収も同じく、買手の傘下に入ることで期待どおりの収益をあげていくことができるかどうかを判断した上で実行されます。

ベンチャー企業のM&Aについては、以下をご確認ください。

【2025年最新】ベンチャー企業のM&Aの市場動...

ベンチャー企業のM&A市場は、グロース市場の上場基準の引き上げや100億宣言といった取り組みが影響し、件数増加や取引金額の高額化といった動きがあります。 また、2013年以降に急速に拡大したベンチャーキャピタル…

M&Aにおいてアーンアウトを設けるメリット

アーンアウト条項を設けるメリットは、以下のように売手と買手によって異なります。

売手のメリット

アーンアウトによる売却の場合、売手となる創業者は売却した後も事業に関与し続けるケースが大半です。

そして、売却後も引き続き努力して結果を残せば残すほど、対価として得られるキャッシュも大きくなります。

売手にとってアーンアウトは、業績向上のインセンティブ効果として作用します。

アーンアウトを採用するということは、逆にいえば現状の評価だけだと満足いく金額で売却できないということです。

しかし、買収先のブランド力や資金、リソースなどを使って業績を伸ばすチャンスをもらえることは大きなメリットであり、その結果として満足いく対価を得られる可能性が高まります。

買手のメリット

買手にっては、未知数な事業に対する過大な投資リスクを分散することができます。

最初は、手堅い範囲で対価を支払い、あとは出来高に応じたお金を支払うという方法をとることで、リスクを最小限に抑えながら効果を最大化させることが可能です。

また、アーンアウトを使えば、買収時には判明しなかったリスクが発生したときも、損害を最小限に抑えることができることもメリットです。

M&Aにおいてアーンアウトを設けるデメリット

アーンアウト条項を設けることには、メリットがある反面、以下のようなデメリットがあります。

売手のデメリット

アーンアウトは、対価を分割で受け取るため、売却契約時に一括での支払いを受けられなくなります。

そのため、売却時にキャッシュを全額手に入れることができません。

また、契約時に設定した成果を残すことができなければ、残額の支払いを受けられなかったり減額されたりすることはデメリットといえます。

買手のデメリット

買収した事業が想定通りの利益を生むとは限りません。

そのため、計画に反して利益が上がらなかった場合は、買収時に支払った対価の分だけ損失を被る可能性があります。

また、売手にとっては売買契約時に満足いく対価をもらえることが一番嬉しいはずですので、アーンアウトによる交渉はまとまりづらく、手にしておけばよかった会社と破談になってしまうこともありえます。

M&Aでアーンアウト条項が設けられた例

ここで、実際にアーンアウト条項が使われたM&Aの事例をいくつかご紹介したいと思います。

マネックスグループによるコインチェック社の買収

2018年4月、大手ネット証券会社のマネックスグループは仮想通貨交換事業のコインチェック社を買収しました。

この買収には、

今後3年間にわたるコインチェック社の業績に応じて、純利益合計額の2分の1を上限として、追加で旧株主に対価を支払う

というアーンアウトが設定されました。

買収時に支払われる対価は36億円ですが、その後両社の間で決められた条件を達成したら、追加で対価を支払うことで合意されています。

当時、コインチェック社は仮想通貨の不正流出事件を起こし当局より業務改善命令を受けているところでした。

さらに、仮想通貨交換業の登録ができるかどうかわからないタイミングであり、状況によって大きく化ける可能性もあれば事業が立ち行かなくなる可能性もある状況でした。

一方でマネックスグループとしては新たな柱として仮想通貨事業を立ち上げたいという思惑があり、コインチェック社の人材や技術を高く評価していました。

そこで、コインチェック社がもつポテンシャルを最大限評価しつつもリスクを最小化するためにアーンアウト付きの買収をすることになりました。

参考:株式取得によるコインチェック株式会社の完全子会社化に関するお知らせ

ユーザベースによる米Quartz社の買収

2018年7月2日、オンライン経済メディア「NewsPicks」などを運営しているユーザーベース社は、米国のQuartz社を買収しました。

この買収では、2,500万ドル(約27億5,000万円)相当の普通株式と、現金5,000万ドル(約55億円)を対価として支払うこととなりました。

さらに、買収後のQuartz社の業績に応じて、最大で新株予約権2,500万ドル(約27億5,000万円)と現金1,000万ドル(約11億円)を追加で支払うことが合意されました。

参考:NewsPicks事業のグローバル展開に向けた、米国Quartz社の買収に関するお知らせ

その他、ベンチャー企業のM&A事例については、以下で解説しております。

【2020年最新版】ベンチャー・スタートアップ企業...

年々増加しているベンチャー・スタートアップのM&AによるEXIT。 2019年〜2020年に1億円以上で買収された案件を一挙にご紹介します。 M&Aナビとは 目次1 大企業によるベンチャー・スタートア…

売却検討中の方の疑問をいますぐ解決!よくある質問と回答はこちら

M&Aでよくある質問〜売却検討中の方の不安・...

M&Aで会社や事業の売却を検討する中で、不安や疑問点は多くあるのではないでしょうか。 M&Aナビにおいても「いくらで売れるのか知りたい」「売却後の税金が不安」といったご質問をいただいております。 そこ…

M&Aにおいてアーンアウトを受け入れる際の注意点

アーンアウトは、条件次第ではあるものの、基本的には買手にとって有利な条項です。

そのうえで、アーンアウトつきで売却する際には以下の点に注意して進めましょう。

達成要件の設定

アーンアウトは、一定の条件を達成した場合に、売手に対して追加で対価が支払う契約です。

その条件はさまざまで、その会社の成長を測る指標が設定されることになります。

売上高や利益額、あるいは成長率やユーザー数などが設定されることが想定されますが、どういった指標にしろ売手自身が頑張ることで達成できるものでない限り応じるべきではありません。

また、アーンアウトで定める評価期間には留意すべきでしょう。

評価期間が長くなればなるほど、景気や市場の需給、技術革新などにおいて変動が生じ、買収時には予測できなかったような事象が起きる可能性が高くなり、目標を達成することが難しくなります。

目安として、達成期間としては1年〜3年に抑えておくことが適切です。

自社の実力を過大に評価せず交渉に臨む

冒頭でもお伝えしたとおり、新型コロナウイルスショック以降、投資や買収の基準は厳しくなっています。

これまでは極端に言えば、良い技術やチームは早い者勝ちだから高くても買収できるチャンスがあれば実行するというモードでした。

一方で、これからは先行き不透明な中で不確実性の高い投資は極力控えるというモードに変わっていくでしょう。

アーンアウトは、これから訪れるであろう不確実性の高い経済状況でこそ用いられる手法ですので、売却を検討している経営者の方は選択肢の一つとして頭に入れておくとよいでしょう。

M&Aにおけるアーンアウトのまとめ

アーンアウトは、これから確実に増えていく手法です。

しかしながら、売却そのものの条件交渉に加えて、売却後の事業計画に関する合意形成をする必要があり、時間も知識も要求されるため、なかなか一人で交渉を進めることは難しいといえます。

そのため、M&Aの知見を豊富に持つ専門家の存在が欠かせません。

この記事が、アーンアウトについて知識を深めたい方にとって参考になれば幸いです。

またM&Aナビは、売り手・買い手ともにM&Aにかかる手数料などを完全無料でご利用いただけます。買い手となりうる企業が数多く登録されており、成約までの期間が短いのも特徴です。ぜひご活用ください。

株式会社M&Aナビ 代表取締役社長。

大手ソフトウェアベンダー、M&Aナビの前身となるM&A仲介会社を経て2021年2月より現職。後継者不在による黒字廃業ゼロを目指し、全国の金融機関 を中心にM&A支援機関と提携しながら後継者不在問題の解決に取り組む。著書に『中小企業向け 会社を守る事業承継(アルク)』

関連記事

【2025年最新】M&A・事業承継のおすすめマッチングサイト20選を徹底比較!

今回はM&A・事業承継マッチングサイトの中から、弊社社員が本気でおすすめできるマッチングサイト20選をご紹介いたします! 「どのマッチングサイトを選べ

M&Aはどこに相談するのが良い?相談先の選び方や、選ぶときの3つの注意点を徹底解説!

M&Aを検討しているが、どこに相談すればいいかわからない…。そんな悩みを抱えるは当然です。 家族や従業員に気軽に相談できる内容ではないですし、銀行や税

【事業売却の相場について解説】M&Aで会社売却する際の企業価値評価の3つの方法

あなたが「会社を売りたい」と考えたとき、一体いくらで売るのが最適だと思いますか? M&Aにおいて「会社の価値(株価)を正しく算出する」ことは非常に重要

中小企業の事業承継におけるM&Aのメリットと高く売却できる条件とは?

本記事では、事業承継の手段としてM&Aを活用することのメリットや高く売却できる条件について解説します。 近年、親族や従業員への事業承継ではなく、第三者

新着買収案件の情報を受けとる

M&Aナビによる厳選された買収案件をいち早くお届けいたします。

メールで受けとる

メールで受けとる