営業権とは?のれん代との違いや相場をわかりやすく解説します

M&Aについてリサーチしていると、たびたび出てくるのが「のれん代」や「営業権」という言葉。

M&Aに興味を持っている方なら一度は聞いたことがある言葉ですが、詳しく理解している人は多くありません。

一方で、「のれん代」や「営業権」について理解をしておかなければ、財務や税務においてデメリットが生じるリスクがあります。

この記事では、「のれん代」「営業権」の意味や算出方法などを分かりやすくお伝えします。

のれんや営業権の基本的な概念を理解し、適切な評価と対策を講じるための知識を身につけましょう。

M&Aにおいては第三者の目線から自社の価値を算定してもらうことも重要です。

M&Aナビでは、完全無料で企業の価値を算定しております。

「まずは自社の価値を知りたい!」という方はぜひご相談ください。

目次

「のれん」とは?

のれんと営業権

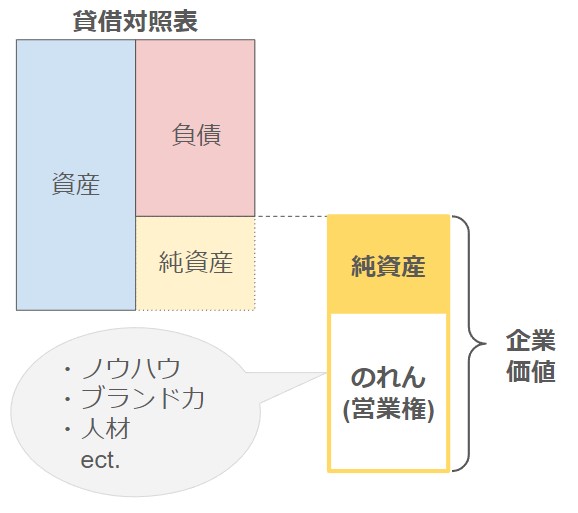

のれんとは、会社の買収において、「実際の買収額」が「買収された会社の純資産額」を上回る分の差額を指します。

会社法施行前(2006年5月以前)は営業権と呼ばれていました。

営業権とは、無形の財産価値を有する権利であり、のれんとほぼ同じ意味を持つと考えられています。

たとえばあなたが新しく居酒屋をオープンさせるときに、名もなき自分の名前を冠した看板を店先につけるか、近くの超有名店ののれんを飾るかだと、お客様の入りが全然変わることは想像できるでしょう。

それは、「超有名店の●●」という知名度や信頼によって、中身は同じ居酒屋でも外から見た価値が高くなるということを意味します。

つまり、文字通りその「のれん」には価値がついているということであり、M&Aの世界において使われるのれんの語源と言われています。

※なお、本稿における「のれん」とは、M&Aにおける「目に見えない価値」の総称として説明しており、会計上や税務上の厳密な意味で使用されるものとは異なります。

のれんが発生する仕組み

たとえば、純資産額が10億円の会社を12億円で買収する場合、差額の2億円は具体的に何の価値なのでしょうか。

その2億円は現金や不動産などの目に見える資産とは違って、実際には具体的な形がなく目に見えない無形資産なのです。

(目に見える資産であれば貸借対照表の資産に計上されるはずです。)

M&Aの交渉においては、買収時点での評価額だけでなく、その会社だけがもつブランド価値や独自の技術力、信用力などのさまざまな評価をもとに将来的な収益力を算定していきます。

純資産は10億円でも、買手が何らかの価値を見出して「絶対将来2億円の収益を生み出すはず」と納得すれば、12億円で買収することは理解できます。

ベンチャーの会社売却価格はほとんどがのれん代?

現時点では利益が出ていないベンチャー企業、スタートアップが大企業に高額で買収されるケースがありますが、そのほとんどはのれんによって構成されています。

純資産額が小さくとも、「どうしてもこの会社がほしい、なぜなら目に見えない将来性があるから」と評価されるため、高額なのれんが加わった金額で売却できるのです。

買収した企業は、将来のれんの根拠となった見えない価値によってさらに大きな収益が上がることを期待します。

「のれん」をどう算出するか

のれんを正確に算出することは極めて困難

のれんは具体的な形がなく抽象的なものであるため、実際の買収額を見積もることは非常に難しく、さまざまな角度から慎重に評価する必要があります。

当事者である売却する会社と買収する会社同士の協議だけでは、お互いの主観でいくらでも計上できてしまうため、きりがありません。

したがって、専門的な第三者の意見も取り入れながら客観的に判断することが大切です。

企業評価の方法

企業の評価方法にはさまざまな種類がありますが、一般的には以下の3つを使って算出します。

「コストアプローチ(Cost Approach)」

貸借対照表を参照し会社の保有している純資産の価値に着目する企業の評価方法で、「純資産法」とも言われます。

中小企業のM&Aにおいて最も多く使われる方法です。

なお、会計上は「実際の買収額」-「この手法で算出した純資産」を引いた額が、のれんとなります。

「マーケットアプローチ(Market Approach)」

同業の会社や株式市場の株価をもとに企業価値を算定する手法であり、市場において実際の成約価格をベースに評価するため客観的な判断が可能になります。

一時的に株価が大きく上昇または下落した場合にはあまり参考にならないという欠点があります。

また、比較する企業は上場企業となるため、未上場企業の中でもそれなりの規模の会社でなければ使いようがなく、中小企業のM&Aにおいてはあまり積極的には使われません。

「インカムアプローチ(Income Approach)」

これまでの実績よりも将来的に期待される収益に着目して評価を導き出す方法であり、将来性のある事業や業種においては中小企業M&Aにおいてもよく活用される評価方法です。

前述のコストアプローチに、このインカムアプローチで算出された「将来生み出すであろう価値」がのれんとなります。

▼それぞれの評価手法に関する詳しい記事はこちら

【事業売却の相場について解説】M&Aで会社売...

あなたが「会社を売りたい」と考えたとき、一体いくらで売るのが最適だと思いますか? M&Aにおいて「会社の価値(株価)を正しく算出する」ことは非常に重要です。 特に未上場企業の場合は株価が公開されているわけではあ…

【企業評価】インカムアプローチとは?M&Aの...

インカムアプローチとは、M&Aを行う際に企業や事業の価値を評価するための手法の1つです。 いくつかある企業の価値評価の手法の中でも、特に譲渡対象となる企業や事業が将来的に生み出すと予想されるキャッシュフローや収…

基本的には、一種類のアプローチだけでなく、これら複数のアプローチを行ってから適切な価格を総合的に評価し、最終的な売却価格を決定します。

「のれん」をつけた上場企業によるM&A事例

上場企業の大型M&A事例①

上場企業のM&Aにおけるのれんに関する案件としては、2018年の武田薬品工業によるシャイアー社の買収が話題となりました。

その理由は、計上されたのれんの多額さにあります。

シャイアー社はアイルランドにある製薬会社の大手で、買収金額は約6兆2560億円と報じられていますが、気になるのれんの額はシャイアー株価に対して64.4%となります。

武田薬品工業は、シャイアー社にかなり高額ののれんを算定したということが分かります。

上場企業の大型M&A事例②

また、2016年のソフトバンクによるイギリスのアーム・ホールディングス社の買収も記憶に新しいでしょう。

アーム・ホールディングス社の買収金額は3兆3000億円となり、のれんの額は42.9%となりました。

一般的にのれんの相場は過去3年間の営業利益又は経常利益の平均値×3~5年分が目安とされていることを考えると、これだけののれんをつけた武田薬品工業とソフトバンクはかなり思い切った決断をしたと言えるでしょう。

ちなみにソフトバンクグループは2018年に発表された「のれん償却負担額30社ランキング」で1位、武田薬品工業は6位に位置しています。

近年話題になっている減損リスク

のれんに潜む巨額の減損リスク

株式会社DeNAの2020年3月期第3四半期の連結決算は第3四半期時点で492億円の営業赤字を計上、大幅な赤字が避けられない状況になってしまいました。

その492億円もの大赤字の原因となったのは「のれんの減損損失」401億円を計上したもので、内訳としては2011年3月期に342億で買収したアメリカのゲームメーカーngmocoののれん代だということが明らかになりました。

のれんの処理は会計基準ごとに違う

のれんの取り扱い方法については、それぞれの会社が採用している会計基準によって異なります。

現在日本で認められている会計基準には、日本会計基準、米国会計基準、IFRS(国際会計基準)があります。

日本会計基準では買収した会社ののれん代は無形固定資産として貸借対照表に計上され、のれんを取得してから20年以内に定額で償却するように定められていますが、米国会計基準とIFRSではのれん償却の必要がありません。

そのため、DeNAのようにM&Aを繰り返し行っている会社は業績を良く見せるためにIFRSを採用していることが多くあります。

のれん非償却の悪影響

今回のDeNAは、自社にとってプラスになると見込んでのれん償却が不要なIFRSを会計基準に採用したことがかえって仇になってしまいました。

このようにIFRSを採用する企業は、自社の会計基準について慎重に検討しないとDeNAのように一気に収益が悪化してしまう可能性があるので注意が必要です。

中小企業における「のれん」の算出方法

非上場の中小企業の株価評価方法

上場していない中小企業やベンチャー企業の株価の評価は、ベースとなる市場価格や類似企業が存在しないのでマーケットアプローチも適用できず、のれんを算出することが困難となります。

そんなときのために、中小企業では一般的にこのような計算方法で「のれん」を算出します。

時価純資産価額(その事業に係る資産と負債を時価に直した際の差額)+のれん(将来見込める実態収益力)

中小企業ののれんの算出は決まった根拠はなく、会社を磨き上げて無形資産の価値を高くすることができれば高い評価を得ることも可能です。

ただし、いくら知名度が高かったり特許を持っていたりしても、それが収益に結びついていなければ評価はされづらいのが実情です。

つまり、中小企業が納得できる売却価格を得るためには、「ブランド価値や独自の技術力、信用力などを使って、しっかりと稼げる力をつける」ことが重要なのです。

のれんを算定する際には、専門家の力が必要

のれんは形がなく目に見えない資産であり、最終的には買い手が納得できるかどうかで決まります。

つまり、売手がどれだけ価値を主張しても買ってくれる相手がいないということは、その価値は客観的には評価されないということになります。

中小企業のM&Aにおいては、買手と売手の当事者同士だけで交渉するケースも少なくありません。

もちろん円満に条件が合意できれば問題ありませんが、M&Aや会計の知識に差があったり経験が不足していたりする場合、双方合意に至らせることは難しく、最後の最後まで頑張ったのに破談になったり、本来売れるべき金額より低い売却額になったりする危険性があります。

そういったことを避けるためにも、専門家を交えて客観的な視点からのれん代を算出しましょう。

またM&Aナビは、売り手・買い手ともにM&Aにかかる手数料などを完全無料でご利用いただけます。買い手となりうる企業が数多く登録されており、成約までの期間が短いのも特徴です。ぜひご活用ください。

株式会社M&Aナビ 代表取締役社長。

大手ソフトウェアベンダー、M&Aナビの前身となるM&A仲介会社を経て2021年2月より現職。後継者不在による黒字廃業ゼロを目指し、全国の金融機関 を中心にM&A支援機関と提携しながら後継者不在問題の解決に取り組む。著書に『中小企業向け 会社を守る事業承継(アルク)』

関連記事

【2025年最新】M&A・事業承継のおすすめマッチングサイト20選を徹底比較!

今回はM&A・事業承継マッチングサイトの中から、弊社社員が本気でおすすめできるマッチングサイト20選をご紹介いたします! 「どのマッチングサイトを選べ

【2025年最新】M&A業界の特徴と今後の動向!業界に将来性はあるのか

日本では後継者不在による黒字廃業が社会問題のひとつになっていることを背景にM&A業界の今後に注目が集まっています。 2025年までに70歳を超える中小

M&A仲介会社の選び方や費用について解説!2つのポイントと3つの注意点が丸わかり

以前よりもM&Aが経営戦略の一つとして一般的になるにつれて、M&A仲介会社の選び方がポイントとなっています。 経済産業省も「中小M&A推進計

M&Aはどこに相談するのが良い?相談先の選び方や、選ぶときの3つの注意点を徹底解説!

M&Aを検討しているが、どこに相談すればいいかわからない…。そんな悩みを抱えるは当然です。 家族や従業員に気軽に相談できる内容ではないですし、銀行や税

新着買収案件の情報を受けとる

M&Aナビによる厳選された買収案件をいち早くお届けいたします。

メールで受けとる

メールで受けとる