はじめてでも安心!M&Aの初心者が押さえておくべき基礎知識を解説!

M&Aは企業の成長や事業承継の手段として注目されています。

売り手と買い手の目的やリスクを理解し、適切な戦略を立てることが成功の鍵です。

本記事では、M&Aの目的、プロセス、リスク、価格の決め方など、初心者が押さえておくべき基礎知識をわかりやすく解説します。

専門家の助言や第三者評価を活用し、リスクを最小限に抑えたM&Aの進め方を学びましょう。

目次

M&Aを行う目的を理解する

M&A(Mergers and Acquisitions、合併と買収)は、企業の成長や再編を図るための戦略的手段の一つです。

企業がM&Aを行う目的は、売り手と買い手の立場によって異なりますが、共通しているのは、組織やビジネスを拡大し、競争力を高めることを目指す点です。

ここでは、売り手と買い手それぞれの視点からM&Aを行う目的について解説します。

売り手の目的

売り手側がM&Aを行う目的は、さまざまな理由によって動機付けられます。

中でも一般的な目的として挙げられるのが、事業承継や経営資源の集中です。

特に中小企業においては、経営者の高齢化や後継者の不在が深刻な問題となっており、M&Aを通じて外部に事業を引き継ぐことが現実的な解決策となることがあります。

また、企業が他の事業に注力するために不要となった部門や事業を売却するケースもあります。

これにより、企業は限られたリソースをより効率的に使い、コアビジネスに集中できるようになります。

さらに、財務状況の改善を目的としてM&Aを行う企業も少なくありません。

資金不足や負債の圧迫を解消するために、企業は資産や事業の一部を売却し、現金を確保することができます。

経営者にとってM&Aは「エグジット(出口戦略)」の一環でもあります。

特にスタートアップやベンチャー企業では、事業の成長を加速させ、最終的に大企業や投資家に事業を売却することが、投資家へのリターンを実現するための重要な手段となります。

このように、売り手にとってM&Aは事業の最終段階に位置付けられることが多いです。

買い手の目的

買い手側がM&Aを行う主な目的は、企業規模の拡大や市場シェアの拡充です。

特に新たな市場に参入したい場合や、既存市場での地位を強化したい場合、M&Aは短期間で大きな成果を上げることが可能な手段です。

新規参入のリスクを軽減し、すでに市場に強いプレゼンスを持つ企業を買収することで、スピーディーな事業拡大が期待されます。

また、買い手はM&Aを通じて技術やノウハウを獲得することもあります。

特定の技術や知的財産を持つ企業を買収することで、自社の技術力を強化し、新たな製品開発やサービス提供を迅速に行えるようになります。

これにより、競争優位性を獲得することが可能です。

さらに、M&Aはコスト削減の手段としても重要です。

例えば、同業種の企業同士が統合することで、重複する業務や資源を効率化し、コスト削減を図ることができます。

規模の経済を実現することにより、原材料の調達コストや物流コストを削減することが期待されます。

最後に、M&Aは多角化戦略の一環として行われることもあります。

企業が新しい事業分野に進出するために、既存の企業を買収することで、リスクを分散し、収益基盤を拡大することが可能です。

特に、異業種の企業を買収することで、顧客層を広げたり異なる市場での事業展開を図ったりすることができるため、成長戦略の重要な手段として位置付けられています。

このように、売り手と買い手ではM&Aを行う目的は異なりますが、どちらにとってもビジネスの成長や課題解決を目的とした戦略的な意思決定であることが共通しています。

M&Aは単なる事業の売買ではなく、企業の将来を左右する重要な手段であり、正確な目的を理解することが成功の鍵となります。

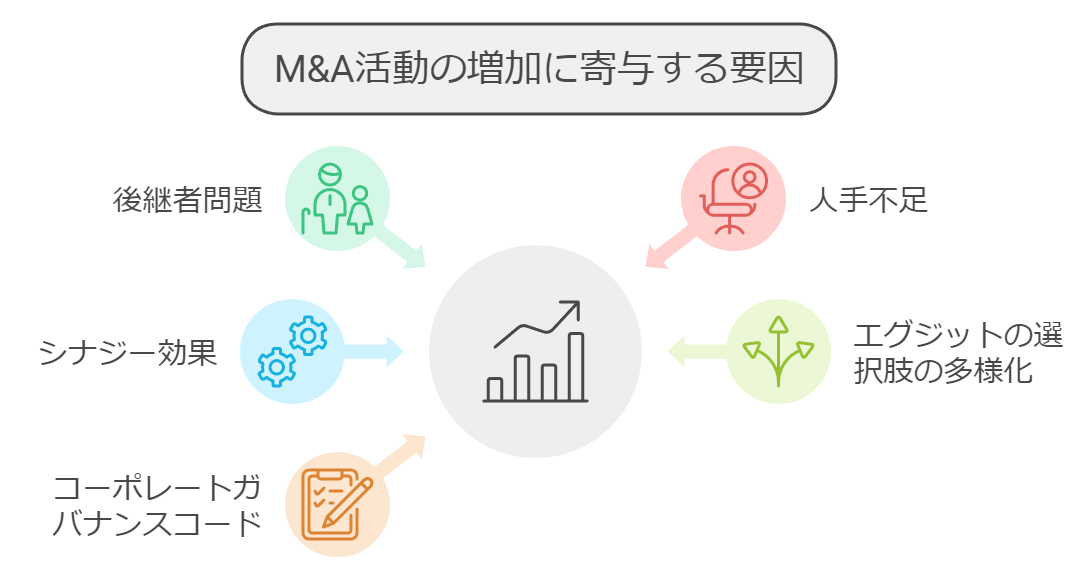

M&Aが注目されている理由を理解する

M&Aは、近年多くの企業にとって重要な成長戦略として注目を集めています。

その理由は、企業が直面するさまざまな課題を解決する手段として、また成長を促進する手段としてM&Aが有効であるからです。

ここでは、M&Aが特に注目される背景として考えられる5つの要因について解説します。

後継者問題の解決手段

日本においては、高齢化が進む中、特に中小企業では後継者がいないことが大きな問題となっています。

事業承継を考える経営者の中には、子どもや親族に後を任せられないケースが多く、代わりにM&Aを利用して外部に事業を引き継ぐことが選択肢となります。

M&Aによって、経営者が引退しても事業は存続し、従業員の雇用や取引先との関係を維持することができるため、後継者問題の解決策として注目されています。

人手不足問題の解決手段

人手不足は多くの業界で深刻化しており、特に中小企業やサービス業では、業務を支える人材が不足している状況です。

M&Aを通じて他の企業を買収することで、即戦力となる人材を確保でき、企業全体の競争力を高めることができます。

人材を育成するには時間とコストがかかるため、すでに技術やスキルを持つ人材を抱える企業を買収することで、短期間で人手不足を解消できる点がM&Aの大きなメリットです。

シナジー効果の創出

M&Aのもう一つの大きなメリットは、シナジー効果の創出です。

シナジー効果とは、1つの企業が単独で活動するよりも、複数の企業が統合することでより高い成果を上げることができる現象を指します。

例えば、同業種の企業同士が統合することで、重複する業務や資源を統合し、コスト削減や効率化が図れます。

また、異業種の企業を買収することで、新しいノウハウや技術を取り入れ、競争力を強化することも可能です。

起業家のエグジットの選択肢の多様化

スタートアップやベンチャー企業にとって、M&Aは事業を成長させる一方で、最終的な「エグジット(出口戦略)」の手段としても注目されています。

起業家は、事業の成長を図った後、株式公開(IPO)やM&Aを通じて企業を売却し、投資家へのリターンを実現することが一般的です。

特にM&Aは、IPOに比べて迅速に資金を確保できるため、エグジットの選択肢として人気が高まっています。

コーポレートガバナンスコードの取り組みの推進

近年、日本ではコーポレートガバナンス(企業統治)に対する関心が高まり、企業が健全な経営を行うためのルールや基準が整備されています。

これに伴い、企業はM&Aを通じて、経営の透明性や効率性を向上させることを求められています。

特に、経営に行き詰まっている企業が外部からの資本やノウハウを取り入れることで、再生や改革を進めやすくなっています。

コーポレートガバナンスコードに基づいた経営改善の一環として、M&Aが有力な手段として注目されています。

このように、後継者問題や人手不足、シナジー効果の創出、エグジット戦略の多様化、そしてコーポレートガバナンスの推進という要素が、M&Aを注目の成長戦略として位置付ける要因となっています。

企業にとってM&Aは、単なる資産の売買ではなく、経営の革新や持続的な成長を実現するための重要な手段です。

M&Aに潜むリスクを理解する

M&Aは企業の成長や事業承継において重要な手段ですが、一方でリスクも伴います。

特に、買収後に経営が上手くいかず、期待していた成果が得られないケースも少なくありません。

M&Aを成功させるためには、売り手・買い手の双方がリスクを正確に理解し、適切に対応することが不可欠です。

ここでは、M&Aに潜むリスクを売り手と買い手それぞれの視点から解説します。

売り手のリスク

売り手にとって、M&Aに伴う主なリスクの一つは、企業の価値が適切に評価されないことです。

M&Aにおいて、企業の価格は交渉によって決まるため、適正な価格が提示されないことがあります。

特に、中小企業では財務データが不十分だったり、評価基準が明確でなかったりするため、買い手に対して自社の価値を正しく伝えることが難しい場合があります。

その結果、企業が本来持つ価値よりも低い価格で売却してしまうリスクがあるのです。

また、売却後に経営が不安定になるリスクも考慮する必要があります。

M&A後、買い手が事業の方向性を大幅に変更する場合、従業員や取引先に対する影響が出ることがあります。

従業員の離職や取引先との契約終了といった事態が発生すると、事業の継続に支障をきたすこともあり、売り手としても事業の存続を確保するために、適切な買い手を選ぶことが重要です。

さらに、売却後も旧経営者が経営に関与するケースでは、トラブルが生じることもあります。

新経営者と旧経営者の間で方針の違いが発生したり、引継ぎが円滑に進まなかったりする場合、企業運営に悪影響を及ぼす可能性があります。

売り手としては、M&A後の体制がスムーズに移行できるよう、事前のコミュニケーションと契約内容の明確化が重要です。

買い手のリスク

一方、買い手側にとってのリスクも少なくありません。

最も大きなリスクは、買収した企業の経営が予想通りに進まず、期待していた利益が得られないことです。

特に、統合後のシナジー効果が想定通りに発揮されない場合、買収費用に見合うリターンを得ることが難しくなります。

買い手は事前に十分なデューデリジェンスを行い、財務状況や市場環境を正確に評価することが必要です。

また、買収後に従業員の反発や離職が発生するリスクもあります。

企業文化や経営方針が大きく変わると、従業員のモチベーションが低下し、場合によっては離職につながることがあります。

特に、企業文化が異なる企業同士が統合する場合、組織文化の違いが統合の障害となり、業務効率が低下することもあるため、組織の一体化を図るための対策が求められます。

買い手側が注意すべきもう一つのリスクは、予想外の負債や法的問題が発覚することです。

買収時に十分な情報開示がされなかった場合、後になって隠れた負債や訴訟リスクが明らかになることがあります。

これにより、買い手企業は予想外のコストを負担しなければならなくなるため、事前のデューデリジェンスの徹底が不可欠です。

このように、M&Aには売り手・買い手の双方にさまざまなリスクが潜んでいます。

しかし、事前の準備や専門家の助言を受けることで、これらのリスクを軽減し、成功へと導くことが可能です。

特に、デューデリジェンスや交渉段階でリスク要因を明確にし、適切な対策を講じることが、M&Aを成功に導く鍵となります。

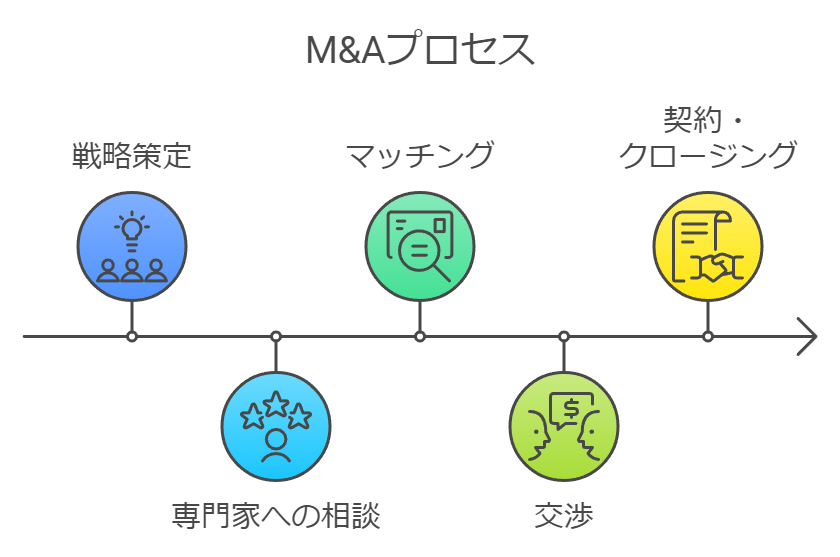

M&Aはどのように進むのかを理解する

M&Aのプロセスは複雑であり、成功するためにはしっかりとした戦略と計画が必要です。

M&Aは単なる企業の売買ではなく、事前の準備、交渉、統合までの一連の流れが密接に関連しています。

ここでは、M&Aがどのように進むのかを5つの主要なステップに分けて解説します。

図で表すとこのような形ですが、詳細について見ていきましょう。

戦略策定

M&Aを成功させるための最初のステップは、明確な戦略を策定することです。

買い手側であれば、どのような目的でM&Aを行うのか(例えば、新市場への参入、シナジー効果の創出、技術やノウハウの獲得など)を明確にし、ターゲットとなる企業の条件を設定します。

売り手側では、売却の理由や事業承継の計画を明確にすることが重要です。

この段階での戦略がM&Aの成功に直結するため、時間をかけて十分に検討する必要があります。

また、戦略策定の段階では、財務的な側面やリスクを含むシナリオ分析も行われます。

自社の財務状況が健全であるか、M&A後の統合に伴うコストやリスクをどのように管理するかを事前に評価することで、後の交渉や統合プロセスを円滑に進めることができます。

専門家への相談

M&Aは法務や税務、財務面での専門的な知識が求められるため、専門家への相談は欠かせません。

M&Aのプロセスをスムーズに進めるためには、M&A仲介会社、弁護士、税理士、会計士などの専門家と連携し、適切なアドバイスを受けながら進めることが重要です。

特に、デューデリジェンス(企業の財務や法的リスクの精査)を行う際には、専門家の協力が不可欠です。

専門家を活用することで、M&Aのリスクを軽減し、適切な契約内容や交渉戦略を構築できます。

また、専門家は買収後の統合に向けた計画(PMI: Post-Merger Integration)にも関与し、スムーズな統合をサポートします。

M&Aは非常に複雑なプロセスであるため、専門家の助けを借りることで、リスクを管理しつつ、成功確率を高めることができます。

マッチング

M&Aにおける「マッチング」とは、売り手と買い手が出会い、お互いの条件が合致するかどうかを確認するプロセスです。

売り手企業は自社の事業や資産の概要を提示し、買い手企業はそれに対して買収条件を検討します。

M&A仲介会社やM&Aプラットフォームを利用して、適切な相手を見つけることが一般的です。

この段階では、買い手はターゲット企業の財務状況や市場での地位を評価し、売り手が求める条件(価格や売却のタイミングなど)が自社の戦略に合っているかを慎重に見極めます。

マッチングが成功すれば、次の交渉段階に進みますが、この時点でお互いの条件が大きく異なる場合、M&Aは実現しないこともあります。

交渉

マッチングが成立すると、次に具体的な条件についての交渉が始まります。

交渉の中心となるのは、企業の売買価格、支払い条件、買収後の体制や経営方針、従業員の処遇などです。

この段階では、双方の立場や目標を考慮しながら、合意点を見つけることが求められます。

特に、買収価格は重要な要素であり、企業価値の評価方法によって価格が大きく変わることがあります。

また、従業員の処遇や経営方針の継続性についても、売り手が強い関心を持つため、これらの点についても慎重に交渉が行われます。

交渉が合意に至れば、最終的な契約書が作成され、クロージングに進みます。

契約・クロージング

交渉が合意に達した後、最終的な契約書が締結されます。

この契約書には、売買の詳細条件、企業価値の評価基準、支払いスケジュール、従業員や取引先との対応などが明記されます。

契約が締結されれば、最終的な手続きであるクロージング(契約の完了)が行われ、M&Aが正式に完了します。

クロージング後は、企業の統合や業務の移行が始まります。

この段階では、買収後の企業がスムーズに運営を開始できるよう、両社の業務プロセスや文化の統合が重要な課題となります。

特に、異業種の企業同士が統合する場合、業務の連携や企業文化の調整に時間がかかることがありますが、これを適切に進めることで、M&Aの成功が確保されます。

このように、M&Aは戦略策定から契約・クロージングまで多くのステップを経て進みます。

各ステップごとに適切な準備と対応が求められ、特に専門家の助言やサポートを活用することで、リスクを最小限に抑えながら、成功へと導くことが可能です。

M&Aの価格の決め方を理解する

M&Aにおいて、企業の売買価格を決めることは非常に重要なステップです。

価格の設定は交渉の中心となり、適切な価格を見極めることが成功の鍵となります。

M&Aの価格は、企業の価値をどのように評価するかに大きく依存しますが、一般的にいくつかの手法が用いられます。

ここでは、M&Aの価格の決め方の基礎と、よく用いられる3つの算定手法について解説します。

価格の決まり方の基礎

M&Aの価格は、主に企業の価値に基づいて決定されますが、最終的には売り手と買い手の間で合意に基づきます。

そのため、単純に財務データだけでなく、市場の状況や取引条件、経済環境などさまざまな要因が価格に影響を与えます。

価格を決定するためには、まず企業の価値をどのように評価するかが重要です。

企業の価値を評価する際には、対象企業の財務データを基に評価する方法が一般的ですが、業種や企業の成長性、リスク、将来のキャッシュフローなども考慮されます。

また、売り手が持つ特殊な技術や知的財産権、ブランド価値などの無形資産も価格に影響を与える要素です。

第三者に算定を依頼する

企業価値の算定は非常に専門的な作業であり、信頼性の高い評価を得るためには第三者に依頼することが一般的です。

会計士やM&A仲介会社など、M&Aに精通した専門家が客観的な視点から企業価値を評価し、その結果を基に価格交渉を進めることができます。

特に、売り手側は自社の価値が過小評価されないようにするため、第三者による公正な評価が重要です。

また、買い手側も、リスクを正確に評価するために第三者の評価を活用することが推奨されます。

デューデリジェンスを通じて、企業の財務状況や法的リスクを把握し、最終的な価格を決定する上で信頼できるデータを基に判断します。

一般的な3つの算定手法

企業価値を算定するためには、いくつかの手法がありますが、特に「コストアプローチ」「インカムアプローチ」「マーケットアプローチ」の3つがよく使われます。

それぞれの手法には独自の特徴があり、企業の状況や業種によって適用される手法が異なります。

以下に、各手法の概要を説明します。

コストアプローチ

コストアプローチは、企業が保有する資産や負債の価値に基づいて企業価値を算定する手法です。

企業の資産の簿価や市場価値を評価し、そこから負債を差し引いて純資産価値を求める方法です。

特に、製造業や資産を多く保有する業種では、このアプローチが有効です。

コストアプローチのメリットは、企業の資産価値が明確であり、比較的簡単に評価できる点です。

しかし、将来的な収益力や市場環境の変化を十分に反映できないというデメリットもあります。

企業が保有する資産の価値が変動する場合や、無形資産が大きな割合を占める場合には、他の手法と併用することが一般的です。

インカムアプローチ

インカムアプローチは、企業が将来的に生み出すキャッシュフローに基づいて価値を算定する手法です。

特に、企業の成長性や収益性が高い場合には、このアプローチが効果的です。

代表的な手法として、ディスカウントキャッシュフロー(DCF)法があり、将来のキャッシュフローを現在価値に割り引いて企業価値を算定します。

インカムアプローチの利点は、将来的な収益性を考慮した評価ができる点です。

特に成長企業やスタートアップ企業においては、この手法が適しており、企業の将来性を重視する買い手にとって重要な判断材料となります。

しかし、キャッシュフローの予測が不確実な場合には、リスクが伴います。

マーケットアプローチ

マーケットアプローチは、同業他社や類似のM&A取引のデータを基に、企業価値を算定する手法です。

市場での取引価格を参考にして企業の価値を推定するため、比較的直感的で分かりやすい方法です。

特に、公開企業や市場での取引が活発な業種では、この手法が有効です。

マーケットアプローチの強みは、現実の取引データに基づいているため、市場価値を反映しやすい点です。

しかし、対象企業と完全に同じ条件の取引が存在するわけではないため、あくまで参考として用いる必要があります。

また、市場の変動によって価値が変わるリスクもあるため、他の手法と組み合わせることが推奨されます。

M&Aの価格を決定する際には、これらの算定手法を組み合わせて企業価値を評価し、売り手と買い手の双方が納得する価格を設定することが重要です。専門家の助言を受けながら、適切な価格を見極めることで、成功するM&Aを実現することができます。

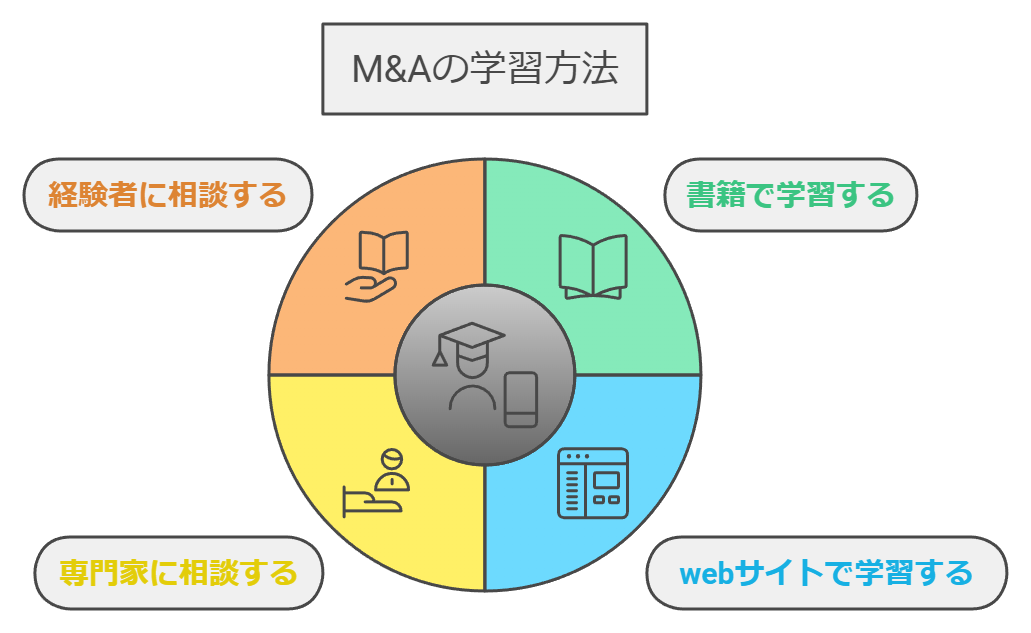

M&Aの学び方を理解する

M&Aは企業経営において非常に重要なテーマであり、正確な知識を持って取り組むことが成功の鍵となります。

特に初めてM&Aに携わる方にとっては、情報をどのように得て学ぶかが重要です。ここでは、M&Aを学ぶための主要な方法として「書籍で学習する」「webサイトで学習する」「専門家に相談する」「経験者に相談する」の4つの手段について解説します。

書籍で学習する

M&Aに関する書籍は、基礎知識から実践的な戦略まで幅広くカバーしており、初心者から上級者まで幅広い層に適しています。

特に、M&Aの理論や法的手続き、デューデリジェンスなどの基本的な知識を習得するには、書籍が非常に有効です。

時間をかけてじっくり学ぶことができ、自分のペースで知識を積み上げられる点も魅力です。

書籍の中には、実際のM&A事例を基にしたケーススタディも豊富に含まれているものがあり、現実的な視点からM&Aのプロセスを理解するのに役立ちます。

特に、日本国内の事例を取り上げた書籍は、ローカルな法律や商習慣に基づく知識を学べるため、国内企業に携わる方にはおすすめです。

また、最新のトレンドや事例を知るために、定期的に新しい書籍をチェックすることも重要です。

webサイトで学習する

インターネットを活用してM&Aに関する情報を手軽に学べる方法として、webサイトがあります。

M&Aに特化したポータルサイトや経済ニュースサイトなどでは、最新のM&A情報や市場動向、実践的なアドバイスが提供されています。

これにより、常に最新の情報にアクセスできる点が大きな利点です。

また、M&Aに関するブログや動画コンテンツも多く、視覚的に学べる方法が増えているため、効率的に知識を得ることができます。

特に、webセミナーやオンライン講座は、場所を選ばずに受講でき、専門家からの直接的なアドバイスを受けることができるため、非常に人気があります。

実際のM&A仲介会社が提供しているサイトやサービスもあるため、実務に直結する情報を得ることが可能です。

専門家に相談する

M&Aに取り組む際、最も効果的な学び方の一つは、専門家に直接相談することです。

M&Aの仲介会社やコンサルティング会社、弁護士、会計士、税理士など、各分野の専門家は、法務や財務、税務に関する高度な知識を持っています。

彼らから直接アドバイスを受けることで、実務に即した知識を得ることができ、具体的な案件に応じた解決策も提案してもらえます。

特に、実際にM&Aを進めている場合、専門家との連携が重要です。

M&Aは複雑なプロセスであり、契約や税務の詳細については法律や規制が絡むため、自己判断で進めることはリスクが高いです。

専門家に相談することで、リスクを最小限に抑え、成功に導くためのサポートを受けることができます。

経験者に相談する

M&Aの経験者に相談することも、非常に有効な学び方です。

実際にM&Aを経験した経営者や実務者からのアドバイスは、理論的な知識だけでなく、現場での実践的な知見を得るために役立ちます。

成功例や失敗例を直接聞くことで、具体的な課題や対応策を学ぶことができます。

特に、同業界でM&Aを行った経験者からは、業界特有の課題やトレンドに関する有益な情報を得られることが多いです。

さらに、M&Aを成功させた企業の実務者に話を聞くことで、どのような準備が必要で、どのように交渉を進めればよいかといった、実務に直結するアドバイスを得ることができます。

経験者に相談することで、M&Aのリアルな側面を学び、成功に向けた具体的なステップを把握することができるでしょう。

M&Aを学ぶための方法は多岐にわたりますが、書籍やwebサイトで基礎知識を学び、専門家や経験者に相談することで、より実践的な知識を身につけることが重要です。

各学習方法を組み合わせることで、M&Aに対する理解を深め、成功に導くための知識を効率的に得ることができるでしょう。

M&Aは、後継者問題や事業拡大の手段として重要です。

リスクを理解し、適切な価格設定や専門家の助言を得て進めることが成功の鍵です。

M&Aの初心者がおさえるべき基礎知識のまとめ

いかがでしたでしょうか。

今回は、M&Aの初心者がおさえるべき基礎知識として、M&Aの目的やリスク、価格等について見てきました。

経営戦略の一つとして注目されているM&Aのはじめの一歩として活用いただければ幸いです。

株式会社M&Aナビ 代表取締役社長。

大手ソフトウェアベンダー、M&Aナビの前身となるM&A仲介会社を経て2021年2月より現職。後継者不在による黒字廃業ゼロを目指し、全国の金融機関 を中心にM&A支援機関と提携しながら後継者不在問題の解決に取り組む。著書に『中小企業向け 会社を守る事業承継(アルク)』

関連記事

M&A(エムアンドエー)とは?意味や目的、仕組みや手法などM&Aの基本を簡単に解説!!

M&A(エムアンドエー)とは、”Mergers and Acquisitions”の頭文字を取った略語であり日本語に直すと合併と買収です。 本記事では

M&Aはどこに相談するのが良い?相談先の選び方や、選ぶときの3つの注意点を徹底解説!

M&Aを検討しているが、どこに相談すればいいかわからない…。そんな悩みを抱えるは当然です。 家族や従業員に気軽に相談できる内容ではないですし、銀行や税

【2025年最新】M&A業界の特徴と今後の動向!業界に将来性はあるのか

日本では後継者不在による黒字廃業が社会問題のひとつになっていることを背景にM&A業界の今後に注目が集まっています。 2025年までに70歳を超える中小

M&Aの目的とは?売り手側・買い手側それぞれの視点で解説!

M&Aの目的を理解することはM&Aを成功させるために最も重要な最初のステップであるといえるでしょう。 近年では、M&A(合併・買収

新着買収案件の情報を受けとる

M&Aナビによる厳選された買収案件をいち早くお届けいたします。

メールで受けとる

メールで受けとる